ДОМ.рф

Старший вице-президент Банка ДОМ.РФ Александр Аксаков о том, как изменилась ситуация на рынке корпоративного кредитования и на какие банковские продукты растет спрос у крупного бизнеса — интервью ТАСС

- 23 декабря 2025, 08:23

- |

— В этом году в банке ДОМ.РФ был создан блок «Корпоративно-инвестиционный бизнес». Удается ли достичь поставленных целей по расширению отраслей?

— Исторически банк ДОМ.РФ был опорным институтом для жилищного строительства и ипотечных программ. Мы сохраняем лидирующие позиции, входя в топ-3 по проектному финансированию и топ-4 по ипотеке. Однако рост активов потребовал диверсификации. Это важно и для управления рисками, и для роста доходности капитала, особенно после IPO головной компании ДОМ.РФ.

— Каков текущий объем портфеля вне строительного сектора?

— Портфель нестроительных проектов сформирован относительно недавно и уже превышает 300 млрд рублей. В 2026 году мы планируем увеличить его более чем до 500 млрд. Работаем с компаниями с высоким кредитным рейтингом из торговли, промышленности, энергетики, IT и других отраслей.

— Какую роль сыграли макронадбавки ЦБ в корпоративном кредитовании?

— Надбавки существенно влияют на достаточность капитала. У многих банков высокая концентрация на крупных заемщиках, и они ограничены в росте. У банка ДОМ.РФ есть запас по нормативам, поэтому мы можем кредитовать крупные корпорации, которые не получают финансирование в других банках. Это открывает для нас новые ниши.

( Читать дальше )

- комментировать

- 146 | ★1

- Комментарии ( 0 )

🏦 Дом.PФ продолжает расти

- 22 декабря 2025, 19:27

- |

Компания опубликовала отчет за 11 месяцев по МСФО. Это первые результаты после IPO

Дом.PФ (DOMRF)

➡️Инфо и показатели

Результаты

— чистые процентные доходы: ₽118,97 млрд (+37%)

— чистые комиссионные доходы: ₽43,88 млрд (+3%)

— чистая прибыль: ₽78,5 млрд (+21%)

— ROE: 21% (+2,3 п.п.)

Бумаги Дом.PФ (DOMRF) незначительно растут.

🚀 Мнение аналитиков МР

Отчет позитивный

Основной драйвер роста — активное увеличение кредитного портфеля, который с начала года вырос на 28%. Особенно быстро рос корпсегмент (+32%) за счет проектного финансирования и развития корпоративно-инвестиционного бизнеса.

Средства юрлиц в ноябре снизились — это результат стратегии компании по снижению стоимости фондирования за счет диверсификации структуры пассивов. При этом средства физлиц выросли на 35% с начала года.

Расходы на резервы выросли на 16% на фоне охлаждения экономики и роста портфеля. При этом стоимость риска остается низкой и составляет 0,6%.

( Читать дальше )

Стоимость акций ДОМ.РФ остается под влиянием ипотечного цикла

- 22 декабря 2025, 12:12

- |

ДОМ.РФ по итогам 11 месяцев 2025 года продолжил расширять баланс. Корпоративный кредитный портфель вырос на 32% год к году и достиг 2,66 трлн руб. Розничное кредитование увеличилось на 14% г/г, до 770 млрд руб. Существенный вклад в пассивы обеспечили средства населения, так как их объем вырос на 35% г/г и превысил 1,5 трлн руб., что указывает на сохранение доверия вкладчиков даже в условиях высоких ставок.

Качество бизнеса при этом остается стабильным. Стоимость риска удерживается на низком уровне около 0,6%, что говорит об отсутствии заметного ухудшения портфеля. Чистая процентная маржа выросла до 3,6%, а коэффициент операционных расходов к доходам остается комфортным и составляет 25,5%. Это позволяет группе сохранять высокий уровень рентабельности даже на фоне роста затрат.

При текущей цене акций в 1804 рублей рынок фактически ждет подтверждения устойчивости финансовых показателей в условиях дорогих денег и замедления в жилищном цикле. В базовом сценарии на горизонте 12 месяцев мы оцениваем справедливый диапазон стоимости ценных бумаг компании в 2050–2250 руб. за акцию при сохранении темпов роста прибыли и постепенном снижении ключевой ставки Банка России.

( Читать дальше )

ДОМ.РФ МСФО 11 мес 2025г: чистая прибыль ₽78,5 млрд (+21% г/г), рентабельность капитала 21%, прогноз по прибыли на 2025г повышен до ₽88,1 млрд

- 22 декабря 2025, 10:02

- |

За ноябрь-декабрь ДОМ.РФ разместил 3 выпуска ипотечных облигаций общим объемом более 265 млрд руб. с ипотечными кредитами Сбербанка и Альфа-Банка. В декабре ДОМ.РФ и ВТБ подписали меморандум о секьюритизации ипотечных кредитов банка ВТБ на 1 трлн руб. на платформе ДОМ.РФ до 2030 года.

За 11 месяцев ДОМ.РФ подписал 140 сделок проектного финансирования общим объемом более 1,1 трлн руб. Покрытие новых выдач притоками эскроу в результате продаж квартир в ноябре-декабре составляет 116%, что более чем на 30% выше среднегодовых темпов.

В ноябре ДОМ.РФ получил в управление ещё 33,8 га земли и около 67,4 тыс. кв. м недвижимости по итогам заседаний профильной правительственной комиссии. Среди полученных лотов — 14 объектов культурного наследия в шести регионах.

Финансовый директор ПАО ДОМ.РФ Давид Овсепян:

«По итогам 11 месяцев 2025 года чистая прибыль выросла на 21% год к году и достигла 78,5 млрд руб. Рентабельность капитала составила 21%.

( Читать дальше )

Аналитический анализ аналитиков

- 20 декабря 2025, 20:34

- |

от ВТБ Инвестиции

Хочется спросить аналитиков:

а на свои такое слабо купить,

Газпром с ДомРФ как главные инвестиции в портфеле ?

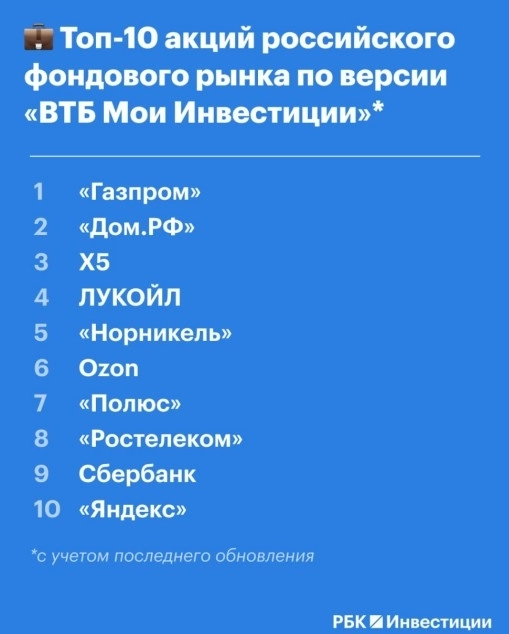

Аналитики ВТБ Мои Инвестиции обновили ТОП-10 российских акций: включили ДОМ.РФ и исключили Совкомфлот

- 19 декабря 2025, 16:34

- |

Топ-10 российских акций. Рассказываем, как изменилась наша подборка самых перспективных ценных бумаг.

Новые позиции: ДОМ.РФ

Менеджмент ДОМ.РФ пересмотрел прогноз по чистой прибыли в текущем году с ₽86 млрд до ₽88 млрд. Дивиденд за 2025 год может составить ₽240-245 на акцию, что соответствует дивдоходности в 14% против 12% у Сбербанка. 22 декабря компания опубликует свои результаты по МСФО — вероятно, они подтвердят позитивные ожидания, — рассказал инвестиционный стратег брокера ВТБ Мои Инвестиции Станислав Клещёв.

Исключённые позиции: «Совкомфлот»

Источник

🔝Топ-10 российских акций

- 19 декабря 2025, 16:33

- |

Рассказываем, как изменилась наша подборка самых перспективных ценных бумаг.

Новые позиции:

🔹 ДОМ.РФ

Менеджмент ДОМ.РФ пересмотрел прогноз по чистой прибыли в текущем году с ₽86 млрд до ₽88 млрд. Дивиденд за 2025 год может составить ₽240-245 на акцию, что соответствует дивдоходности в 14% против 12% у Сбербанка. 22 декабря компания опубликует свои результаты по МСФО — вероятно, они подтвердят позитивные ожидания, — рассказал инвестиционный стратег брокера ВТБ Мои Инвестиции Станислав Клещёв.

Исключённые позиции:

🔹«Совкомфлот»

Следить за изменениями топ-10 акций можно самостоятельно — открывайте раздел «Витрина» в ВТБ Мои Инвестиции 🔥

Акции ДОМ.РФ с 20 декабря будут доступны на дополнительных торговых сессиях, в том числе сессии выходного дня — Мосбиржа

- 19 декабря 2025, 11:56

- |

В соответствии с Правилами проведения торгов на фондовом рынке, рынке депозитов и рынке кредитов Публичного акционерного общества «Московская Биржа ММВБ-РТС» установлено, что для акций обыкновенных ПАО ДОМ.РФ (торговый код – DOMRF, ISIN – RU000A0ZZFU5):

- с 20 декабря 2025 года допускаетсязаключение сделок в ходе Дополнительной торговой сессии выходного дня;

- с 22 декабря 2025 года допускается заключение сделок в ходе Дополнительной (утренней) торговой сессии и Дополнительной (вечерней) торговой сессии.

Подробнее на Московской бирже: www.moex.com/n96293?nt=0

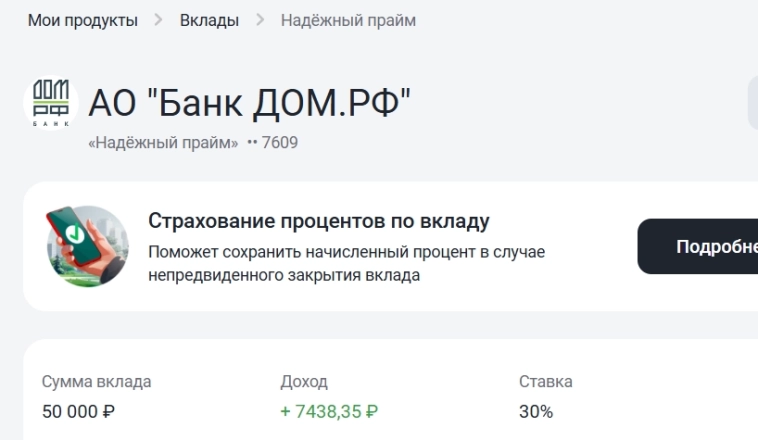

30% годовых под ёлочку

- 19 декабря 2025, 11:00

- |

Пока все ждут «раздачи слонов» от ВВП и гадают, с какой ставкой мы встретим Новый год после выступления Набиуллиной, я решил не гадать, а действовать наверняка.

Пополнил портфель на 50 000 ₽, но в акции заходить не стал. Вместо этого отправил кэш на депозит. Под Новый год банки расщедрились на промо — мне приглянулся вариант от Дом.РФ: 30% годовых на полгода.

Логика простая: как бы бодро ни начался следующий год для рынка акций, получить гарантированную доходность выше 15% за 6 месяцев будет сложно. А даже если рынок и вырастет сильнее, риск никто не отменял. Безрисковая ставка — это база.

Прогресс по цели:

Банкролл: 357 000 ₽

Цель: 1 000 000 ₽ (к ноябрю 2026)

До конца года планирую сделать еще как минимум одно пополнение. Работаем!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал