Волатильность

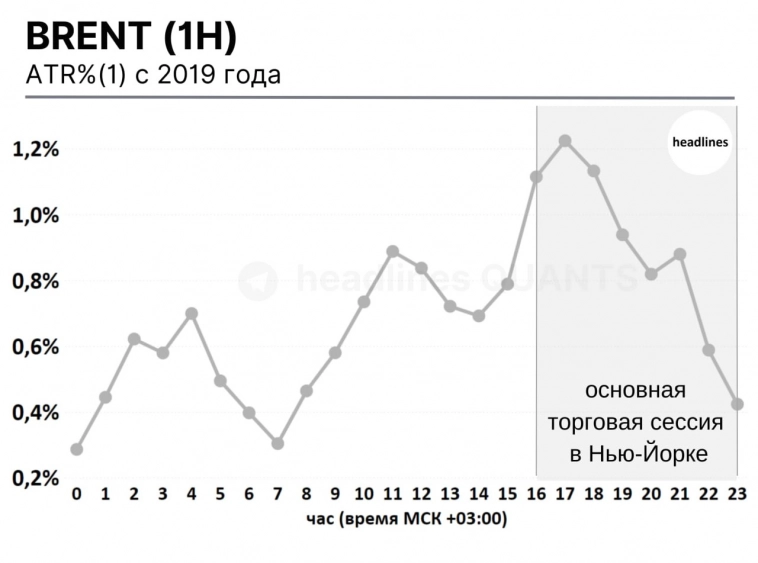

BRENT: волатильность

- 29 июня 2023, 12:10

- |

ATR%(1) с 2019 года (на часовом тайм-фрейме) показывает, что волатильность Brent достигает локальных максимумов в 04:00, 11:00 и 17:00 по МСК.

источник: headlines QUANTS

Пишем больше о финансовых рынках здесь:

t.me/headlines_for_traders

t.me/headlines_fed

t.me/headlines_geo

t.me/renat_vv

- комментировать

- 113

- Комментарии ( 0 )

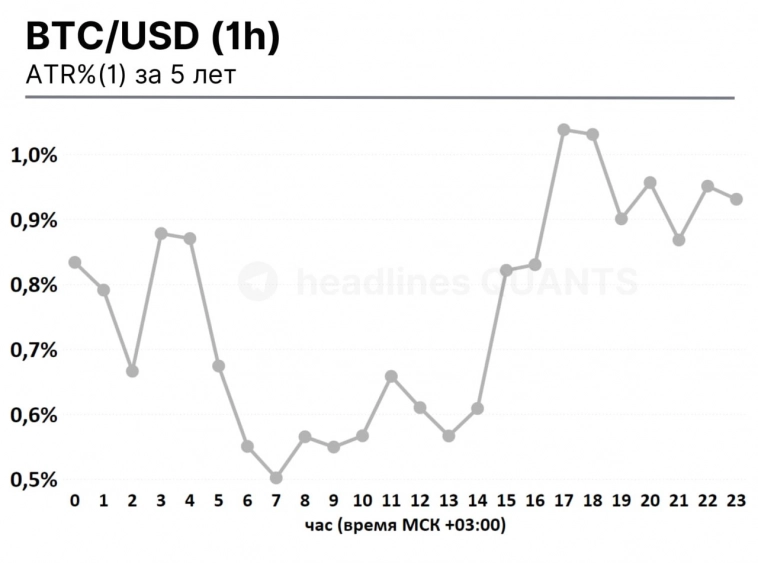

Когда волатильность BTC/USD растет?

- 23 июня 2023, 12:42

- |

ATR%(1) с 2018 года (на часовом тайм-фрейме) показывает, что в период с 07:00 по 17:00 средняя волатильность BTC/USD растёт.

источник: headlines QUANTS

Пишем больше о финансовых рынках здесь:

t.me/headlines_for_traders

t.me/headlines_fed

t.me/headlines_geo

t.me/renat_vv

Способен ли наш рынок на мощные движения в отсутствие инорезов

- 06 июня 2023, 15:31

- |

Известно что иностранные спекулянты у нас заблокированы, а это 3/4 оборота нашего рынка (было). И что мы наблюдаем? Примерно после мобилизации тотальный застой. А в последние недели просто адская невыномая пила (говорю о RI). Ни о каких «ударных днях/неделях» можно и не мечтать.

Это логично, если 3/4 спекулянтов заблокировать то кто ж будет двигать-то рынок. Наши отечественные спекулянты, очевидно, неспособны. Напрашивается вывод — пока иностранцев не разблокируют, рынок такой и будет. А ни в каком обозримом будущем эта разблокировка, конечно не произойдет.

Итак, фактор агрессивных спекулянтов выключен. Какие остаются факторы которые могут дать сильную волатильность? На ум приходит только фактор какого-то «катастрофического» события наподобие мобилизации (ядерной войны/снятия санкций и т.п.). Но это, конечно, непредсказуемо и неизвестно сколько можно ждать у моря погоды.

Но с другой стороны рынок непредсказуем и могут появиться какие-то другие факторы. Например, зайдут «дружественные» резиденты, или недружественные через прокладки в дружественных странах (что-то пока не заходят) или что-то другое. Как по вашему, какие-то новые факторы могут реалистично появиться или теперь рынок такой «навечно» и пора выбрасывать старые системы на помойку и строить новые, под новые реалии?

Волатильный вторник на Московской бирже

- 30 мая 2023, 19:03

- |

Мы ведь должны уже были привыкнуть к сильным колебаниям индекса Московской биржи, например, таким как сегодня: в первой половине дня индекс устремился ракетой вверх почти до 2750 пунктов, а во второй половине дня не только закрыл весь рост вторника и большую часть роста понедельника, но и успел скорректироваться на 📉-1,22% до 2 698,75 пункта. Но любая коррекция всё равно как минимум заставляет лишний раз понервничать, хотя за месяц индекс показывает положительную динамику на 4%.

Лучше всех сегодня выглядят металлурги, и в частности НЛМК. Несмотря на вчерашнюю новость о невыплате дивидендов за 2022 год, акции растут вторую торговую сессию подряд. Никто и не ждал дивидендов, но рост на 📈+2,1% никак не подкреплен фундаментально.

Акционеры Polytmetal одобрили редомициляцию в Казахстан, а значит российские инвесторы стали ближе к дивидендам, что вызвало активный рост акций на 📈+1,3% после затяжной санкционной коррекции.

Пресс-служба Алросы опубликовала сообщение о запланированном на 30 июня совете директоров компании, на котором будет обсуждаться вопрос выплаты дивидендов.

( Читать дальше )

Как вести себя в моменты резкого роста волатильности

- 18 мая 2023, 09:41

- |

Мы с командой уже много раз переживали дни экстремальной волатильности, причем на разных рынках: российские акции, сырье, валюта, зарубежные акции. Самое интересное, что в спокойный период на любом рынке есть много времени на изучение вводных, проведение расчетов и принятие решения, но нельзя быть полностью готовым к моменту высокой волатильности. Потому что волатильность обычно происходит не на ровном месте, а связана с: 1) какой-то новой вводной, 2) накопившимися за долгое время факторами, которые были приведены в действие каким-то триггером.

Полностью подготовиться нельзя, но частично можно, и одна из двух составляющих оптимального поведения в период взрыва волатильности — это подготовка.

Во-первых, нужно отслеживать факторы, которые потенциально могут привести к большим последствиям. Например, ковид. Был ли он «черным лебедем»? Для рынков — не совсем, так как между новостями о распространяющейся по миру новой болезни и началом падения акций в США прошло несколько недель. Т.е. за это время можно было заметить, что происходит что-то не то, и как минимум сократить риски по все еще высоким ценам акций и повысить долю кэша или ликвидных облигаций в портфеле, чтобы создать себе больше пространства для маневра.

( Читать дальше )

Фьючерс на волатильность RVI-5.23 - VIK3 - арбитраж - раздвижка стала ещё больше

- 25 апреля 2023, 11:16

- |

Фьючерс на волатильность RVI-5.23 - VIK3 - арбитраж

- 24 апреля 2023, 10:12

- |

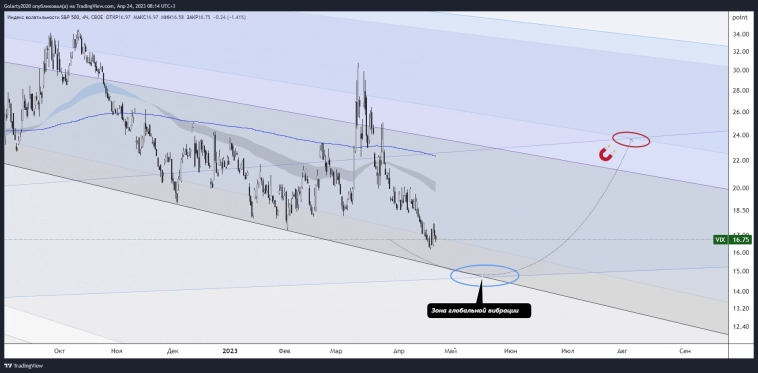

Скоро американский рынок взорвётся волатильностью.

- 24 апреля 2023, 08:15

- |

5 февраля (https://t.me/c/1392922148/3321) в подкасте показывал ожидаемый сценарий по VIX. Пока что всё идёт по плану.

VIX — это индикатор волатильности американской экономики. Он показывает, будет ли индекс S&P 500 волатилен в будущем. Когда VIX растет в цене, это значит, что инвесторы ожидают сильных колебаний фондового рынка и даже наступления кризиса: именно к таким последствиям может привести рост волатильности S&P 500.

Несмотря на бесчисленное количество проблем в американской экономике, волатильность SP500 остаётся на рекордно низких отметках.

Это затишье перед бурей. Перед ураганом «Катрина».

Этот ураган продолжит крушить банковский сектор (https://t.me/c/1392922148/3419), преимущественно маленькие банки; чтобы крупнейшие финансовые монархические конгломераты (Морганы, Блэкроки и т.д.) смогли абсорбировать из них ликвидность для своей устойчивости в новом финансовом мироустройстве.

Так, индекс страха подбирается к зоне вибрации на уровне ~ 15, откуда я ожидаю сильный разворот вверх и => повышенную волатильность в американских акциях.

( Читать дальше )

Фьючерс на волатильность RVI-5.23 - VIK3 Торгуется сильно выше расчётной цены

- 21 апреля 2023, 12:50

- |

Как захеджировать портфель в период волатильности по поводу госдолга США?

- 20 апреля 2023, 19:12

- |

-----------------------------------------------

Пишите нам для получения консультации по сопровождению Вашего инвестиционного портфеля (от $1м+)

• клиентская линия телеграмм — @abeta_bot

• форма обратной связи - ссылка

-----------------------------------------------

Последствия проблем с госдолгом

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал