SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Yaitsev

Фондовый рынок: следует готовиться к скачку волатильности

- 22 января 2021, 09:58

- |

Более 25 аналитиков EWI регулярно проверяют более 100 рыночных индикаторов. Прямо сейчас один из этих индикаторов подаёт чёткий сигнал.

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

Неустойчивость фондового рынка — это всё равно, что экстремальные взлёты и падения на американских горках.

Тем не менее в отличие от тех кто с улыбкой вспоминает свои поездки на таких горках, инвесторы часто хмурятся.

Всё потому, что чрезмерная волатильность после ралли акций часто заканчивается гораздо более низкими ценами.

При этом многие инвесторы, даже профессионалы — не ожидают скачка волатильности.

15 января газета San Diego Union-Tribune спросила старшего директора финансовой консультационной фирмы:

Будет ли 2021 год нестабильным для фондового рынка?

Он ответил:

НЕТ: Поскольку 2020 год был нестабильным биржевым годом — с пандемией, рецессией, выборами и беспорядками — тогда разумно ожидать, что 2021 год станет относительно стабильным.

Тем не менее один из ключевых индикаторов фондового рынка с ним несогласен.

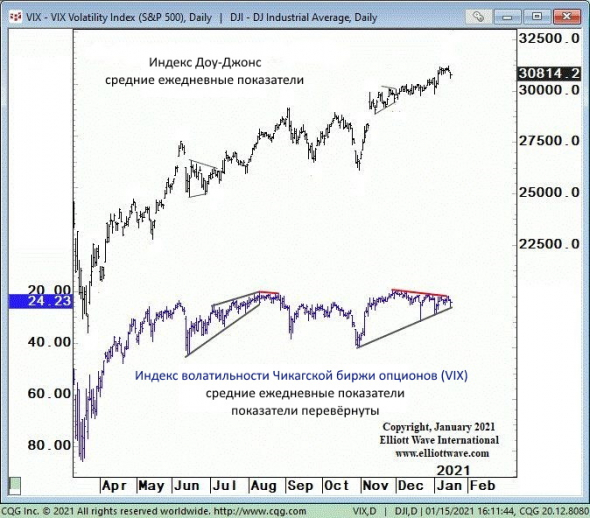

Посмотрите на график из U.S. Short Term Update за 15 января:

На приведённом выше графике показан индекс Доу-Джонс в верхней его части и индекс волатильности CBOE (VIX) в нижней. Мы перевернули шкалу VIX, чтобы она соответствовала ценам акций. Этот индекс измеряет ожидания инвесторов относительно волатильности рынка в ближайшие 30 дней. В большинстве случаев VIX движется и разворачивается вместе с акциями. Когда поведение меняется, пора внимательно следить за акциями и VIX. Самый последний внутридневной минимальный показатель VIX произошёл 27 ноября на отметке 19.51. С тех пор индекс Доу-Джонс сформировал серию более высоких восходящих показателей, а VIX серию более высоких нисходящих показателей. Это расхождение обозначено на графике красной линией тренда.В U.S. Short Term Update от 15 января мы описываем «разгадку» к определению того, когда волатильность начнёт расти.

Кроме того, подписчики смогут увидеть разметку волн Эллиотта в индексе Доу-Джонс, которая внесёт больше ясности в определении поворотного момента.

Ознакомьтесь с U.S. Short Term Update от 15 января в рамках нашего флагманского пакета для инвесторов. Подробнее можно узнать перейдя по ссылке ниже.

Источник

«Теоретик Волн Эллиотта»: на русском языке

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписывайтесь>>>

237

Читайте на SMART-LAB:

🔔 День инвестора ДОМ.РФ – уже завтра!

Уже завтра, 18 февраля , подведём финансовые итоги 2025 года и поделимся планами на будущее.

Будем вести трансляцию в VK , Rutube и на...

13:08

❗️ ПАО «МГКЛ» готовит размещение второго выпуска биржевых облигаций для неквалифицированных инвесторов

ПАО «МГКЛ» планирует первичное размещение биржевых облигаций серии 001PS-02 на СПБ Бирже. Бумаги будут доступны неквалифицированным...

13:15

теги блога Ewitranslate

- США

- amazon

- bitcoin

- etf

- EURUSD

- nvidia

- pandora

- s&p 500

- S&P500

- S&P500 фьючерс

- treasuries

- usdjpy

- авторитаризм

- азиатские рынки

- акции

- акции США

- американские рынки

- американский фондовый рынок

- аналитика

- банки

- банковский кризис

- биржевые индексные фонды

- биткоин

- валюты

- ввп

- война

- Волновая разметка

- волновая теория Эллиотта

- волны Эллиотта

- выборы

- германия

- голова и плечи

- дефляция

- долг

- доллар

- дональд трамп

- доходность облигаций

- драгоценные металлы

- Европейские рынки

- золото

- инвестирование

- инвестиции

- Инвестиции в недвижимость

- индикатор

- индикаторы

- иностранные акции

- инфляция

- история

- китай

- компании

- кредитные карты

- кризис

- криптовалюта

- криптовалюты

- мания

- металлы

- мифы

- наличные деньги

- настроения

- недвижимость

- нефть

- новости

- облигации

- облигации США

- обучение

- общественные настроения

- оффтоп

- потребители

- природный газ

- прогноз

- прогноз по акциям

- процентные ставки

- психология

- пузыри

- пузырь

- рецессия

- россия

- рынки США

- рынок недвижимости

- рынок США

- сентимент

- серебро

- социономика

- ставка ФРС США

- сырьевые товары

- технический анализ

- технологии

- трейдинг

- фибоначчи

- финансовая грамотность

- фондовые рынки

- фондовые рынки США

- фондовый рынок

- форекс

- фрс

- ФРС США

- цены

- экономика

- экономика США

- энергетика