Бэлти-гранд

Коротко о главном на 25.04.2023

- 25 апреля 2023, 12:12

- |

- «Кузина» сегодня начинает размещение четырехлетних облигаций серии БО-П02 объемом 70 млн рублей. Регистрационный номер — 4B02-02-00480-R-001P. Ставка 1-18-го купона установлена на уровне 16,5% годовых, 19-48-го купонов — 15% годовых. Купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение: по 8% от номинала — в даты окончания 24-го, 27-го, 30-го, 33-го, 36-го, 39-го, 42-го и 45-го купонов, и 36% от номинала — в дату окончания 48-го купона. Эмитент сможет осуществить досрочное погашение бумаг в даты окончания 24-го и 36-го купонов. Организатор — «Юнисервис Капитал».

- «Асфальтобетонный завод №1» («АБЗ-1») сегодня начинает размещение трехлетних облигаций серии 001Р-04 объемом до 1,5 млрд рублей. Регистрационный номер — 4B02-04-01671-D-001P. Ставка купона установлена на уровне 13,75% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок прошел 20 апреля. По выпуску предусмотрена амортизация: в даты выплат 7-11-го купонов будет погашено по 16,5% от номинальной стоимости, в дату выплаты 12-го купона — 17,5%. Организаторы: БКС КИБ, Газпромбанк и инвестиционный банк «Синара».

( Читать дальше )

- комментировать

- 159

- Комментарии ( 0 )

Бэлти-Гранд

- 06 апреля 2023, 06:28

- |

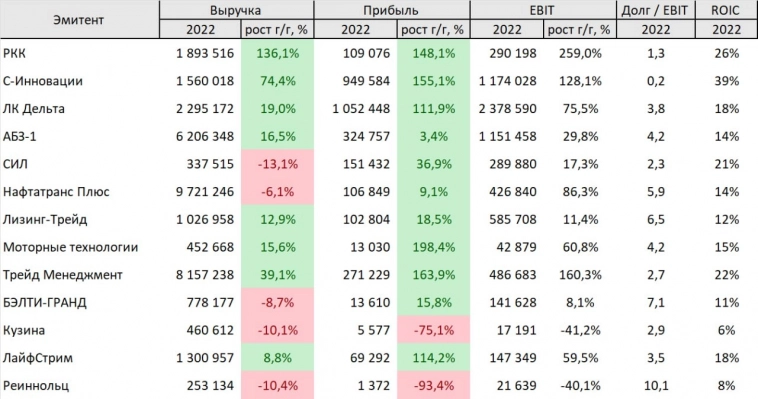

Дайджест отчётностей в сегменте ВДО по итогам 2022 года (Реиннольц, РКК, Бэлти-Гранд, Кузина, Моторные технологии и др.)

- 02 апреля 2023, 14:57

- |

Полную версию таблицы с дополнительной информацией и предыдущими отчётностями можно открыть по ссылке

Одна из особенностей отчётностей 2022 года – периодически встречающиеся убытки последнего квартала, чего не было в 2021 году.

Так Реиннольц за 9 месяцев заработали 6.68 млн рублей, но к концу года прибыль составляла уже 1.37 млн.

Похожая ситуация у РКК: прибыль за полугодие 260 млн рублей, за 9 месяцев — 187 млн, а за год — 109 млн.

Но нужно отметить, что обе компании являются частью группы и имеют существенные операции со связанными сторонами, поэтому нужно ждать консолидацию. Реиннольц в прошедшем году консолидированную отчётность публиковал.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Движение вниз. Эксперт РА подвёл итоги лизингового рынка по итогам 9 месяцев 2022 года.

- 01 декабря 2022, 16:56

- |

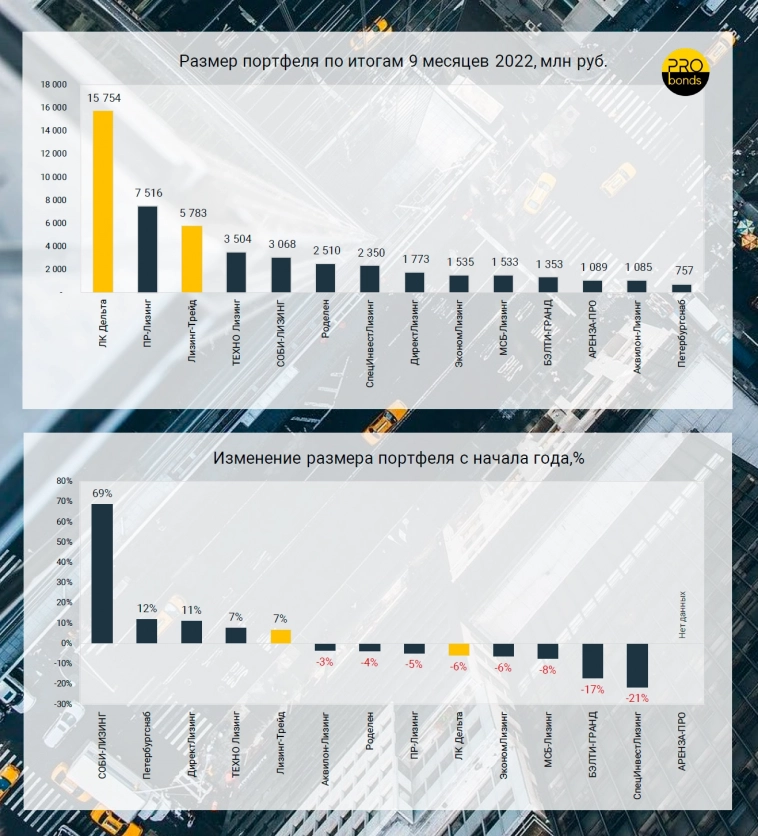

Эксперт РА подвёл итоги лизингового рынка по итогам 9 мес. 2022 года.

В целом, ситуация с первого полугодия существенно не изменилась.

По объёму нового бизнеса тройка лидеров осталась в том же составе, но ПР-Лизинг снова поменялся местами с Лизинг-Трейдом.

- ЛК Дельта 5,14 млрд руб., 27 место в рэнкинге

- ПР-Лизинг 2,25 млрд руб., 37 место в рэнкинге

- Лизинг-Трейд 2,02 млрд руб., 40 место в рэнкинге

Из изменений стоит выделить присоединение к рэнкингу Эконом-Лизинга. Роял Капитал всё ещё не предоставляет данные для Эксперта, Солид-Лизинг перестал участвовать в рэнкинге.

Также выделяется быстрый рост портфеля у Соби-Лизинга. По объёму нового бизнеса 1.7 млрд рублей компания заняла 41 место в общем рэнкинге и 4 место среди эмитентов ВДО.

Напоминаем, продолжается размещение нового выпуска облигаций «Лизинг-Трейда» (BB+(RU), 100 млн руб., 1 год до оферты, купон 17%).

( Читать дальше )

Коротко о главном на 18.08.2022

- 18 августа 2022, 11:55

- |

Старт размещений, ставки купонов и преОСВО:

- «Феррони» сегодня, 18 августа, начинает размещение трехлетних облигаций серии БО-01 объемом 200 млн рублей. Регистрационный номер — 4B02-01-00626-R. Ставка 1-15-го купонов установлена на уровне 16,5% годовых. Купоны ежемесячные. Через 15 месяцев — полная безотзывная оферта с пересмотром ставки купона. Запланированы также четыре ежеквартальных добровольных оферты — приобретение по соглашению с инвесторами (до 25% от суммы выпуска каждая) на первый год обращения. По выпуску предусмотрена амортизация: выплаты по 50% от номинала запланированы в даты окончания 34-го и 36-го купонов. Поручителями по выпуску выступают «Феррони Тольятти» и «Феррони Йошкар-Ола». Организатор — «Юнисервис Капитал».

- «Промомед ДМ» сегодня, 18 августа, начинает размещение трехлетних облигаций серии 001Р-03 объемом 2,5 млрд рублей. Регистрационный номер — 4B02-03-00560-R-001P. Ставка купона установлена на уровне 11,5% годовых на весь срок обращения бумаг. Купоны полугодовые. Организатор — инвестиционный банк «Синара». Выпуск включен в Третий уровень котировального списка Московской биржи и Сектор Рынка инноваций и инвестиций.

( Читать дальше )

Рейтинг ООО "Бэлти-Гранд" - rlD

- 09 августа 2022, 15:08

- |

❗ Нарвались на дефолт? Вам сюда -> ЛИСП-2

Многие начинающие инвесторы, да и не только начинающие, полагают, что компаниями руководят высокообразованные и прокачанные, по всем параметрам, руководители. Но, руководить это одно, а вникать в суть происходящего — это совсем другое. Как будут идти дела у компании, зависит не только от генерального директора, но и от его заместителей и, конечно же, от финансового директора.

Очень часто, компании представленные на рынке ВДО, вообще имеют учредителя, соучредителя и бухгалтера, в лучшем случае. Поэтому и бизнес они ведут не как надо, а по наитию. То есть, как получается. Когда компания отслеживает свои финансовые показатели, это сразу заметно и, как правило, компания растёт. Если компанию «штормит», или она у плинтуса, делайте выводы, кто ею управляет. Как обстоят дела с финансовым положением ООО «Бэлти-Гранд», разбираемся.

( Читать дальше )

Коротко о главном на 05.03.2022

- 05 марта 2022, 07:57

- |

- Московская биржа зарегистрировала облигации «Бэлти-Гранд» серии БО-П05. Регистрационный номер — 4B02-05-00417-R-001P. Бумаги включены в Третий уровень котировального списка и сектор ПИР.

- «Пионер-Лизинг» объявило оферту по биржевым облигациям серии БО-П04 на 17 июня 2022 года. Цена приобретения — 100% от номинала плюс накопленный купонный доход. Период предъявление облигаций к выкупу — с 21-го по 25-е марта включительно.

- Московская биржа включила облигации «СЕЛЛ-Сервис» серии БО-П01 в Сектор Роста.

- «Мессис» допустила технический дефолт при выплате последнего купона и погашении выпуска облигаций серии БО-01 на общую сумму 2,16 млн рублей. Причина: «техническая задержка транзакции в системе депозитарного учета».

( Читать дальше )

Финансовый тупик "Бэлти-Гранд"

- 02 февраля 2022, 14:30

- |

<< ранний доступ к материалам на fapvdo.ru >>>

На заре своей инвестиционной деятельности, приобрёл я, по наитию, облигации ООО «Бэлти-Гранд». Сколько они у меня пролежали в портфеле, уже не помню, но как только я начал интересоваться финансовым состоянием контор ВДО, думы не застали меня врасплох и бумаги были успешно проданы. Собственно, даже не зная финансового анализа, причин было достаточно, чтобы не покупать их бумаги. Например, показатели деятельности компании, не обновлялись на сайте с 2018 года. Случайность, или нет денег на зарплату вебмастеру? А может, это элементарное неуважение к инвестору? Ищем ответы.

Общие сведения

ИНН

( Читать дальше )

Рейтинг компании ООО "Бэлти-Гранд"

- 28 октября 2021, 10:01

- |

Больше рейтингов на fapvdo.ru

Рейтинг-статистика финансового состояния компании с 2017 года. Финансовые показатели, уровень инвестиционного риска и рейтинг предприятия рассчитывался по данным бухгалтерской отчётности предоставленной в ФНС России. С подробным финансовым анализом предприятия по годам, можно ознакомиться перейдя в раздел ООО «Бэлти-Гранд»

Рейтинг ООО «Бэлти-Гранд»

ИНН: 7728192413

Организация: ООО «Бэлти-Гранд»

( Читать дальше )

Коротко о главном на 26.08.2021

- 26 августа 2021, 15:27

- |

Дата и итоги размещений, техдефолт и регистрация проспекта:

- «Элит строй» 31 августа начнет размещение выпуска трехлетних облигаций серии 01 объемом 1 млрд рублей. По выпуску предусмотрена оферта через 1,5 года после размещения. Размещение пройдет по закрытой подписке среди квалифицированных инвесторов. Ориентир ставки купона — 12% годовых. Организатор — ИК «Иволга Капитал».

- «МСБ-Лизинг» принял решение разместить пятилетние облигации серии 01-М 250 млн рублей. Номинал одной ценной бумаги – 1000 рублей. Способ размещения – закрытая подписка среди квалифицированных инвесторов. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента.

- «ПР-Лизинг» зарегистрировал проспект биржевых облигаций, размещаемых в рамках программы биржевых облигаций серии 002P, на Московской Бирже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал