Блог им. superdet

Финансовый тупик "Бэлти-Гранд"

- 02 февраля 2022, 14:30

- |

<< ранний доступ к материалам на fapvdo.ru >>>

На заре своей инвестиционной деятельности, приобрёл я, по наитию, облигации ООО «Бэлти-Гранд». Сколько они у меня пролежали в портфеле, уже не помню, но как только я начал интересоваться финансовым состоянием контор ВДО, думы не застали меня врасплох и бумаги были успешно проданы. Собственно, даже не зная финансового анализа, причин было достаточно, чтобы не покупать их бумаги. Например, показатели деятельности компании, не обновлялись на сайте с 2018 года. Случайность, или нет денег на зарплату вебмастеру? А может, это элементарное неуважение к инвестору? Ищем ответы.

Общие сведения

Полное наименование юридического лица: Общество с ограниченной ответственностью «Бэлти-Гранд»

ОКВЭД: 64.91 — Деятельность по финансовой аренде (лизингу/сублизингу)

Сектор рынка по ОКВЭД: Деятельность по предоставлению финансовых услуг, кроме услуг по страхованию и пенсионному обеспечению

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

Финансовое состояние ООО «Бэлти-Гранд»

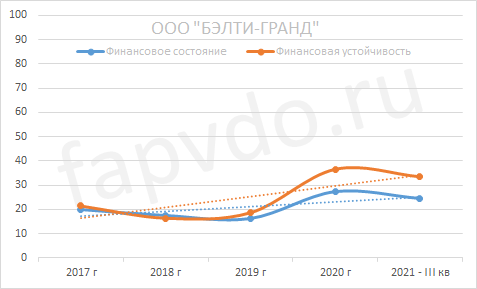

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

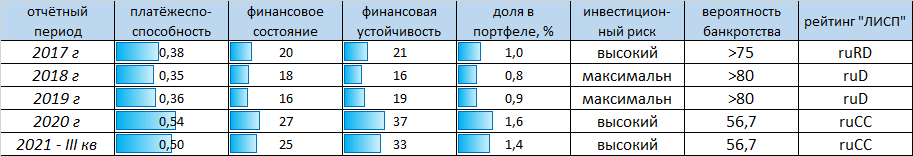

Снижение уровня финансового состояние к концу отчётного периода составило — 10%, уровня финансовой устойчивости — 8%. Стабильность финансовых показателей осталась на прежнем уровне.

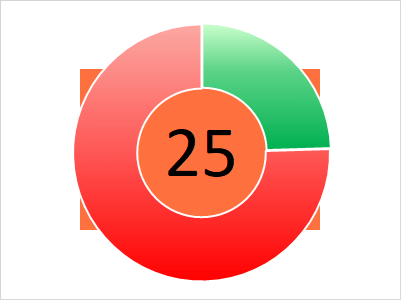

Финансовое состояние — 25 баллов, рискованное. Финансовое положение с преобладанием заёмных средств.

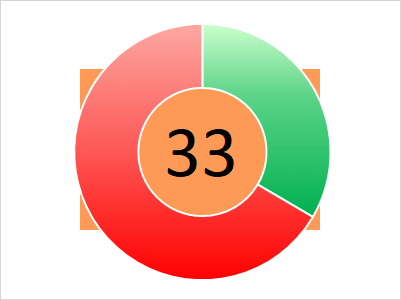

Финансовая устойчивость — 33 балла. Высокий риск банкротства. Возможны трудности по погашению текущих обязательств.

Платёжеспособность

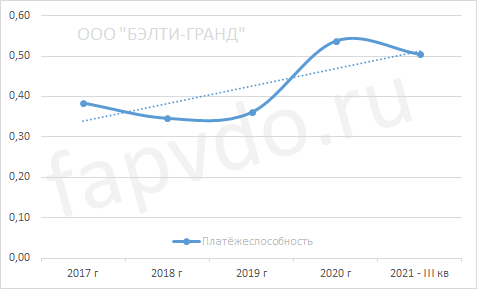

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 0.50. Снижение платёжеспособности за отчётный период составило 6%

Финансовые результаты

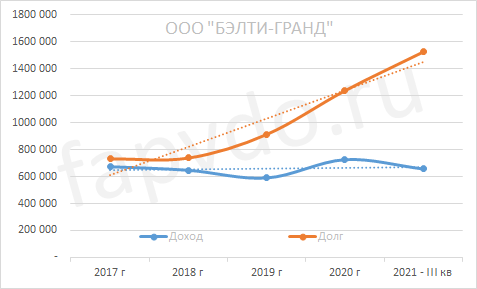

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 0.66 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года — 0.70-0.85 млрд рублей

Заёмный капитал к концу периода вырос на 23% и составил 1.5 млрд рублей.

Чистая прибыль

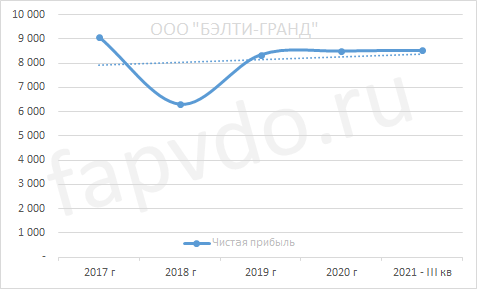

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Чистая прибыль предприятия низкая, 8.5 млн рублей, стабильная. Прогноз чистой прибыли к концу финансового года — 9-11 млн рублей

Эффективность

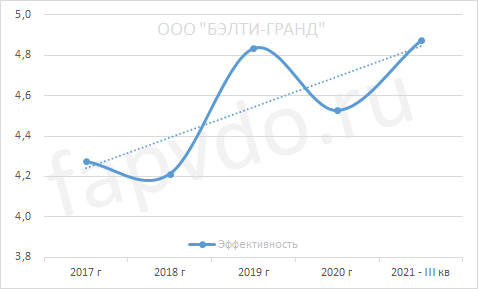

Общая эффективность предприятия — низкая, относительно стабильная в течение последних пяти лет.

Общая оценка эффективности предприятия — 5 баллов. Предприятие малоэффективное.

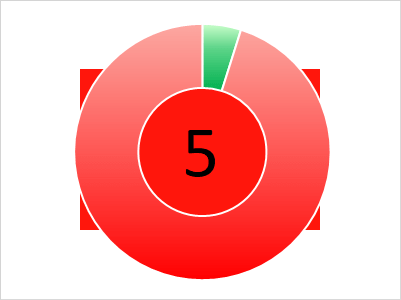

Инвестиционный риск

Уровень инвестиционного риска — высокий. Доля облигаций ООО «Бэлти-Гранд», от общей доли активов инвестиционного портфеля, может достигать1.45%

Облигации ООО «Бэлти-Гранд»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- Бэлти-Гранд-БО-П01 — 10.48/14

- Бэлти-Гранд-БО-П02 — 13.4/12.5

- Бэлти-Гранд-БО-П03 — 13.65/12

- Бэлти-Гранд-БО-П04 — 14.27/12.25

Общий облигационный долг: 0.728 млрд рублей

Средняя доходность эф./купон., %: 12.95/12.69

Денежный поток ООО «Бэлти-Гранд»

Показатели денежных потоков за отчётный период:

- Операционный — положительный — 40.6 млн рублей

- Инвестиционный — отрицательный — 224 млн рублей

- Финансовый — положительный — 93.7 млн рублей

- Совокупный: — отрицательный — 89.7 млн рублей

Кредитоспособность ООО «Бэлти-Гранд»

Уровень кредитоспособности (УКС) компании определяется её классом.

- 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- ✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

Рейтинг ООО «Бэлти-Гранд»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам III кв 2021 финансового года, ООО «Бэлти-Гранд» был присвоен рейтинг ЛИСП на уровне ruСС по национальной шкале.

Рейтинг-статистика с 2017 по III кв 2021 гг.

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: нет

Кредитный скоринг Интерфакса: BBB-{ru}

Индекс Финансового Риска RusBonds:18

Индекс Платежной Дисциплины RusBonds: 89

Индекс Должной Осмотрительности RusBonds:1

Предыдущий финансовый анализ ООО «Бэлти-Гранд»

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

Другие эмитенты ВДО

теги блога Алексей С. Галицкий

- АБЗ-1

- Агротек

- акрон

- акции

- ао им. т.г. шевченко

- апри

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- афк система

- Ашинский метзавод

- аэрофлот

- Аэрофьюэлз

- балтийский лизинг

- Белуга Групп

- брусника

- БЭЛТИ-ГРАНД

- БЭЛТИ-ГРАНД облигации

- ВДО

- вопрос

- ВсеИнструменты.ру

- ВУШ

- выплата купона

- выплата по купонам

- высокодоходные облигации

- высокодоходные облигации ВДО

- Газпром

- Газпром Капитал

- Газпромнефть

- галицкий

- Гарант-Инвест

- гк «сегежа»

- гк пионер

- ГМК Норникель

- гтлк

- ДелоПортс

- дефолт

- дефолт облигаций

- дефолт по облигациям

- дефолты 2025

- Дядя Дёнер

- завод КЭС

- инвестиции

- кредитный рейтинг

- кузина

- Кузина облигации

- легенда

- Легенда облигации

- лизинг-трейд

- миллион

- мтс

- нафтатранс плюс

- Новые технологии

- облигации

- Обувь России

- обувьрус

- окей

- ПИК СЗ

- пионер лизинг

- Пионер Лизинг облигации

- Пионер-Лизинг

- ПР-Лизинг

- прогноз по акциям

- ПРОМОМЕД ДМ

- размещение

- регион-продукт

- рейтинг

- РЖД

- роделен

- Рольф

- Росгеология

- роснано

- ростелеком

- роял капитал

- русал

- Русгидро

- русская аквакультура

- самолет

- Сегежа групп

- селектел

- Селигдар

- сибстекло

- софтлайн трейд

- Талан-финанс

- Татнефтехим

- ТЕХНО Лизинг

- ТЕХНО Лизинг облигации

- Трансфин-М

- трейдинг

- урожай

- финансовый анализ

- хк новотранс

- Эбис

- ЭБИС облигации

- эмитенты

- эмитенты ВДО

- Энергоника

- энерготехсервис

- ЮГК Южуралзолото

- юниметрикс

- ЯТЭК

АО «ИНК-Капитал», ИНН 3808175078

Впрочем, не хотите — как хотите. Раньше, однако, вы регулярно анализировали даже полный трэш и шлак, как в финансовом секторе, так и в реальном…

Что вы имеете в виду под впечатляющими коэффициентами?

АО «ИНК-КАПИТАЛ» (дочка):

L1=328 (2018), 4900 (2019), 5418 (2020).

L2=428; 478; 7018.

L3=444; 12096; 7030.

L4=444; 12096; 7030.

L7=0; 0,17; 0,24.

U1 — по нулям три года подряд.

U2 — единица три года подряд.

U3 — аналогично.

U5 — аналогично.

U12 — зашкаливает...

Явно компания с такими коэффициентами «намекает» на то, что надо смотреть показатели материнской компании. Смотрим:

ООО «ИРКУТСКАЯ НЕФТЯНАЯ КОМПАНИЯ» (ИНН 3808066311):

L1=2,47 (2018), 2,53 (2019), 1,82 (2020).

L2=2,21; 2,51; 1,88.

L3=3,17; 3; 2,23.

L4=3,57; 3,47; 2,68.

L7=0,26; 0,26; 0,21.

U1=0,11; 0,11; 0,14.

U2=0,6; 0,6; 0,4.

U3=0,9; 0,9; 0,87.

U5=0,92; 0,92; 0,92.

U12=9,29; 7,35; 4,95.

Ну разве не любопытная история?!

Я не знаю, как обстоит у вас дело с платными подписками, но те тарифы, которые вы придумали, не кажутся мне привлекательными. Насколько я понял, за 100 рублей можно посмотреть закрытый анализ одного конкретного эмитента, а за 500 рублей — закрытый анализ всех эмитентов за один месяц. С точки зрения рядового инвестора (такого, который вкладывает в ВДО не миллионы, а сотни или даже десятки тысяч рублей), это дороговато. Поэтому мне кажется, что покупка целой таблицы с вашими цифрами за прошлый год (даже если бы она стоила от тысячи рублей) выглядела бы привлекательнее, чем покупка 20 предстоящих закрытых разборов за месяц. Хотя бы потому, что в некотором смысле покупка будущего — это покупка кота в мешке. Не в плане качества самих разборов, а в плане качества эмитентов, которые будут проанализированы в конкретном месяце…

У меня к вам 2 вопроса:

Какие коэффициенты, лично вы, хотели бы видеть в таблице?

Анализ 120-200 эмитентов, это 3-6 месяцев работы и опубликовать такую таблицу можно будет только по окончании анализа последнего эмитента. К этому времени половина эмитентов уже будет опубликована в открытом разделе, а вторая половина в закрытом. Будете ли лично вы покупать устаревшую инфу и за какую цену?

ВОзможности проанализировать указанное число эмитентов за несколько дней нет.

Пусть это будет экселевская таблица для скачивания, например.

Что касается количества эмитентов в такой таблице и периода, за который содержатся данные, то, на мой взгляд, ее можно было бы формировать «нарастающим итогом»: ну вот проанализирован очередной эмитент за очередной период — и эти новые данные заносятся в таблицу. То есть таблица обновляется по мере выхода новых обзоров. Но я не знаю, насколько это трудоемко и времязатратно с технической точки зрения. Да, собственно, это вопрос «творческий», как могла бы выглядеть конкретная таблица. Основная моя мысль в том, что, по идее, структурированный массив данных, содержащих сведения о большом количестве эмитентов, может выглядеть привлекательнее для потенциальных покупателей (у которых, например, нет времени следить за всеми выходящими у вас обзорами), чем покупка отдельных обзоров или месячная подписка. Впрочем, возможно, с подпиской всё ОК, и тогда смысла заморачиваться с таблицей нет…