SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Бэквордация

Почему нет бэкворации по фьючерсам на индекс Мосбиржи (не смотря на дивы, дальний контракт дороже ближнего) ?

- 15 сентября 2021, 13:52

- |

Раньше почти всегда дальние контракты на индекс Мосбиржи были дешевле ближних,

потому что дивы (бэквордация была меньше % див, но была 3 — 4% годовых, иногда чуть меньше).

На Смарт Лабе бывают интересные комментарии.

Напишите в комментариях Ваш мнение, почему сейчас нет бэквордации на индексы Мосбиржи.

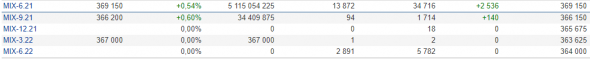

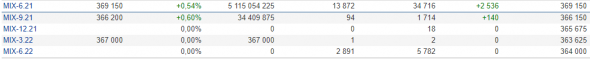

Сейчас (15 сентября 2021г., 13-50):

Индекс Мосбиржи х 100 = 406787.

MIX-12.21 = 409200

MIX-03.22 = 409800

MIX-06.22 пока не ликвиден.

То есть, чем дальше, тем дороже, не смотря на дивы.

Спасибо.

С уважением,

Олег.

потому что дивы (бэквордация была меньше % див, но была 3 — 4% годовых, иногда чуть меньше).

На Смарт Лабе бывают интересные комментарии.

Напишите в комментариях Ваш мнение, почему сейчас нет бэквордации на индексы Мосбиржи.

Сейчас (15 сентября 2021г., 13-50):

Индекс Мосбиржи х 100 = 406787.

MIX-12.21 = 409200

MIX-03.22 = 409800

MIX-06.22 пока не ликвиден.

То есть, чем дальше, тем дороже, не смотря на дивы.

Спасибо.

С уважением,

Олег.

- комментировать

- 351

- Комментарии ( 5 )

Странная ситуация на фьючерсе MIX

- 26 мая 2021, 13:21

- |

Интересное происходит на фортсе. Фьючерсы на индекс ммвб перешли в бэквордацию, т.е. более поздние серии стоят дешевле. Вообще то такого быть на этом фьючерсе не должно, т.к. в последующих сериях зашиты дивиденды и % ставка. На фьючерсах сбера, газпрома, лукойла и гмк ситуация как и положено нормальная, т.е. они находятся в контанго и более поздние серии дороже.

Что думаете, есть какое то объяснение этого расхождения между фьючерсом на индекс и на акции.

Что думаете, есть какое то объяснение этого расхождения между фьючерсом на индекс и на акции.

Друзья, WTF на валютном рынке? Пара евро-рубль: tom и декабрьский фьючерс. Дикая бэквордация

- 14 сентября 2020, 11:07

- |

Что это такое сегодня произошло по паре евро-рубль? За 3 дня до экспирации Eu-9.20 этот фьючерс торговался на рублей ~ 400 дешевле eurrub_tom.

Кто-нибудь такое видел раньше?

Как это можно объяснить?

Тайлапс — минутный.

Чёрно-белые свечи — фьючерс, цветные свечи — tom.

Кто-нибудь такое видел раньше?

Как это можно объяснить?

Тайлапс — минутный.

Чёрно-белые свечи — фьючерс, цветные свечи — tom.

Нефтяной рынок. Вызов 2020 года и действия ОПЕК

- 15 декабря 2019, 20:41

- |

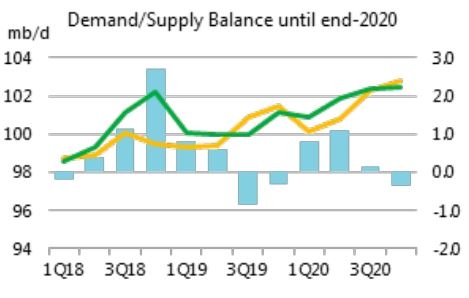

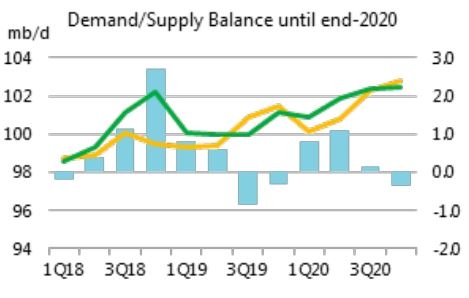

В конце 2019 года нефтяные цены получили ощутимую поддержку. Ситуация на энергетическом рынке выглядит более оптимистично чем, например, в конце прошлого 2018 г. Расширение квот на сокращение объема добычи странами ОПЕК+ с 1,2 млн б/д до 1,7 млн б/д, дополнительное обязательство по сокращению добычи со стороны Саудовской Аравией — ниже квоты ОПЕК — на 0,4 млн б/д, заключение соглашений между Китаем и США по первой фазе переговоров 13 декабря являются позитивными факторами, которые позволяют рассчитывать на сценарий краткосрочного возвращения цены Brent к $70 за баррель.

Вместе с тем глобальный взгляд на рынок нефти в 2020г. остается очень осторожным, если не тревожным. Министерство энергетики США в своем краткосрочном прогнозе от 10 декабря (Short-term Outlook) снова повторило о том, что оно ожидает рост глобальных запасов нефти — особенно в первой половине 2020 года. Международное Энергетическое агентство (МЭА) 12 декабря даже с учетом дополнительного сокращения добычи ОПЕК+ в первом квартале 2020г. предсказывает для первого квартала 2020г. рост глобальных запасов в объеме на 700 тыс.б/д! Этот прогноз выглядит очень тревожно, поскольку, по мнению МЭА, по сравнению с теперешней ситуацией (ноябрем 2019г.) предложение нефти ОПЕК+ (при условии выполнения в целом странами соглашения) сократится в первом квартале примерно на 0,5 млн б/д. Несомненно, проблемы баланса спроса и предложения связаны в т.ч. с ожиданиями сезонного спада спроса на рынке.

( Читать дальше )

Вместе с тем глобальный взгляд на рынок нефти в 2020г. остается очень осторожным, если не тревожным. Министерство энергетики США в своем краткосрочном прогнозе от 10 декабря (Short-term Outlook) снова повторило о том, что оно ожидает рост глобальных запасов нефти — особенно в первой половине 2020 года. Международное Энергетическое агентство (МЭА) 12 декабря даже с учетом дополнительного сокращения добычи ОПЕК+ в первом квартале 2020г. предсказывает для первого квартала 2020г. рост глобальных запасов в объеме на 700 тыс.б/д! Этот прогноз выглядит очень тревожно, поскольку, по мнению МЭА, по сравнению с теперешней ситуацией (ноябрем 2019г.) предложение нефти ОПЕК+ (при условии выполнения в целом странами соглашения) сократится в первом квартале примерно на 0,5 млн б/д. Несомненно, проблемы баланса спроса и предложения связаны в т.ч. с ожиданиями сезонного спада спроса на рынке.

( Читать дальше )

Споры о календарном спреде в нефти

- 10 сентября 2019, 10:18

- |

Тут споры разыгрались о спреде в нефте, а точнее о том, что дескать наблюдающаяся бэквордация в стоимости нефтяных контрактов Brent на Московской Бирже свидетельствует о неминуемом падении цен на нефть. Ну если было бы так, то было бы совсем всё просто))

Я давно и много писал на эту тему на Смарт-лабе. Слежу за спредом уже более 5 лет. Чётких сигналов он не даёт — не грааль! Но как фильтр ложных предположений работает отлично. На самом деле более важно резкое изменение величины спреда, а не его фактическое значение.

Прежде чем вникать стоит определиться с понятиями. На Рынке принято считать спред так (ближайший контракт — дальний контракт). Я например привык считать его наоборот (дальний-ближний), так исторически сложилось у меня потому-что сперва я тоже переоценивал важность контанго/бэквордации. При таком (не совсем правильном) расчёте всё просто, когда дальний контракт дороже, то мы получаем положительное число — то есть контанго, и наоборот. Подробнее об этом можно прочитать вот

( Читать дальше )

Я давно и много писал на эту тему на Смарт-лабе. Слежу за спредом уже более 5 лет. Чётких сигналов он не даёт — не грааль! Но как фильтр ложных предположений работает отлично. На самом деле более важно резкое изменение величины спреда, а не его фактическое значение.

Прежде чем вникать стоит определиться с понятиями. На Рынке принято считать спред так (ближайший контракт — дальний контракт). Я например привык считать его наоборот (дальний-ближний), так исторически сложилось у меня потому-что сперва я тоже переоценивал важность контанго/бэквордации. При таком (не совсем правильном) расчёте всё просто, когда дальний контракт дороже, то мы получаем положительное число — то есть контанго, и наоборот. Подробнее об этом можно прочитать вот

( Читать дальше )

Вопрос знатокам фьючей (в частности Brent).

- 10 мая 2019, 16:34

- |

Как при переходе на новый контракт сократить спрэд по контанго или бэквордации и продолжить держать позу примерно по той же цене на момент перехода?

Контанго или бэквордация в нефти?

- 20 августа 2018, 21:13

- |

Один из показателей, характеризующих состояние рынка в нефтяных фьючерсах — это контанго или бэквордация между ближними и дальними контрактами. Контанго называется превышение цены дальних фьючерсов над ближним, бэквордация — наоборот. Считается, что бычьей фазой рынка является состояние бэквордации, а медвежьей — контанго.

Интересная ситуация сложилась на рынке нефти. Если смотреть котировки BRENT, то до январского (Мосбиржа) или декабрьского (ICE) контракта цены повышаются. Потом снижаются. По WTI повышаются до ноябрьского, потом снижаются.

Не припомню чтобы раньше такое было, а может быть просто не обращал внимание.

О чем говорит такая ситуация?

Может нас ждет какое то событие этой осенью, которое поспособствует продолжению бычьего тренда?

Почему последивидендный фьючерс сбербанка учитывает только 6 рублей дивидендов?

- 11 июня 2018, 11:11

- |

Собственно вопрос: почему последивидендный фьючерс сбербанка учитывает только 6 рублей дивидендов?

При этом дивиденд в сбер об 12 руб.

Цена сбер об акции 209,00.

Цена сбер об фьючерс 20300 (не учитывая минус контанго, максимум 300 руб =3 руб в квартал)

Разница 20900-20300 = -600=6 руб.

В динамике сохраняются те же 6 руб разницы.

Или сейчас контанго в сбере(после дивиденда) заложено 6 руб, но тогда это ~12% годовых арбитража безрисково?

Контанго/бэквордация фьючерсов со спот

- 22 ноября 2017, 20:53

- |

Добрый вечер, друзья! Где можно смотреть актуальные данные по контанго/бэквордации фьючерсов Мосбиржи со спот? Интересуюсь для реализации арбитражных возможностей.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал