Башнефть префы

Башнефть: последний день с дивидендами — 147,31 ₽/акция

- 11 июля 2025, 14:26

- |

Это один из крупнейших размеров выплат в секторе.

Удивляет такая «щедрость» как на фоне других госкомпаний и нефтяников в целом, так и на фоне тяжелой ситуации на рынке нефти.

Сам график $BANE и$BANEP выглядит не очень интересно — на лицо унылый боковик с апреля, а следом получим еще и сильный див. гэп.

Идти под дивы кажется довольно рисковой идеей по причине сложной ситуации на рынке нефти.

Выплата одинаковая и по префам, и по обычке. Но при этом префы Башнефти стоят 1 130 ₽, а обыкновенные акции — 1 760 ₽.

Это создаёт явный разрыв: префы торгуются дешевле чуть ли не на 15 %, несмотря на схожее право на выплаты. Сейчас объясню, почему так происходит

Префы — это ставка на текущий доход. Рынок закладывает в них стабильность выплат и фиксированный характер. Поэтому они и дешевле — нет ожидания апсайда.

Обыкновенные акции — это уже ставка на изменения. Рынок закладывает в них потенциал повышения оценки, особенно если Роснефть сможет улучшить структуру владения, прозрачность или дивидендную стратегию. Таким образом, обычка торгуется по более высокой цене как опцион на будущее.

( Читать дальше )

- комментировать

- 360

- Комментарии ( 0 )

Мнение аналитиков. Цены на нефть растут — какие бумаги добавить в портфель

- 04 октября 2024, 13:06

- |

Нефть марки Brent за сутки подорожала на $3,5 за баррель в попытке вернуться к отметке $80 за баррель.

Нефтяные рынки начинают закладывать значительное сокращение экспорта иранской нефти как возможное последствие ответа Израиля на недавнюю атаку Ирана баллистическими ракетами (Reuters).

Мнение аналитиков БКС Мир инвестиций

Влияние: EBITDA нефтяников может вырасти на 5%, если цена останется на этом уровне в течение года. Здесь действует простое правило: при прочих равных условиях рост цен на нефть на 1% приводит к увеличению EBITDA и операционной прибыли российской интегрированной нефтяной компании на 1%. Эффект на чистую прибыль, конечно, будет зависеть от долговой нагрузки на балансе компании: Роснефть с относительно высокой долговой нагрузкой выиграет больше, чем Сургутнефтегаз с огромным объемом денежных средств.

Однако есть основания сомневаться в том, что рост цен будет устойчивым, если только инфраструктуре Ирана не будет нанесен реальный и значительный ущерб, что мы считаем маловероятным.

( Читать дальше )

Акции Башнефть идут на вынос шортов.

- 23 сентября 2024, 17:15

- |

🔥 Мой Телеграмм канал: https://t.me/BirgewoySpekulant

Башнефть Преф - волная коррекции, свеча молот

- 05 ноября 2021, 10:55

- |

что подтверждает нисходящий тренд

( Читать дальше )

Принято решение зафиксировать прибыль по двум эмитентам.

- 16 апреля 2018, 09:13

- |

Башнефть преф покупали недорого в конце января за 1431,5 рублей. Эмитент показал себя с хорошей стороны, но участие в дивидендных отсечках в мои планы не входит. Прибыль за такой короткий период 2,5 месяца вполне устраивает. Можно было продать чуть дороже, но итак весьма неплохо. Все хаи и лои отрабатывать это как в известном видео.

( Читать дальше )

Вот и лето прошло: урожай трейдера.

- 04 сентября 2017, 13:55

- |

И после той тусовки так сложилось, что как пишут СМИ: обычно инвесторы летом отдыхают, а я летом проработал, так что спасибо Норникелю за те 1,5 недели хорошей погоды в Сочи и полного «всё включено» на их объектах и за их счёт)))

Скрины инвестпортфеля периодически выкладывал, но вот попался скрин примерно 2-ух летней давности, от 10. 09 .2015 года: он точно есть где-то в старых топиках:

( Читать дальше )

14-ая неделя на пути к мильёну. Русагро и Башнефть.

- 26 августа 2017, 00:43

- |

Рубль снова красавец на этой неделе, картинка — «в Багдаде все спокойно»:

( Читать дальше )

Хитрые префы нефтянки - 2017.

- 27 апреля 2017, 16:43

- |

Топик от ноября 2015 г: http://smart-lab.ru/blog/289647.php :

По результату за 2 прошедших месяца, стоит повторить топик от 11 сентября про хитрые префы нефтянки, простая логика, простой расчёт — это то, что московская биржа, временами пока ещё дарит трейдерам:

smart-lab.ru/blog/277864.php , а именно:

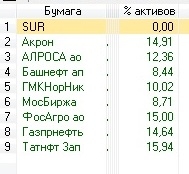

второй неожиданностью стали префы Башнефти и Татнефти, которые потеснили Акрон с ФосАгро по весу в портфеле, но здесь всё проще простого, особо обратить внимание на Фактор 2:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал