БАНКИ

Горькое послевкусие сладких ставок

- 14 декабря 2025, 01:41

- |

Оплатил в субботу имущественные налоги, и налоги на вклады. Несмотря на всю проводимую оптимизацию, я все же вышел за рамки льготных вкладов, и 29 тысяч налога пришлось уплатить с доходов по банковским вкладам.

( Читать дальше )

- комментировать

- 604

- Комментарии ( 13 )

🟢Перевыпустил на 5 лет карту Казахстана!

- 14 декабря 2025, 01:15

- |

В начале этого года казахстанские карты нерезидентам стали выдавать не более чем на 1 год, моя карта во Freedom заканчивала работать в январе 2026 года, то есть уже надо было планировать перевыпуск.

В начале этого года казахстанские карты нерезидентам стали выдавать не более чем на 1 год, моя карта во Freedom заканчивала работать в январе 2026 года, то есть уже надо было планировать перевыпуск.

( Читать дальше )

Аукционы Минфина — индекс RGBI растёт из-за инфляционных данных, банкам не хватает ликвидности, это видно по РЕПО и поднятию ставок по вкладам

- 13 декабря 2025, 15:05

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 118 пунктов, но с учётом инфляционных данных индекс подрос до 118,95 пунктов:

🔔 По данным Росстата, за период с 2 по 8 декабря ИПЦ составил 0,05% (прошлые недели — 0,04%, 0,14%), с начала месяца 0,06%, с начала года — 5,31% (годовая — 6,12%). Месячный пересчёт ноябрьской инфляции составил 0,42% (недельные данные показывали 0,43%) — это выводит нас на ~2% saar (месячная инфляция без сезонных факторов, умноженная на 12), то есть годовая динамика ИПЦ продолжает снижаться и это гораздо меньше, чем закладывал регулятор (4%). Темпы декабря продолжают оставаться на низких уровнях (спасибо 5 дефляционной недели цен на бензин/снижению стоимости на помидоры) и точно не повторят подвиг прошлого года (в декабре 2024 г. инфляция составила 1,32%).

🔔 Минфин увеличил займ за 2025 г. в ОФЗ до 6,981₽ трлн (погашения — 1,416₽ трлн) — это рекорд. В ноябре были реализованы дополнительные флоатеры, которые принесли 1,6₽ трлн выручки (инфляционный всплеск гарантирован).

( Читать дальше )

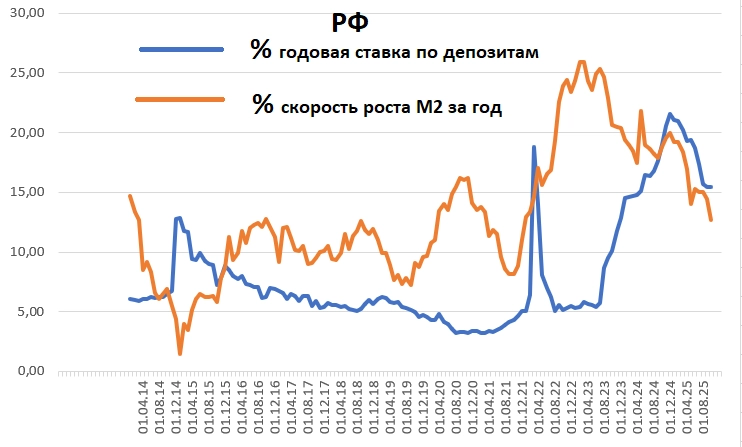

Редкость текущей ставки по депозитам

- 13 декабря 2025, 10:38

- |

С осени 2024 г. наблюдается редкая ситуация, когда годовая ставка по депозитам превышает годовой прирост денежной массы М2. Эта редкость для любой страны, не только для нашей. Такая ставка по-настоящему сохраняет деньги, в отличии от положительной реальной ставки, т.е. ставки выше инфляции (о причине читайте ниже). Так что чего удивляться, что курс рубля к доллару в итоге достиг нижней границы бокового коридора, сформировавшегося с 2014 г., о котором писал ранее в посте «Рублевое йо-йо». Но ситуация способна измениться быстро, поэтому на старость копить на депозите не стоит.

( Читать дальше )

Мой Рюкзак #59: Побольше банков и риска с надеждой подарка под Ёлочку или пора усиливать ставки

- 12 декабря 2025, 21:50

- |

Продолжаем болтаться в духе Анкориджа (последний пост про портфель был 19 ноября — почти месяц назад)

В целом ничего нового не произошло, но мир как будто стал чуть ближе (уже есть 28 или 20 пунктов, которые никто пока не может согласовать)

Парень слева в синем пиджаке это не я если что, а жаль (пост был бы полезнее наверно)

Мой базовый сценарий — просто так по 5 раз в Москву из США на 4 часа не катаются, какие-то договоренности есть и они будут выполняться, в тайминг угадывать смысла нет. Ключевое — сила Российской Армии, поэтому помогаем, кто как может.

Прошлый пост - Мой Рюкзак #58: Риск не оправдался, но дух Анкориджа еще с нами в одной комнате!

Было 22,9 млн рублей на 19.11.2025

Стало 24 млн рублей на 12.12.25

( Читать дальше )

- комментировать

- 23.7К |

- Комментарии ( 46 )

как получить приглашения от ВТБ и АЛЬФЫ на мероприятия?

- 12 декабря 2025, 12:37

- |

или выше и выше?

App Store удалил приложение Сбера Финансы онлайн для iPhone, установить свежую версию получится в ближайшем офисе банка

- 12 декабря 2025, 10:08

- |

Недолго радовались яблочники — приложение Сбера Финансы онлайн для iPhone сегодня уже не доступно в App Store. Пользователи могли скачать меньше недели — банк выкатил приложение 8 декабря.

«Безопасное приложение для доступа к Сбербанк онлайн „Финансы онлайн“ больше недоступно для скачивания в App Store. Те клиенты, которые не успели его скачать, могут обратиться в удобный офис банка и установить свежую версию приложения, специалисты Сбера помогут в этом. Также можно воспользоваться услугой выездного сервиса, тогда даже ехать никуда не придется», — сообщили в банке.

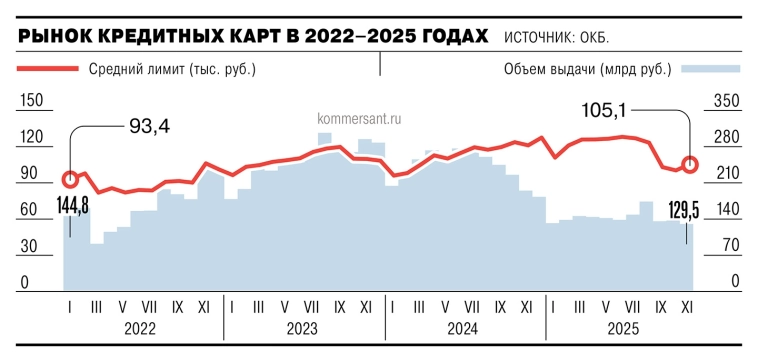

Объем выдачи кредитных карт в России в ноябре снизился до ₽129,5 млрд, что стало минимальным показателем с апреля 2022 года — Ъ

- 12 декабря 2025, 09:13

- |

В ноябре 2025 года объем выдачи кредитных карт в России снизился до 129,5 млрд руб., что стало минимальным показателем с апреля 2022 года. За месяц выдачи сократились на 5%, а за три месяца — на 25%, следует из данных БКИ «Объединенное кредитное бюро» (ОКБ). Количество выданных кредиток уменьшилось на 9% до 1,23 млн, хотя за три месяца снижение составило 12%.

Эксперты связывают резкое сокращение с ужесточением нормативных ограничений Центрального банка для заемщиков с высокой долговой нагрузкой. В частности, в четвертом квартале 2025 года введены новые лимиты: доля заемщиков с показателем долговой нагрузки (ПДН) 50–80% не должна превышать 10%, а с ПДН выше 80% — полностью исключена из выдачи кредитов.

Жесткая политика ЦБ, а также высокие процентные ставки и макропруденциальные ограничения заставляют банки осторожно подходить к выдаче кредитных карт. Кроме того, сами кредитные организации могут ужесточать внутренние риск-политики в ответ на качество портфеля и сезонные факторы, включая рост мошенничества в конце года.

( Читать дальше )

Банк России отозвал лицензию на осуществление банковских операций у Индустриального сберегательного банка. Также аннулирована лицензия на осуществление деятельности на рынке ценных бумаг

- 12 декабря 2025, 08:39

- |

Банк России приказом от 12.12.2025 № ОД-2812 отозвал лицензию на осуществление банковских операций у Акционерного общества Коммерческий банк «Индустриальный Сберегательный Банк» АО КБ «ИС Банк» (рег. № 3175, г. Москва). По величине активов кредитная организация занимала 225 место в банковской системе Российской Федерации.

Банк России принял такое решение в соответствии с пунктами 6 и 6.1 части первой статьи 20 Федерального закона «О банках и банковской деятельности»2, руководствуясь тем, что кредитная организация АО КБ «ИС Банк»:

- нарушала федеральные законы, регулирующие банковскую деятельность, а также нормативные акты Банка России, в связи с чем регулятором в течение последних 12 месяцев неоднократно применялись меры;

- допускала нарушения требований законодательства в области противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма.

Деятельность кредитной организации в значительной степени ориентирована на предоставление ссуд высокорискованным заемщикам.

( Читать дальше )

Дефицит ликвидности банков РФ в 2026г вырастет до 2,5-3,5 трлн руб. с 0,6-1,2 трлн в 2025г — ЦБ

- 11 декабря 2025, 18:32

- |

ЦБ РФ в 2026 году прогнозирует постепенный рост структурного дефицита ликвидности банковского сектора, его величина предварительно оценивается в диапазоне 2,5-3,5 трлн рублей, говорится в комментарии регулятора.

ЦБ сузил диапазон прогноза дефицита ликвидности банков на 2025 год — ждет его в размере 0,6-1,2 трлн рублей вместо 0,5-1,3 трлн рублей ранее.

Банк России также повысил на 2025 год оценку спроса на наличные деньги на 0,2 трлн рублей.

«При этом ожидается, что повышение эффективности управления Федеральным казначейством остатками на бюджетных счетах приведет к большему притоку бюджетных средств в банки», — отмечает ЦБ.

cbr.ru/press/event/?id=28183

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал