Акции

Дивиденды МТС

- 01 августа 2024, 08:50

- |

30.07.2024 дивиденды МТС поступили на счёт в ВТБ Мои инвестиции.

Выплата 35 рублей на акцию, дивидендная доходность ~11%.

На мой пакет акций пришлась выплата в 17823 рубля.

Моя средняя по акциям МТС — 280,44р, что выше текущих значений, но все же уже дает дивидендную дохдность ~12,5%.

Акции МТС довольно сильно скорректировались в последнее время. Думаю, тому виной пресловутые высокие долги компании и повышение ключевой ставки ЦБ, что, в свою очередь, удорожает обслуживание долга, увеличивает расходы, уменьшает прибыль.

Вероятно, у некоторых появились опасения, в устойчивости финансового положения компании, и невозможности выполнения дивполитики. Напомню, что в соответствии с новой дивидендной политикой (апрель 2024 г.) на 2024-2026 годы МТС предполагает целевой показатель выплат не менее 35 рублей на обыкновенную акцию в течение каждого календарного года.

Исторически, в плане диаидендов МТС очень стабильная компания. Платили даже в трудный 2022 год, при чём ~стандартную выплату, когда многие компани и вовсе отказались от любых дивидендов. Во много, это обусловлено потребностью в средствах мажоритарного акционера АФК Система.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Утренний обзор (мамбофьюч, сберофьюч, фьюч юань-рубль, газ(NG), Брент)

- 01 августа 2024, 08:47

- |

MX(фьюч на индекс мосбиржи)

На дневном графике цена сходила и выше и ниже открытия, но внятной динамики по итогам дня не показала. Для лонга ждем или отбоя от 297300 или пробоя синего канала. Для шорта — отбой от синего канала или пробой желтого канала

Для сделки(торгуем отбой или пробой уровня) ждем гориз.уровней 297300, 291600, а также границы желтого канала (295000)

В случае четких тестов можно входить(торгуя отбой или пробой) от менее сильных уровней 313550 или границы синего канала 305925

На часовом графике цена отбилась от гориз.уровня 300300, но далеко от него не ушла. Ждем еще одного теста этого уровня и в случае отбоя берем лонг. В случае продолжения цены вверх смотрим за ближайшими сопротивлениями — отбой от них шортим, а пробой с тестом сверху — лонгуем

Для сделки(торгуем отбой или пробой уровня) смотрим тест гориз.уровней 300300, 294650, 290775, а также границ синего(310500 на утро) канала

В случае четких тестов можно входить от гориз.уровне 309800, 308150, 304800, 288225 и границы зеленого канала 296450

( Читать дальше )

Распадская по итогам I полугодия 2024 г. добыла 9,6 млн тонн угля, говорится в докладе министра угольной промышленности Кузбасса Олега Токарева – Интерфакс

- 01 августа 2024, 08:43

- |

«Распадская угольная компания» по итогам первого полугодия 2024 года добыла 9,6 млн тонн угля, говорится в докладе министра угольной промышленности Кузбасса Олега Токарева, выступавшего на конференции «Актуальные вопросы недропользования угольных месторождений» в четверг в Кемерово.

Как сообщалось, в первом полугодии 2023 года «Распадская» добыла 8,9 млн тонн угля. Таким образом, рост объемов добычи в январе-июне 2024 года составил почти 8% год к году.

По итогам 2023 года «Распадская» добыла 18,9 млн тонн рядового угля.

Источник: www.interfax.ru/business/973484

🐹ФСК Россети. #FEES

- 01 августа 2024, 08:39

- |

🥜Вот например мамка Россетей тоже дала звоночек на формирование восходящей тенденции.

🥜Минимумы своё дело сделали, теперь дело за максимумом!

🥜Если пришла волна роста, то этот процесс в этой бумаге размашистый. Дочки вроде немного оклемались, так что глядишь и мамка одумается!

🥜Доборы ниже отметил желтыми линиями!

🐹Заходите к Хомяку в гости, поторгуем вместе: t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

Мой пассивный доход превысил 32000р\месяц. Иду к цели в 50000р\месяц!

- 01 августа 2024, 08:38

- |

Я вкладываю деньги в фондовый рынок РФ ради создания пассивного дохода за счет дивидендов и после недавней покупки акций, моя «дивидендная зарплата» с портфеля превысил 32000р (чистая доходность с учетом снятого налога) — это мой новый рекорд по средней ежемесячной пассивной доходности!

Какой капитал нужно вложить в акции РФ, чтобы получать 32000р в месяц?

Я уже 4.5 года честно и открыто делюсь всеми своими результатами на этом канале, в телеграмме и ЮТУБе. Без лишней теории и пустых рассуждений, на практике показываю, что может получить обычный российский инвестор от нашего фондового рынка.

Я не скрываю ни стоимость своего инвестиционного портфеля, ни его состав и на данный момент он выглядит так:

Как видите, общая стоимость моего портфеля превышает 3.6млн.р и именно такая сумма, вложенная в российские акции, приносит мне ежемесячно по 32000р!

Моя дивидендная доходность

Сервис, где я веду учет инвестиций, рассчитывает все данные по моему портфелю и текущая средняя ежемесячная выплата составляет 32103р, что соответствует 1055р в день:

( Читать дальше )

Опасные инструменты для инвестирования в августе

- 01 августа 2024, 08:22

- |

12 июня Минфин США ввел санкции против Московской биржи и дал 2 месяца на сворачивание операций с ней для всех зарубежных контрагентов, поэтому окончательные последствия от этих санкций станут плюс-минус понятны в ближайшее время.

Первыми последствиями стали окончание биржевых торгов долларом, а также отправление в мир иной акций казахстанского Полиметалла 📀. Я накидал короткий список из пары инструментов, которые лучше не трогать, чтобы избежать инфраструктурных рисков.

📌 Электронный юань 💸

В вопросе электронных валют все идет последовательно и по плану. Сначала отрубили франк, потом йену, потом фунт, совсем недавно евро и доллар, поэтому следующий на прицеле стоит юань. Отрубят/не отрубят, я не знаю, но от электронного доллара я отказался в 2022, а от юаня в 2023. Да и зачем себя подвергать лишнему риску в юаневых инструментах, если долларовые замещайки дают такую же доходность при меньшем риске? Поэтому я держу их у себя в портфеле и сплю спокойно.

Для неверующих в потенциальную остановку электронным юанем у меня есть два очень неприятных факта: 1)Как там поживают торги Гонконгскими акциями на СПБ — бирже?

( Читать дальше )

Взгляд и планы на сегодня.

- 01 августа 2024, 08:18

- |

📻 Из интересного на нашем рынке сегодня:

🇷🇺 MAGN — судебное заседание по иску Загорского трубного завода к ММК на 5,45 млрд руб. и встречного иска ММК к ЗТЗ на 1,43 млрд руб.

🇷🇺 AFLT — Аэрофлот опубликует финансовые результаты по РСБУ за 6 мес. 2024 г.

🔌 ELFV — ЭЛ5-Энерго опубликует финансовые результаты по МСФО за 6 мес. 2024 г.

💊 LIFE — повторное ГОСА Фармсинтез; распределение прибыли/убытков, объявление дивидендов; 2023 г. (рекомендация СД — не выплачивать дивиденды).

🏦 SVCB — ВОСА Совкомбанк; об увеличении УК путем выпуска дополнительных акций, размещаемых при реорганизации ПАО «Совкомбанк» в форме присоединения к нему АО «Хоум Капитал».

🔌 TGKN — СД ТГК-14; объявление дивидендов.

🥜Друзья, ну что, четверг — рыбный день! Июль закрыли с горем пополам, индекс в нуле, голубые в лёгкой слабости, но многие бумажки всё же порасли, а кое-кто и не слабо! Так что день идёт в зачёт, а донышки пока держатся! Сейчас так и раскочегаримся потихоньку! Тут главное что бы чувство страха ушло или притупилось и всё наладится, главное сделать паузу на плохие новости!!!

( Читать дальше )

ВТБ стал четвертым российским банком, получившим статус портфельного инвестора в Индии. Этот статус предоставляет нерезидентам доступ к индийскому фондовому рынку – Ъ

- 01 августа 2024, 08:02

- |

ВТБ (MOEX: VTBR) стал четвертым российским банком, получившим статус портфельного инвестора в Индии. Этот статус предоставляет нерезидентам доступ к индийскому фондовому рынку. Банк получил лицензию первой категории, действующую до 15 июля 2027 года.

Перспективы и преимущества

- ВТБ теперь может покупать индийские ценные бумаги на собственный баланс и выпускать биржевые структурные бонды.

- Индийский рынок привлекает своей капитализацией (превысила $5 трлн в июне 2024 года) и растущей экономикой (ВВП вырос на 8,2% в 2023 году).

- Благоприятная макросреда и отсутствие геополитической напряженности делают Индию привлекательной для иностранных инвестиций.

Вызовы и риски

- Основная проблема — репатриация капитала.

- Риски вторичных санкций, возможность заморозки активов российских банков и их клиентов.

- Высокие мультипликаторы индийского рынка, что делает его не самым дешевым для инвестиций.

Инфраструктурные аспекты

- Для выстраивания продуктов коллективных инвестиций необходимы аналогичные лицензии у специализированных депозитариев.

( Читать дальше )

Магнит закрывает бизнес по дистрибуции фармпродукции и запускает аптечный маркетплейс на базе подразделения Магнит Аптека – Ъ

- 01 августа 2024, 07:41

- |

Продуктовый ритейлер «Магнит» (MOEX: MGNT) закрывает бизнес по дистрибуции фармпродукции и запускает аптечный маркетплейс на базе подразделения «Магнит Аптека». Первым партнером проекта стал фармдистрибутор «Пульс». Планируется увеличить ассортимент с 4 тыс. до 15 тыс. товарных позиций и привлечь еще одного крупного поставщика до конца 2024 года.

Особенности проекта и планы развития

- «Магнит Аптека» доставляет товары сервиса за полчаса, а препараты сторонних компаний – от одного до трех дней.

- В 2018 году «Магнит» ускорил масштабирование аптечной сети с приобретением «СИА Групп». В 2019 году было открыто 1,16 тыс. аптек, но планы скорректированы до 835 аптек к 2021 году. В 2023 году сеть вновь начала расширяться, открыв дополнительно 100 аптек.

- В 2023 году доля e-commerce в товарообороте «Магнит Аптеки» достигла 20%, что выше среднего показателя по отрасли в 17%.

Конкуренция и рынок

- X5 Group тестировала партнерство с аптеками, но свернула проект маркетплейса для фармпродукции в 2020 году.

( Читать дальше )

Почему и как мы продолжаем покупать акции?

- 01 августа 2024, 07:36

- |

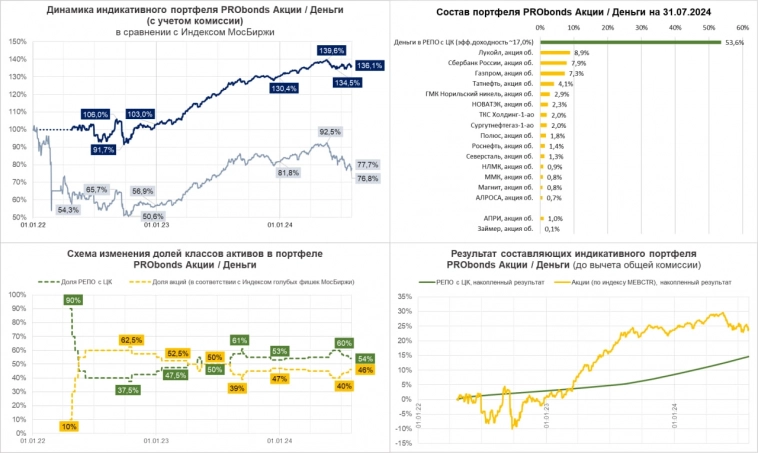

Только что мы писали, что снижение рынка российских акций может продолжиться. И буквально сразу идем против предположения. А именно – 🦚продолжаем выставлять покупки акций в портфеле PRObonds Акции / Деньги.

Почему и как так? Первое, 🦚мы ставим покупки акций (корзина акций соответствует в основном Индексу голубых фишек, состав портфеля расшифрован на диаграмме) «на пробой». Т.е. с условием, что рынок пойдет выше. Если выше он не идет, покупка не срабатывает. Сделок много. Когда-то покупка есть, когда-то нет. До сих пор это экономило деньги. Которых в портфеле даже слишком много.

Второе, последняя покупка – 🦚покупка акций АПРИ. Пусть и всего на 1% от активов. Но эти акции и выросли за 2 сессии, и по нашему мнению, скорее, опередят рынок в дальнейшем, чем от него отстанут. Позиция в АПРИ может увеличиться. В близкой аналогии – акции Займера. Их мы до сих пор купили на вовсе пренебрежимую величину. Ждем того самого «пробоя», чтобы увеличить позицию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал