Акции

ВТБ: реакция рынка на очтет 1кв МСФО

- 19 апреля 2021, 23:52

- |

1. Когда ВТБ ехал вниз, у меня выработался уже безусловный рефлекс, что на хорошем отчете котировкии ВТБ едут вниз

Есть еще ряд таких типовых новостей, например встречи Джедая с Главным великаном. Но это отдельная тема.

2. Начну со Сбера

ЧП 2020 — 752 млрд руб

ЧП 4кв20 — 202 млрд руб, т.е. не 1/4, а 27%

Это норммальная тенденция, года наши госбанки показивают финрезы за 4кв выще среднего по году.

3. ВТБ

ЧП 2020 — 75 млрд

ЧП 4кв20 — 16 млрд, т.е. до среднего не дотянули

ЧП 1кв21 — 85 млрд

Хитрожопость момента может быть в том, что ВТБ часть прибыли 4кв20 нарисовал в отчете за 1кв21.

Я пока в отчет не вникал. Как обычно предоставлю свой анализ с опозданием.С ВТБ торопиться не надо...

Кстати

4. Таким образом, мы не можем уверенно оценивать годовую прибыль как 4 х 85 = 340 млрд (безумная цифра).

Хотя если сложить ЧП20+21, то среднегодовая выйдет в районе 207 млрд. Почти как за 2019ый, когда средневзвес был 4 коп

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Ленинградское Адажио Сергея Сударикова купило 9,18% акций компании Русснефть.

- 19 апреля 2021, 23:23

- |

Сделка произошла 16 апреля, информация о ней на сайте раскрытия появилась 19.04.2021 в 18:15мск.

Норникель улучшил прогноз по добыче на 2021 год

- 19 апреля 2021, 23:05

- |

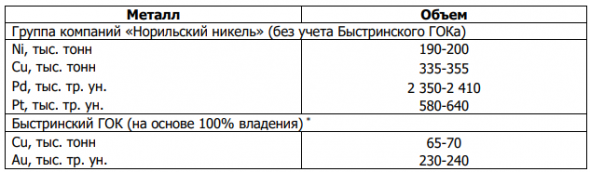

👉по добыче никеля составляет 190-200 тыс т.

👉по меди составляет 335-355 тыс. т.

👉по добыче палладия = 2,35-2,41 млн унций

👉по платине 580-640 тыс. т

https://www.nornickel.ru/upload/iblock/96a/NORNICKEL_PRODUCTION_RESULTS_1Q2021_RUS_full.pdf

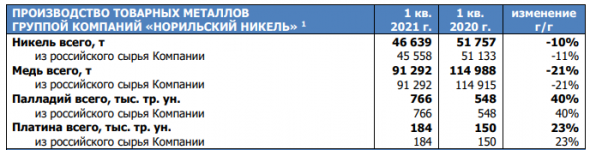

Норникель снизил производство никеля на 7%, меди на 20%, но нарастил выпуск палладия и платины на 40% и 23%

- 19 апреля 2021, 23:00

- |

Вице-президент Николай Уткин сделал следующее заявление:

Непредвиденные происшествия в Норильском дивизионе оказали негативное влияние на объемы производства никеля и меди всей Компании в первом квартале 2021 года. Вначале из-за аварии была временно приостановлена работа Норильской обогатительной фабрики, а потом из-за подтопления естественными грунтовыми водами были приостановлены рудники «Октябрьский» и «Таймырский». В настоящее время на фабрике завершается аудит Ростехнадзора. С учетом устранения возможных замечаний регулятора ожидается, что Норильская обогатительная фабрика, согласно базовому сценарию, восстановится на полную мощность к октябрю текущего года. Подтопление рудников было остановлено в конце марта, после чего началась интенсивная откачка воды. Восстановление добычи на руднике «Октябрьский» с ежегодным объемом добычи 5 млн тонн руды идет быстрее ранее намеченного плана. Рудник уже работает с 60% загрузкой и ожидается, что он выйдет на полную мощность до конца апреля, а рудник «Таймырский» — в начале июня

( Читать дальше )

Северсталь (российская Тесла)

- 19 апреля 2021, 22:40

- |

Вышел ударный отчет компании по итогам 1 кв.

Производство стали и чугуна показало положительную динамику год к году +4% и +11% соответственно. Рост произошел благодаря увеличению количества плавок и запуску доменной печи №3.

Выручка выросла на 27,5% г/г до $2,2 млрд.

EBITDA выросла на 109,4% до $1,2 млрд.

Чистая прибыль выросла в 9 раз до $721 млн.

FCF вырос в 8 раз до $497 млн.

Все финансовые результаты показали отличную динамику, в первую очередь, благодаря ценовой конъюнктуре на рынке. Цены на сталь продолжают штурмовать свои максимумы. Рост спроса в Китае на фоне снижения производства из-за экологических норм, толкают цены на сталь вверх, такая динамика может продлиться до 2 полугодия, по оценкам некоторых аналитиков.

Для нас главным параметром в текущий момент является свободный денежный поток, который составил почти пол миллиарда USD. Отношение ND/EBITDA=0,52 (меньше 1), это значит, что весь свободный денежный поток должен быть распределен на дивиденды. Менеджмент так и поступил, дав рекомендацию по дивидендам за 1 квартал в размере 46,77 руб, что к текущей цене акции дает ДД почти 2,7%.

( Читать дальше )

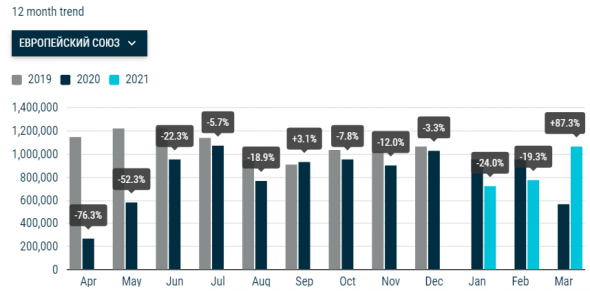

Продажи автомобилей в ЕС - в 1 кв 2021г: 2,6 млн ед (+3,2% г/г); в Марте 1,06 млн ед (+87,3% г/г)

- 19 апреля 2021, 22:27

- |

Brussels, 16 April 2021 – Продажи новых автомобилей в странах Евросоюза (без учета Мальты, данные по которой отсутствуют) в марте 2021 года выросли на 87,3% и составили 1 млн 062,446 тыс. по сравнению с 567,253 тыс. в марте 2020 года.

В марте 2021 года количество регистраций новых легковых автомобилей в Европейском Союзе увеличилось на 87,3%, что является результатом исключительно низкой прошлогодней базы сравнения, вызванной строгими ограничениями COVID-19, введенными на большинстве рынков в марте 2020 года. ЕС в прошлом месяце, по сравнению с 567 253 за тот же месяц в 2020 году. Трехзначный прирост был зафиксирован на трех из четырех крупнейших рынков ЕС: Италия показала наибольший рост (+ 497,2%), за ней следуют Франция (+ 191,7%) и Испания (+ 128,0%). Немецкий рынок также показал сильный рост, продажи в марте выросли на 35,9%.

В течение первого квартала 2021 года спрос на новые автомобили в ЕС вырос на 3,2% и достиг всего 2,6 миллиона зарегистрированных единиц. Несмотря на резкое снижение в течение первых двух месяцев года (-24,0% в январе и -19,3% в феврале), сильным результатам марта удалось нивелировать негативную тенденцию. Если посмотреть на основные рынки ЕС, то рост в прошлом месяце привел к положительным результатам совокупных показателей Италии и Франции (рост на 28,7% и 21,1% соответственно). С другой стороны, как в Испании (-14,9%), так и в Германии (-6,4%) в 2021 году продолжалось снижение, хотя и значительно менее резкое, чем в предыдущие месяцы.

( Читать дальше )

«Газпром» купил всю предложенную дополнительную транзитную мощность Украины на май

- 19 апреля 2021, 22:14

- |

«Газпром» забронировал все предложенные дополнительные транзитные мощности Украины на май.

Об этом свидетельствуют результаты месячного аукциона на Regional Booking Platform.

На платформе RBP в понедельник бронировали дополнительные транзитные мощности на май. Из предложенных 15 млн куб. м в сутки были запрошены все 15 млн куб. м в сутки. На апрель, март и февраль компания выкупала чуть меньше – по 14,2 млн куб. м в сутки.

У «Газпрома» на 2021 год действует долгосрочное бронирование украинских мощностей в объеме 40 млрд куб. м – это 109 млн куб. м в сутки; 15 млн куб м забронировано дополнительно на аукционе – всего 124 млн куб. м в сутки.

В январе 2021 года «Газпром» прокачивал через Украину в среднем по 124,51 млн куб. м в сутки, в феврале – 104 млн куб. м, в марте – 119,5 млн кубов. В апреле – в среднем по 124 млн куб. м в сутки, полностью выбирая забронированный объем.

Сейчас Европа резко увеличивает потребление газа. Глобальные поставки СПГ, а также трубопроводного газа из России находятся на максимуме, но это не позволяет пока начать массированные закачки газа в подземные хранилища, чтобы подготовиться к предстоящей зиме.

Freedom Holding Corp. - Отчетность мсфо за 9 мес 2020-2021 ф/г

- 19 апреля 2021, 22:03

- |

Freedom Holding Corp.

(Nasdaq: FRHC)

$49.10 -1.51 (-2.98%)

April 19, 2021 2:37 PM EDT

www.nasdaq.com/market-activity/stocks/frhc

Freedom Holding Corp.

As of February 8, 2021, the registrant had 58,443,212 shares of common stock, par value $0.001, issued and outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/0000924805/000165495421001365/frhc_10q.htm

Капитализация на 19.04.2021г: $2,870 млрд

Общий долг FY – 31.03.2018г: $223,87 млн

Общий долг FY – 31.03.2019г: $233,31 млн

Общий долг FY – 31.03.2020г: $324,49 млн

Общий долг 9 мес – 31.12.2020г: $1,248 млрд

Выручка FY – 31.03.2018г: $57,76 млн

Выручка 9 мес – 31.12.2018г: $51,78 млн

Выручка FY – 31.03.2019г: $74,29 млн

Выручка 9 мес – 31.12.2019г: $91,81 млн

Выручка FY – 31.03.2020г: $121,90 млн

Выручка 1 кв – 30.06.2020г: $56,42 млн

Выручка 6 мес – 30.09.2020г: $126,13 млн

( Читать дальше )

NVIDIA - справедливо оцененный лидер в области графических процессоров - Финам

- 19 апреля 2021, 21:28

- |

Мы рекомендуем «Держать» акции NVIDIA с целевой ценой на 31 января 2022 г. на уровне $685, что предполагает потенциал роста на уровне 7,6%.

Финансовые результаты NVIDIA за прошлый год были сильными. Компании удалось существенно улучшить все основные финпоказатели благодаря хорошим результатам игрового подразделения и подразделения решений для центров обработки данных.

Повышение реалистичности компьютерных игр и требований к производительности графических систем будет способствовать сохранению высокого спроса на игровые GPU NVIDIA в будущем. Данную тенденцию должно поддержать и распространение дисплеев с высоким разрешением.

Мы также ждем продолжения усиления позиций NVIDIA в таких областях, как искусственный интеллект, глубокое обучение, супервычисления и центры обработки данных. Неплохие перспективы в долгосрочном плане связаны с расширением применения чипов NVIDIA в автомобильной отрасли. Между тем данные факторы, на наш взгляд, уже в основном учтены в цене акций NVIDIA, и потенциал их роста выглядит ограниченным.Додонов Игорь

ГК «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал