Акции

Финансовые рынки 27 апреля:

- 28 апреля 2021, 06:37

- |

ФАС завела дела против металлургических компаний. По мнению ведомства, компании «Северсталь», «ММК» и ПАО «НЛМК» поддерживали монопольно высокие цены. Индекс металлов и добычи по итогам дня снизился на 2.47 % (С начала года: +13.91%)

В среду 28.04 Минфин проведёт аукцион ОФЗ, результаты которого покажут, насколько рынок оценивает снижение геополитических рисков, которое наблюдалось на прошедшей и текущей неделе.

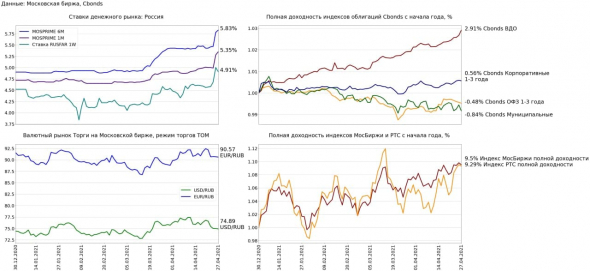

Денежный рынок:

- Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.05 п.п. до 5.83% (+0.4 п.п. н/н, +0.93 п.п. с начала года)

- 1 месячная ставка MOSPRIME выросла на 0.07 п.п. до 5.35% (+0.34 п.п. н/н, +0.63 п.п. с начала года)

- Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на -0.09 п.п. до 4.91% (+0.35 п.п. н/н, -0.61 п.п. с начала года)

Валютный рынок:

- Рубль по отношению к доллару укрепился на 0.11% до 74.89 USD/RUB (-2.49% н/н, +0.64% с начала года)

- Рубль по отношению к евро укрепился на 0.09% до 90.5725 EUR/RUB (-2.0% н/н, -1.03% с начала года)

( Читать дальше )

- комментировать

- Комментарии ( 2 )

НОВЫЕ ДИВИДЕНДЫ ГАЗПРОМА

- 28 апреля 2021, 01:13

- |

ПРАВЛЕНИЕ ГАЗПРОМА РЕКОМЕНДУЕТ ВЫПЛАТИТЬ ДИВИДЕНДЫ ЗА 2020Г В РАЗМЕРЕ 12,55 РУБЛЯ НА АКЦИЮ

▪️ ГАЗПРОМ, ДАЖЕ С УЧЕТОМ ПЛАНОВ ВЫПЛАТИТЬ ПОВЫШЕННЫЕ ДИВИДЕНДЫ-2020, БУДЕТ СТРЕМИТЬСЯ СНИЗИТЬ ДОЛГОВУЮ НАГРУЗКУ ДО КОМФОРТНОГО ДИАПАЗОНА — ТОП-МЕНЕДЖЕР

▪️ ЗАМПРЕД ГАЗПРОМА САДЫГОВ: ГАЗПРОМ РЕШИЛСЯ УВЕЛИЧИТЬ ДИВИДЕНДЫ БЛАГОДАРЯ «СИЛЬНЫМ ОПЕРАЦИОННЫМ РЕЗУЛЬТАТАМ ПЕРВОГО КВАРТАЛА 2021Г»

Стоит ли покупать акции Газпрома (GAZP) на Московской бирже в 2020 году?

Газпром — глобальная энергетическая компания и популярная голубая фишка российского фондового рынка. Более 50% компании принадлежит государству. Основные источники денег в компании — продажа газа, нефти и нефтепродуктов. Основные добывающие мощности расположены в Уральском округе. Приоритетное направление экспорта газа на данный момент — европейский рынок.

В чем плюсы и минусы Газпрома для частного инвестора в ценные бумаги? Насколько устойчиво финансовое положение компании? Сумеет ли Газпром повысить эффективность бизнеса и нарастить прибыль? Какие дивиденды получат акционеры и как это повлияет на акции?

Подробнее в этом ролике 👇

&t=91s

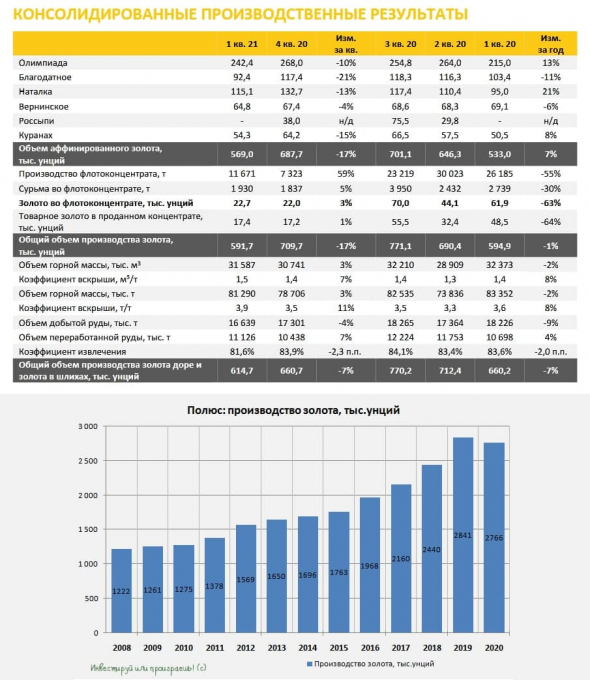

Полюс: заглянем в производственные результаты за 1 кв. 2021 года

- 28 апреля 2021, 00:39

- |

📉 Производство золота за первые три месяца у Полюса сократилось на 0,5% (г/г) до 591,7 тыс. унций, что обусловлено снижением запасов на аффинажном заводе.

⚒ Отмечу, что конкуренты в лице Polymetal и Petropavlovsk продемонстрировали разнонаправленную динамику: первый увеличил производство на 3% (г/г), а второй сократил производство на 48,6% (г/г).

📈 Зато благодаря росту средней цены реализации Полюсу удалось нарастить выручку на 18% (г/г) до $1,01 млрд. Аналогичную динамику продемонстрировал и Polymetal, увеличивший свои доходы на 20% (г/г), и также смело может занести 1 кв. 2021 года себе в актив.

👨💼 «Компания продолжает успешную реализацию проектов на действующих активах. Расширение мощностей на Олимпиаде, Вернинском и Наталке проходит в соответствии с планом», — прокомментировал операционные результаты генеральный директор Полюса Павел Грачев.

( Читать дальше )

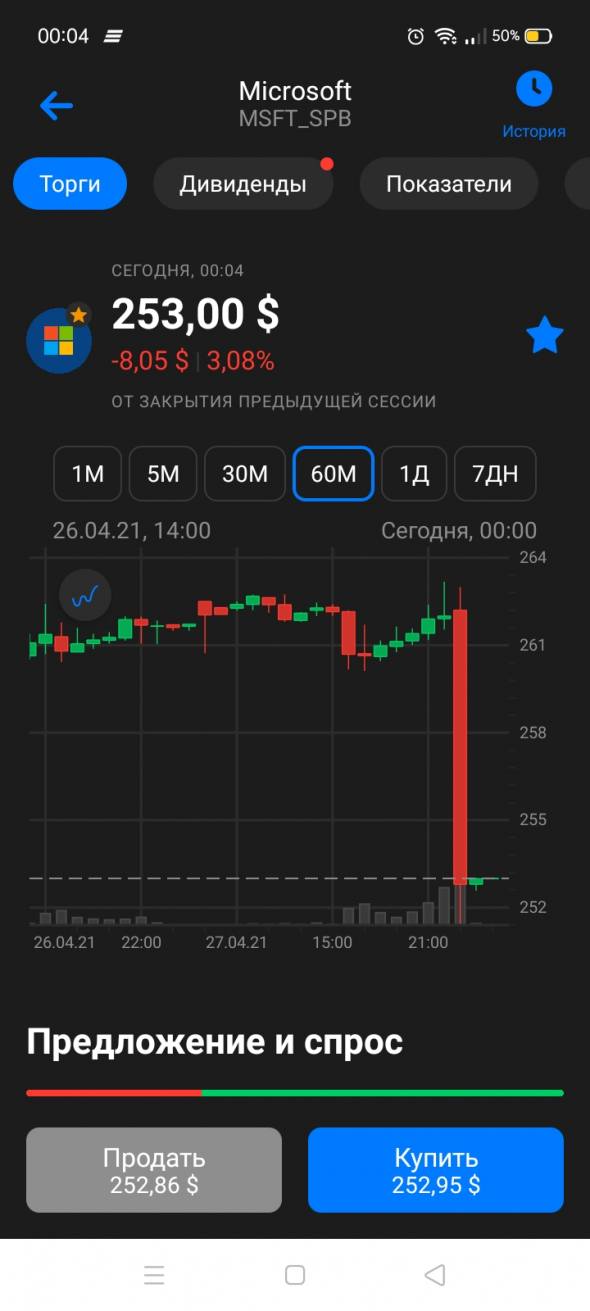

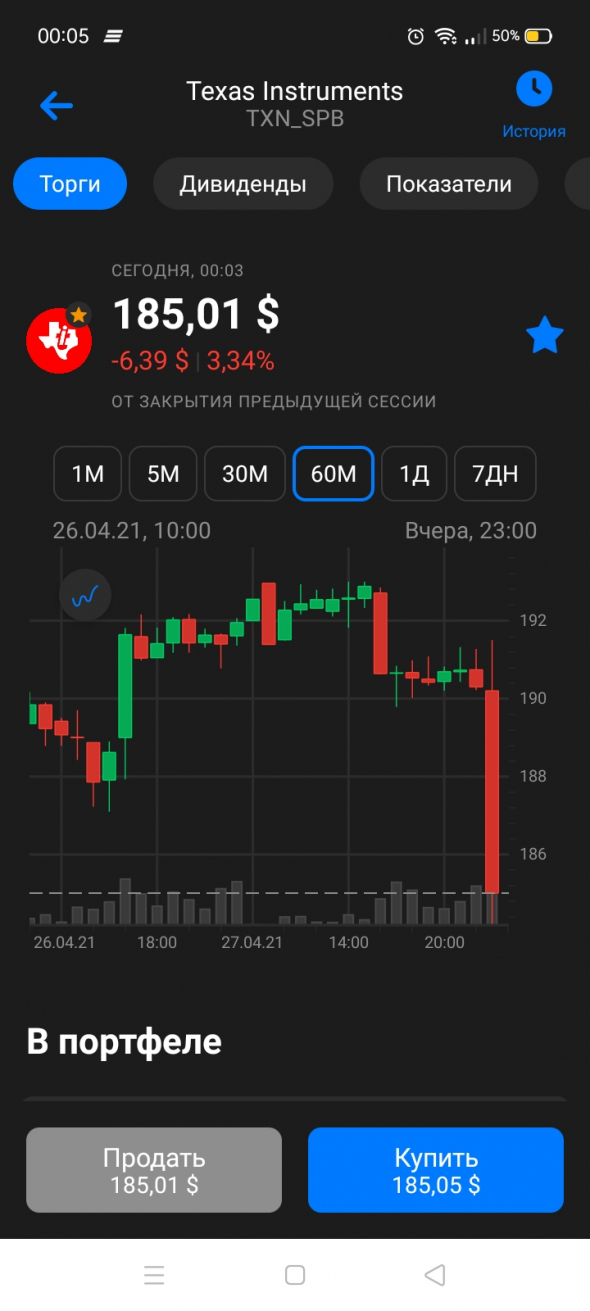

Майкрософт и Техас повалились

- 28 апреля 2021, 00:15

- |

Я взял Техас по 185. По графику выглядит получше чем Майкрософт.

Майкрософт думаю по 245 взять (если дадут).

( Читать дальше )

Microsoft Corporation - Прибыль 9 мес 2021 ф/г, завершился 31 марта: $44,813 млрд (+36% г/г)

- 27 апреля 2021, 23:53

- |

Microsoft Corporation

Outstanding as of April 22, 2021 – 7,531,574,551 shares

www.sec.gov/ix?doc=/Archives/edgar/data/789019/000156459021020891/msft-10q_20210331.htm

Капитализация на 27.04.2021г: $1,973.05 трлн

Общий долг FY – 30.06.2018г: $176,130 млрд

Общий долг FY – 30.06.2019г: $184,226 млрд

Общий долг FY – 30.06.2020г: $183,007 млрд

Общий долг 9 мес – 31.03.2021г: $174,374 млрд

Выручка FY– 30.06.2019г: $125,843 млрд

Выручка 9 мес – 31.03.2020г: $104,982 млрд

Выручка FY– 30.06.2020г: $143,015 млрд

Выручка 1 кв – 30.09.2020г: $37,154 млрд

Выручка 6 мес – 31.12.2020г: $80,230 млрд

Выручка 9 мес – 31.03.2021г: $121,936 млрд

Прибыль 9 мес – 31.03.2019г: $26,053 млрд

Прибыль FY – 30.06.2019г: $36,640 млрд (+$2,6 млрд – бонус TCJA)

Прибыль FY– 30.06.2019г: $39,240 млрд

Прибыль 9 мес – 31.03.2020г: $33,079 млрд

Прибыль FY– 30.06.2020г: $44,281 млрд

Прибыль 1 кв – 30.09.2020г: $13,893 млрд

( Читать дальше )

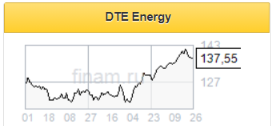

Процесс декарбонизации не пройдет легко для DTE Energy - Финам

- 27 апреля 2021, 23:26

- |

Кроме того, за первые три месяца DTE сообщила о присоединении ряда компаний штата Мичиган к инициативе MiGreenPower, благодаря которой потребители могут сами принять решение о воздействии на окружающую среду и регулировать микс мощностей в распределительных сетях DTE. Крупнейшими новыми потребителями в рамках проекта станут Bedrock и Major Hospital, планирующие ежегодное потребление «чистой» электроэнергии в размере 22 млн КВт*ч и 10 млн КВт*ч соответственно, начиная с 2023 года.

Однако, несмотря на активность в ВИЭ сегменте и планы по выходу на углеродную нейтральность к 2050 году, DTE на конец 2020 года производила из угля и нефтепродуктов около 50% всей собственной электроэнергии, что делает ее одной из наименее «зеленых» электроэнергетических компаний США. Дивидендная доходность DTE не является высокой для электроэнергетической отрасли: ожидаемая DY 2021 года составляет лишь 3,14%. Кроме того, рынок по-прежнему ожидает анонса даты спин-оффа газового сегмента DTE Midstream, который был запланирован на 2021 год. Таким образом, есть вероятность объявления даты спин-оффа в рамках квартального отчета.

Текущая рекомендация ГК «ФИНАМ» по акциям DTE – «держать» с целевой ценой $131,9 (-4,5% от текущих котировок).Ковалев Александр

ГК «Финам»

Alphabet Inc. - Прибыль 1 кв 2021г: $17,930 млрд (рост в 2,6 раза г/г/). Выкуп акций на $50 млрд

- 27 апреля 2021, 23:21

- |

Котировки Apple не пострадают от взысканий ФАС - Фридом Финанс

- 27 апреля 2021, 23:15

- |

Поскольку в марте Apple попросила отложить разбирательство для заключения мирового соглашения, очевидно, что опротестовать позицию Лаборатории Касперского компании не удалось и она готова пойти на компромисс ради урегулирования спора.

Считаем, что финансовое взыскание достаточно значительно для ООО «Эппл Рус» — российского подразделения Apple. Оборотный штраф в размере 906 млн руб. эквивалентен 8% прибыли компании за прошлый год. Причем важно отметить, что показатель 2020-го у Эппл Рус увеличился в 5,2 раза, так что, если бы штраф пришлось платить в 2019-м, компания лишилась бы половины прибыли.

В то же время в масштабе бизнеса корпорации Apple наложенный на нее российской ФАС штраф настолько несуществен, что не окажет ни малейшего влияния на котировки корпорации. Только за первый квартал текущего года прибыль Apple составила $28,76 млрд. Считаем, что претензии к ПО окажут минимальный эффект и на валовый объем продаж в России. Поскольку денежная позиция компании остается стабильно сильной, беспокоить инвесторов антимонопольное взыскание не должно. За рубежом компании получают подчас гораздо более существенные штрафы. Например, в 2009 году Intel (INTC) назначили выплату в размере $1,45 млрд, но и столь весомая финансовая потеря не помешала росту капитализации компании к концу отчетного года. Штраф, наложенный на Alphabet (GOOG) в 2017 году, также не прервал позитивного тренда в ее котировках. А в 2016-м Goldman Sachs (GS) пришлось заплатить по суду $5 млрд, но это не помешало его акциям продолжить расти.

Штрафы, которые накладывают на корпорации различные регуляторы, часто воспринимаются инвестсообществом как «налог» на лидерство в индустрии. Таким образом, подобные взыскания можно воспринимать как подтверждение того, что в компанию стоит инвестировать.Миронюк Евгений

ИК «Фридом Финанс»

Результаты X5 нейтральны для акций - Атон

- 27 апреля 2021, 23:02

- |

Продажи через интернет, включая покупки с доставкой Перекресток Впрок, экспресс-доставкой и доставкой компанией 5post, взлетели на 363.5% до 10.5 млрд руб., обеспечив 2.1% объема консолидированной выручки по сравнению с 1.6% в 4К20, о чем группа уже сообщала в отчете об операционных результатах. Чистый прирост торговых объектов X5 составил 252 магазина, а торговые площади увеличились на 8.3% г/г.Дима Виктор

«Атон»

Валовая прибыль по IAS17 показала рост на 11.8%, достигнув 127.6 млрд руб. Рентабельность валовой прибыли выросла до 25.2% против 24.3% (81 бп) в 1К20 вследствие сокращения товарных потерь и снижения логистических расходов, а также росту коммерческой рентабельности, что отражает снижение объема инвестиций в цены.

Расходы SG&A по IAS17 без учета расходов на амортизацию и обесценение и эффекта от трансформации сети Карусель составили 19.2% от объема выручки против 18.1% в 1К20 в основном вследствие роста затрат на персонал (8.6% выручки против 8.2% в 1К20), коммунальных расходов (2.4% против 2.2% в 1К20), расходов на услуги третьих сторон (0.8% против 0.6%) и прочих расходов (1.4% против 1.1%).

EBITDA по IAS17 достигла 35.1 млрд руб. (+7.9%), рентабельность EBITDA составила 6.9%, что в целом соответствует консенсус-оценке Интерфакса. Рентабельность EBITDA не изменилась по сравнению с 1К20 и улучшилась по сравнению с достаточно низким уровнем 4К20 (6.2%), который был обусловлен выплатой премий менеджменту. Отрицательный эффект цифровых сегментов и прочих новых бизнесов на рентабельность EBITDA составил 19 бп.

Чистая прибыль (IAS17) подскочила на 90.9% до 9.2 млрд руб., в основном вследствие сокращения чистого убытка от курсовых разниц (120 млн руб. против 3 705 млн руб. в 1К20).

Капзатраты выросли на 18.2% до 20.6 млрд руб. и были в основном направлены на реконструкцию (38%), открытие новых магазинов (29%), обслуживание (9%) и ИТ (7%). Соотношение чистого долга к EBITDA составило 1.6x против 1.48x в 1К20.

Оценка. По оценке Bloomberg, X5 Retail Group торгуется с мультипликаторами P/E 2021П 15.44x и EV/EBITDA 2021П 5.38x.

Обзор: Акции падают перед отчетностью крупных технологических компаний

- 27 апреля 2021, 22:44

- |

Во вторник фондовые индексы США немного снизились, так как инвесторы ожидали доходов от новых компаний с высоким уровнем дохода и начала двухдневного заседания Федеральной резервной системы.

Акции компаний сферы технологий и связи привели к снижению основных индексов через день после того, как S&P 500 и Nasdaq Composite закрылись на новых рекордах. Среди падших — акции Tesla, которые упали почти на 4%, несмотря на рекордную прибыль в первом квартале. Акции Microsoft и материнской компании Google Alphabet также торговались в красной зоне перед выходом их отчетов о прибылях/убытках после закрытия торгов.

Около 30% компаний, входящих в список S&P 500, уже представили результаты, при этом почти 88% превзошли ожидания аналитиков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал