Акции

Berkshire Hathaway Inc. (компания У. Баффета) - Прибыль 1 кв 2021г: $9,040 млрд (+88% г/г)

- 02 мая 2021, 12:52

- |

(NYSE: BRK.A)

$412500.00 -5405.00 (-1.29%)

APR 30, 2021

www.nasdaq.com/market-activity/stocks/brk.a

(NYSE: BRK.B)

$274.95 -2.65 (-0.95%)

APR 30, 2021

www.nasdaq.com/market-activity/stocks/brk.b

Berkshire Hathaway Inc.

Number of shares of common stock outstanding as of April 22, 2021:

Class A — 637,990 = $263,171 млрд

Class B — 1,326,572,128 = $364,741 млрд

1 акция Class А = 1500 акций Class В

www.berkshirehathaway.com/qtrly/1stqtr21.pdf

Капитализация на 30.04.2021г: $627,912 млрд

Общий долг на 31.12.2018г: $355,294 млрд

Общий долг на 31.12.2019г: $389,166 млрд

Общий долг на 31.12.2020г: $422,393 млрд

Общий долг на 31.03.2021г: $428,217 млрд

Выручка 2018г: $247,837 млрд

Выручка 1 кв 2019г: $60,678 млрд

Выручка 2019г: $254,616 млрд

Выручка 1 кв 2020г: $61,265 млрд

Выручка 2020г: $245,510 млрд

Выручка 1 кв 2021г: $64,599 млрд

Начиная с 2018г Berkshire начала учитывать прибыль/убыток от инвестиций

www.sec.gov/Archives/edgar/data/1067983/000119312518061006/d585288dex991.htm

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ГОСА Berkshire Hathaway

- 02 мая 2021, 09:46

- |

Вчера прошло ГОСА Berkshire Hataway, во время которого было выступления мэтров из мира инвестиций — Уоррена Баффета и Чарли Мангера.

Интересные выдержки, на мой взгляд:

1) Начали с отчета за 1 квартал 2021 — компания Баффета получила рост прибыли по всех подразделениях на фоне восстановления после COVID-19. Операционная прибыль выросла на 20%, чистая прибыль почти 12 млрд $ после убытка в 50 млрд годом ранее. Капитал за 1 квартал прирос на 5 млрд до 448 млрд долларов.

2) Баффет отметил грамотные действия ФРС и Конгресса во время пандемии. «Рецессия была необычна и быстро сошла на нет из-за эффективных действий данных структур».

3) Отмечает, что «прямо сейчас бизнес работает очень хорошо», хотя в авиакомпаниях до сих пор много проблем.

4) Как всегда «рекламирует Америку», как настоящий патриот своей страны. Не забыл даже сравнение с Россией и… Украиной)).

«в 18 веке в США было 0.5% населения мира, 600 тысяч из которых были рабами. В России было в 5 раз больше людей, на Украине было в 2 раза больше людей. А теперь в США пять из шести ведущих компаний мира (оценил по публичной капитализации — это Apple, Microsoft, Amazon, Google и Facebook).» В общем хвалит капитализм.

( Читать дальше )

Новости о повышении налога на прирост капитала.

- 02 мая 2021, 08:26

- |

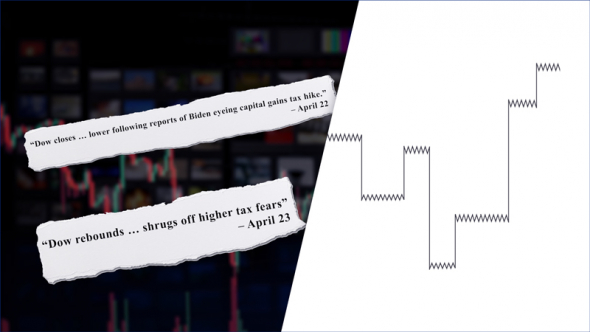

Среди инвесторов и финансовых журналистов широко распространено мнение, что новости определяют тенденцию фондового рынка. Рассмотрим отчёт о том, что президент планирует повысить налог на прирост капитала и примеры других возможных событий. Что на самом деле управляет ценовой структурой фондового рынка?

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

Как неоднократно отмечали в Elliott Wave International, основная финансовая пресса всегда пытается найти причину поведения фондового рынка в определённый торговый день.

Другими словами, если в течение дня произойдёт повышение акций, многие финансовые журналисты скажут, что это произошло из-за тех или иных «позитивных» новостей. Если в течение дня акции падают, ну вы поняли, эти же журналисты проигнорируют позитивные новости и будут искать что-то «негативное», произошедшее в стране или мире и скажут, что это было причиной падения акций.

( Читать дальше )

Ленэнерго продолжает оставаться дивидендной тихой гаванью

- 02 мая 2021, 00:18

- |

🧮 Ленэнерго, как и всегда, опубликовала свои результаты бухглатерской отчётности по РСБУ на выходных, добавляя нам аналитической работы даже на праздниках. Ну ничего, хорошие новости ещё никого не расстраивали!

Итак, с января по март текущего года чистая прибыль компании составила 5,6 млрд рублей, что на 1,3 млрд выше финансового результата за аналогичный период прошлого года. Из пресс-релиза следует, что «основное влияние на рост прибыли оказало увеличение выручки по регулируемым видам деятельности и снижение прочих расходов, за счёт снижения величины создаваемых резервов»:

1️⃣ Доходы от услуг по передаче электроэнергии, на которые приходится подавляющая часть выручки компании, продемонстрировали двузначный темп прироста (+10,9% г/г), составив 23,2 млрд рублей. Ключевыми стали два момента: рост тарифов и наращивание объёмов передачи электроэнергии, на фоне холодных температур в начале текущего года и постковидного восстановления экономики.

( Читать дальше )

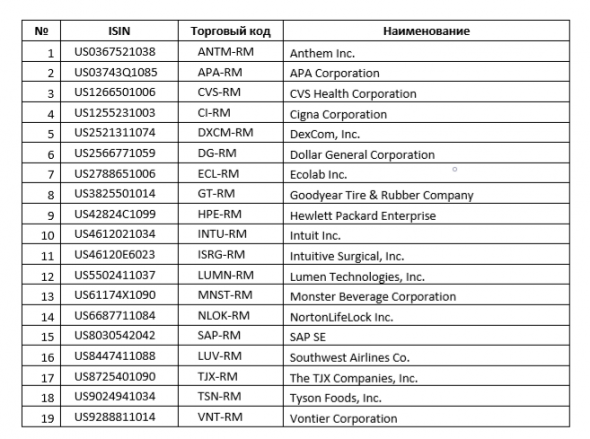

Еще 19 иностранных акций на ММВБ с 4 мая 2021 года. Что интересного? (часть 2).

- 02 мая 2021, 00:18

- |

Начало вот: smart-lab.ru/blog/694045.php

INTU — ПО финансовое, бухгалтерское. Компания за последние 15 лет подросла больше чем в 20 раз. И сейчас оценена рынком достаточно дорого. Запал хоть и есть еще небольшой, но покупка будет очень рискованной. Меньший риск будет у уровня 360 долларов за акцию. Но в общем акция идет четко по рынку.

ISRG — еще одна компания разогнанная по рынку до небес. Хороший продукт — автоматизированные хирургические системы. Хороший запал, но лучше дождаться обвала хотя бы до 700 долларов за акцию.

LUMN — телеком. Хорошие дивы 7,7%. Пока не радуют хорошей отчетностью, но может всё изменится. Чем-то напоминает МТС.

MNST - еще одна неплохая компания, производитель Монстер напитков. Но цену уже опять разогнали и лучше дождаться хоть какого-то отката.

NLOK - ПО. Все помнят наверно программы Norton, это не только антивирусы, но именно от них у меня осталось плохое впечатление из прошлого. Смотря на график вижу, что он не особо движется. Тут можно брать при хороших временных просадках, если не страшно. Дивиденды 2,3%.

( Читать дальше )

Мои итоги апреля и с начала 2021 г. Первая просадка года...

- 01 мая 2021, 22:04

- |

прошел мой 5 дн вебинар для новичков ( кто захочет может успеть посмотреть на ютубе)

( Читать дальше )

Квартальный отчет Apple - возможно главный бенефициар вертолетных денег

- 01 мая 2021, 21:41

- |

Накануне Apple (AAPL) опубликовала отчет за 2 квартал 2021 финансового года. Выручка за 2 квартал финансового 2021 г. выросла на 53,6% до $89,58 млрд по сравнению с 58,31 годом ранее. Прибыль в расчете на 1 акцию (EPS) составила $1,41 в сравнении с $0,64 за 2Q20. Аналитики Wall Street ожидали в среднем, что выручка составит $77 млрд, а EPS $0,98. Apple завершила квартал с денежной позицией $69,8 млрд и чистым долгом $51,8 млрд. Маржинальность бизнеса 42,5%.

Подробнее о результатах Apple за 1 квартал финансового 2021 г. читайте здесь.

За первое полугодие финансового 2021 г. выручка Apple составила $201,02 млрд, что на 34% больше, чем за тот же период годом ранее. Прибыль в расчете на 1 акцию составила $3,11 по сравнению с $1,91.

Выручка компании складывается из двух больших сегментов — продукты (телефоны, смарт-часы, ноутбуки, наушники, аксессуары) и сервисов (подписки). Сегмент Products во 2Q2021 вырос на 61,6% до $72,68 млрд, за первое полугодие на 35,7% до $168,36 млрд. Сегмент Services показал более скромные темпы роста, во 2Q2021 г. вырос на 26,6% до $16,9 млрд, за первое полугодие вырос на 25,3% до $32,66.

( Читать дальше )

Доходность крупнейших ETF, инвестирующих в индустриальные металлы

- 01 мая 2021, 13:02

- |

• Invesco DB Base Metals Fund (DBB): Инвестирует в корзину металлов, включающую медь, цинк, алюминий

• United States Copper Index Fund (CPER): Инвестирует 100% средств в медь

• iPath Series B Bloomberg Copper Subindex Total Return ETN (JJC): Инвестирует 100% средств в медь

• iPath Series B Bloomberg Nickel Subindex Total Return ETN (JJN): Инвестирует 100% средств в никель

• iPath Series B Bloomberg Industrial Metals Subindex Total Return ETN (JJM): Инвестирует в корзину металлов, включающую медь, цинк, алюминий

Наибольшую доходность с начала 20 года показали индексы меди, в то же время диверсифицированные индексы хоть и показали не такую высокую доходность имеют меньшую волатильность

Доходность (годовая волатильность) ETF с начала 2020 года:

• DBB +33.25% (18.61%)

• CPER +56.39% (25.03%)

• JJC +55.00% (27.12%)

• JJN +15.02% (28.37%)

• JJM +33.53% (19.55%)

Доходность ETF с начала 2021 года:

• DBB 16.76%

• CPER 25.80%

• JJC 25.84%

• JJN -0.58%

• JJM 15.58%

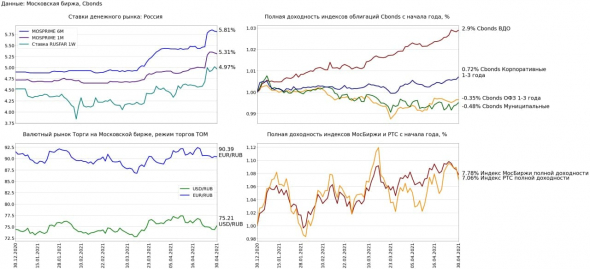

Финансовые рынки 30 апреля

- 01 мая 2021, 12:58

- |

Директор департамента финансовой стабильности Банка России Елизавета Данилова дала интервью агентству Bloomberg.

Главной темой интервью стали: рынок ОФЗ и новые санкции.

«Выход нерезидентов из ОФЗ идет, но масштабы не очень существенные (с момента объявления санкций — 57 миллиардов рублей). Это не превышает оттоки, случавшиеся в предыдущие периоды волатильности».

«Доля нерезидентов в ОФЗ составляет на 21 апреля 18,8%. Доля вложений нерезидентов в ОФЗ-ПД в период с 1 марта 2020 года по 23 апреля 2021 года снизилась с 44,2% до 28,9%. Объем вложений сократился на 383 миллиарда рублей до 2,64 триллиона рублей. При этом рынок ОФЗ с 1 марта 2020 года вырос на 5,7 триллиона рублей до 14,7 триллиона рублей. Таким образом, размещение ОФЗ на первичном рынке проходило вполне успешно, притом что иностранные инвесторы в этот период осуществляли нетто-продажу ОФЗ на вторичном рынке».

( Читать дальше )

Пролив Татнефти и разгоняемый Яндекс в итогах недели

- 01 мая 2021, 10:39

- |

Индекс Мосбиржи так и не набрался смелости пробить 3600 п. Откатился за неделю на 1,48% от исторического максимума. Коррекции на рынке — это нормальная ситуация. Паники нет, как и поводов распродаваться. Однако, отдельные идеи себя отрабатывают. Ближайшая цель — 3500 п.

Нефть, в отсутствии политических новостей, болтается у своих локальных максимумов в пределах $66-70 за баррель. Майские фьючерсы 2020 года показали отрицательные значения, что было уникальным событиям. Текущая обстановка к этому не располагает.

Доллар, пока находится ниже 76 рублей, имеет потенциал снижения. Целевым уровнем выступает 74 рубля. Но падение индексов и рост нефти не дает пространство медведям. Думаю, что 76 продолжит оставаться магнитной ценой, куда будут стремиться котировки валюты.

Почти все сектора завершили неделю снижением, кроме банковского. Сбербанк переписал исторические максимумы, +1,7% по обычке и 2% по префам, на фоне щедрой дивидендной политики и хороших финансовых результатов. Напомню, инвесторы получат чуть больше 6% в качестве дивидендов. ВТБ добавляет 0,1%, а вот Тинькофф ушел в коррекцию вместе с рынок, минус 2,9%.

Яндекс позитивно отчитался за 1 квартал текущего года, прибавляет 9,1%. Подключились к разгону СМИ и другие ресурсы, что и не удивительно, когда цена актива находится в рамках диапазона 4400-5200 рублей и стремится к верхней его части.

Мосбиржа, также выпустила отчет за 1 квартал, показав прирост операционной выручки на 7,2%. Частные инвесторы продолжаю штурмовать ворота биржи, принося все новые и новые средства. Это позволяет переписывать исторические максимумы и расстраивать меня, не давай по приемлемым ценам войти в актив.

Остальной рынок ушел в коррекцию, нефтегаз продолжает снижение. Лидером стала Татнефть, в котировках которой учтены не только сниженные дивиденды, но и корпоративные изменения. Брать не спешу, жду остановки падения. За неделю обыкновенные акции минус 11%, префы -12,2%. Лукойл ушел не далеко, -2,7%. А вот подгоняемый «днем инвестора» Газпром всего -0,8%.

Начал пристально наблюдать за транспортным сектором. Если НМТП (-1,7%) уже есть у меня в портфеле, то Globaltrans ближайший кандидат. После отсечки под дивиденды становится интересен, и я начал искать целевые уровни на покупку.

На этой неделе разобрал для вас АФК Систему,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал