Активы

❗️❗Самое главное об акциях самолет, нлмк и евротранса

- 13 ноября 2024, 21:26

- |

Рубрика ответов на вопросы

Акции НЛМК на 10+ лет?

Вообще в целом НЛМК это хороший крепкий актив, но он циклический и с определенными рисками. То есть спрос на сталь и цены на нее циклически растут и падают и вслед за ними также растут и падают циклически выручка, чистая прибыль и дивиденды НЛМК. Плюс у НЛМК у единственной пока есть возможность поставлять свою продукцию в Европу, но если в этом плане что-то изменится и санкции ужесточат — то она тоже, как и Северсталь, потеряет европейский рынок и будет вынуждена перенаправлять свою продукцию на другие рынки. А это риски для маржинальности и разовые убытки от списания европейских активов.

Поэтому если вас эти риски и цикличность компании не смущают — да, на мой взгляд НЛМК держать долгосрочно вполне можно, тем более, что текущий таргет по акциям компании около 200р. за акцию, что значительно выше текущих.

Акции Евротранса на 2-5лет?

Вообще на Евротранс я смотрю с осторожностью. Там есть и вопросы к поддержанию темпов роста, и мутные схемы со свопами, искажающие восприятие их финансовой отчетности, и недавно были блокировки расчетных счетов из-за задолженности по налогам, и большая долговая нагрузка по плавающей ставке, и пониженная устойчивость к периодам высокой ключевой ставки из-за низкой рентабельности.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Статистика, графики, новости - 12.11.2024 - ничоси, немецкий автопром ливнул!

- 12 ноября 2024, 04:33

- |

— Как дела с цена на электроэнергию в Германии?

— Как дела с юаневой ликвидностью.?

— Мы богатые!

— Американцы рекордно вкладываются в акции!

Доброе утро, всем привет!

Говорят, цены на электроэнергию в Германии резко пошли вверх.

( Читать дальше )

❗️❗Мать и дитя (mdmg). Защитный актив в действии! Обзор акций компании мать и дитя

- 04 ноября 2024, 10:52

- |

Рынок акций в настоящее время находится под давлением в основном из-за жестких денежно-кредитных условий. Безрисковая доходность >20% оттягивает на себя капиталы и широкий индекс акций снижается. Но есть компании, которые чувствуют себя лучше рынка и зачастую это акции из защитных секторов, где спрос на товары неэластичный.

За 4 месяца акции «Мать и Дитя» выросли на 2% при снижении широкого рынка акций почти на 20%. Плюс еще в этот промежуток времени дивиденды приходили (+2,6%), кстати до конца года может еще одни увидим.

📊Результаты за 3кв 2024 года:

✅Выручка выросла на 22% до 8,3 млрд руб.

✅LFL-продажи увеличились на 17,7%

✅Рост количества амбулаторных посещений составил 15,4%

✅Рост количества койко-дней составил 0,3%

✅Количество принятых родов выросло на 3,8%

💡Компания продолжает реализовать свою инвестиционную программу и наращивать как операционные, так и финансовые результаты.

За последние 4 месяца открыли👇

🔸клинику в Челябинске

🔸медицинский центр в Москва-Сити

🔸клинику в Москве

( Читать дальше )

❗️❗СБЕР - дивы под вопросом ? Обзор акций сбербанка

- 01 ноября 2024, 10:13

- |

Зеленый гигант отчитался за 9 месяцев 2024 года по МСФО. Хоть мы с Вами и рассматриваем каждый раз месячный отчет банка по РПБУ, но в нем нет таких показателей, как достаточность капитала банковской группы и чистая процентная маржа. Плюс результаты по МСФО, как правило, выше, чем по РПБУ.

📊Результаты компании за 9м 2024г:

✅Чистый процентный доход вырос на 19% до 2,18 трлн руб.

✅Чистый комиссионный доход вырос на 10,5% до 612 млрд руб.

✅Чистая прибыль выросла на 6,8% до 1,23 трлн руб.

🔥Рентабельность капитала — 25,2%

🔥Чистая процентная маржа* — 5,86%

❗️Коэффициент достаточности капитала банковской группы Н20.0 — 12,9%

*Чистая процентная маржа осталась практически на том же уровне, что и годом ранее, несмотря на ужесточение ДКП — 👍

💰Напомню дивидендную политику:

Дивиденды выплачиваются в размере 50% от чистой прибыли при достаточности капитала банковской группы Н20.0 больше 13,3%.

🔥Fwd див. доходность уже >15% годовых. Неплохо для голубой фишки, НО👇

❗️Сейчас коэф. H20.0 ниже 13,3% из-за выплаты дивидендов за 2023 год. В среднем банк за квартал наращивает данный коэф. на 0,1-0,2%. И в целом до следующих дивидендов уже за 2024 год Сбер должен выйти по коэф. Н20.0 выше 13,3%, если не будет усугубляться сценарий по которому мы идем и который я уже описываю давно:

( Читать дальше )

❗️❗️Эталон - отчитался неплохо, но... обзор акций эталон

- 23 октября 2024, 13:32

- |

Эталон — отчитался неплохо, НО...

📊Результаты за 3кв 2024г:

❌Новые продажи в метрах выросли всего лишь на 1% г/г до 157,3 тыс. кв. м

✅Новые продажи в рублях выросли на 19% г/г до 36,9 млрд руб.

✅Средняя цена кв. м (квартиры) выросла на 25% г/г до 293 тыс. руб.

📌Доля ипотеки в продажах (квартиры) снизилась с 72% до 47%

Как я и писал в обзоре ЛСР , ( компания «Эталон» отчиталась намного лучше, чем конкурент ЛСР за счет экспансии в регионы (доля в продажах уже составляет 30% в натуральном выражении и 20% в денежном), но при этом есть проблемы:

📌Во-первых, если посмотреть динамику продаж в сравнении с предыдущим кварталом (2кв. 2024г), а не с кварталом аналогичного периода прошлого года, то увидим снижение по всем фронтам и в метрах, и в рублях, даже рост стоимости кв. метра не помог.

📌Во-вторых, компания это не только про операционные результаты, но и про финансовые. А там пока убытки.

ND/EBITDA — 6,6

ND/EBITDA (c учетом эскроу счетов) — 2

Даже с учетом эскроу счетов долговая нагрузка немаленькая, отсюда и рост финансовых расходов. Напомню, что в 1 полугодии финансовые расходы составили 12,8 млрд рублей при операционной прибыли в 10,5 млрд рублей.

( Читать дальше )

По итогам III кв 2024 активы розничных ЗПИФов увеличились на 12,5% до ₽446,4 млрд. Инвесторы продолжают вкладываться в складскую недвижимость, которая демонстрирует доходность выше депозитов – Ъ

- 22 октября 2024, 08:48

- |

По итогам третьего квартала 2024 года активы розничных ЗПИФов увеличились на 12,5% до 446,4 млрд руб., лишь немного уступая показателю второго квартала и значительно превышая результаты прошлого года (7%). Инвесторы продолжают активно вкладываться в складскую недвижимость, которая демонстрирует доходность выше депозитов.

Основной прирост активов обеспечили фонды для квалифицированных инвесторов, которые выросли на 16%, достигнув 257,7 млрд руб. Новый фонд УК ПНК добавил 23 млрд руб. к своим активам. В то же время активы фондов для неквалифицированных инвесторов выросли менее чем на 8%, до 188,7 млрд руб., что является самым низким показателем с 2019 года.

Средняя максимальная ставка по банковским вкладам составила 18,7% годовых, тогда как внутренняя ставка доходности ПИФов складской недвижимости достигала до 27% годовых. В условиях высоких ставок складская недвижимость показала рост стоимости на 14,6%, до 255,4 млрд руб. В торговой недвижимости рост составил 2,6%, а в жилой — 6,3%. Однако офисные ЗПИФы показали спад на 10%, до 40,3 млрд руб.

( Читать дальше )

Как будут вводить CBDC

- 15 октября 2024, 20:40

- |

Обнуление среднего класса и создание ультрабогатых и ультрабедных. Кризис ультра-бедных приводит к голоду и необходимости цифровых валют.

В России цель Центробанка — не допустить появления среднего класса и независимого реального сектора экономики. Повышение процентной ставки в России не замедляет инфляцию. Центробанк России повышает ставки, что негативно влияет на реальный сектор экономики и средний класс.

Пример: закрытие предприятий и необходимость покупать товары в Китае.

( Читать дальше )

Сигнал к развороту, когда все побегут ?

- 15 октября 2024, 12:22

- |

Если мы возмем акцию и разделим ее на цену фонда LQDT

СБЕр/LQDT

Близко очень близко, могут участники и дрогнуть.

Тогда массово побегут в активы и пойдет обвал всех облигаций и фондов.

А если в Лукойле

( Читать дальше )

НАУФОР предложила увеличить членские взносы для участников фондового рынка в 1,2–5,35 раза в зависимости от размера капитала или активов под управлением – Ъ

- 08 октября 2024, 07:19

- |

НАУФОР предложила увеличить членские взносы для участников фондового рынка в 1,2–5,35 раза в зависимости от размера капитала или активов под управлением. Эта мера направлена на устранение дефицита бюджета ассоциации, который ранее покрывался добровольными взносами крупнейших участников рынка. Предложения вызвали неоднозначную реакцию: небольшие компании восприняли их с критикой, а крупные требуют кумулятивного голосования в обмен на рост взносов.

В настоящее время минимальный членский взнос составляет 176,4 тыс. руб., максимальный — 1,03 млн руб. Основные статьи бюджета НАУФОР включают оплату труда, аренду и налоги. Рынок обсуждает дифференцированные взносы и справедливое распределение голосов на собраниях ассоциации.

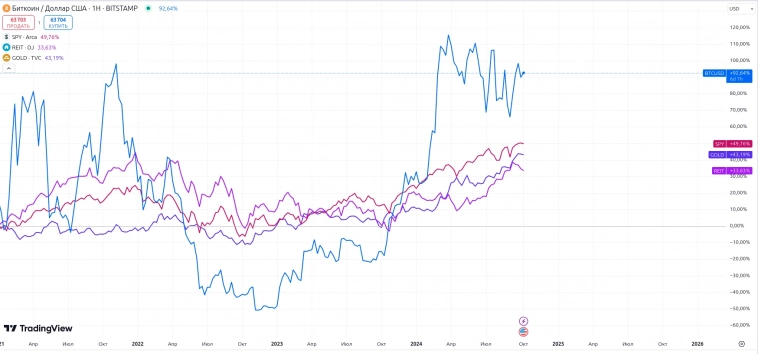

Лекция Майкла Сейлора

- 07 октября 2024, 20:12

- |

• Примеры Александра Македонского и других великих лидеров показывают, что их империи рушатся после их смерти.

• Разные цивилизации использовали разные валюты, что приводило к гиперинфляции.

• Испанцы, увеличив запасы золота, создали гиперинфляцию и рухнули.

• Сырьевые ETF, такие как нефть, золото и платина, не являются дефицитными активами.

• Переток капитала в сырьевые ETF подпитывает производителей, удерживая цены на низком уровне.

• Сырьевые ETF не являются хорошей идеей для инвестиций.

• SPY ETF стал крупнейшим событием на Уолл-стрит в 1993 году.

• SPY ETF заменил валюту как средство сбережения.

• SPY ETF сосредоточил большую часть капитала, но акции не являются консервативными активами.

• Акции не чувствительны к цене, что создает больше акционерного капитала.

• Переплата за акции поощряет компании выпускать больше акций.

• Биткойн уникален тем, что приток капитала не увеличивает предложение.

• Биткоин является глобальным активом с лучшими показателями за всю историю.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал