АНАЛИТИКА

Обновлены инвестиционный бюллетень и статистика по модельному портфелю

- 01 апреля 2019, 13:45

- |

1. Опубликован инвестиционный бюллетень ABTRUST с последними данными. На сегодняшний день он включает в себя информацию о:

— валютном курсе рубля по отношению к основным мировым валютам

— более 30 самых торгуемых акциях российских эмитентов

— 18 выпусках облигаций федерального займа

— рублевых ETF представленных на Московская Биржа

— готовых инвестиционных портфелях для инвесторов и «заготовок» для тех, кто хочет составить свой инвестиционный портфель

— макроэкономических показателях

А также большой блок полезных материалов с примерами, как можно и нужно использовать инвестиционный бюллетень.

Постоянный адрес данного выпуска бюллетеня: http://ab-trust.ru/matlab/bulletin/20190401/publish_bulletin.html

2. Обновлена статистика по модельному портфелю (http://ab-trust.ru/info/modelnyjj_portfel/).

Моя визитная карточка QR:

- комментировать

- ★2

- Комментарии ( 0 )

Обзор рынка акций на неделю с 1 по 5 апреля 2019 года

- 01 апреля 2019, 11:22

- |

Андрей Кочетков, ведущий аналитик «Открытие Брокер»

Немного итогов предыдущей недели. Индекс МосБиржи повысился с 2492,70 п. до 2497,10 п., а РТС снизился с 1213,40 п. до 1198,11 п. Пара EUR-USD упала с $1,299 до $1,1217, USD-RUB выросла с 64,66 до 65,64, а EUR-RUB — с 73,07 до 73,66. Нефть Brent подорожала с $67,03 до $68,39. Американский индекс широкого рынка S&P 500 поднялся с 2800,71 п. до 2834,40 п.

Внешние рынки вновь нашли повод для роста, так как переговоры США и КНР по торговым вопросам продвигаются достаточно успешно. Ведущие центральные банки смягчают свою риторику, а некоторые даже намекают на стимулирующие программы. Нефть Brent завершает квартал ростом почти на 25%, хотя президент США не устаёт обращаться к OPEC с требованиями увеличить добычу. Можно сказать, что II квартал начинается на вполне позитивной ноте, но не для российских активов. Очередной сюрприз в виде новостей о новых пакетах ограничений прилетел из Вашингтона. На предстоящей неделе отечественные инвесторы будут переваривать новые угрозы, пока внешние рынки будут заняты статистикой начала месяца. Впрочем, актуальным будет и процесс британского расставания с Европой. Перспектива жёсткого «развода» становится всё более вероятной.

( Читать дальше )

❗️Открытая рекомендация на неделю 1.04 - 5.04 + главные события (не пропусти!)

- 01 апреля 2019, 07:22

- |

| EURJPY продажа |

—

На этой неделе из интересностей:

02.04

- Австралия: %ставка

03.04

- Америка: отчет ADP

04.04

- Европа: протокол заседания ЕЦБ

05.04

- Америка: NonFarm

- Канада: занятость

Всем отличной недели!

Следите за новостями в канале

Пора продавать нефть. Большая недельная аналитика.

- 31 марта 2019, 15:59

- |

Курс рубля в апреле: неопределённость становится определённой (комментарий аналитика)

- 29 марта 2019, 19:42

- |

Андрей Кочетков, ведущий аналитик «Открытие Брокер»

В США завершилось расследование по поводу возможного сговора между Д. Трампом и Россией перед выборами президента в 2016 году. Казалось, что на этом завершится история с наиболее негативными сценариями санкций, после чего российский рубль сможет вспомнить об экономических составляющих своего курса. Однако глобальная конкуренция – это не разговор о демократии, а беспощадная борьба за прибыль.

Именно этой борьбой руководствуются в Конгрессе США, когда принимают законы вроде защиты Европы от российского газа. Европу, как это обычно бывает, спросить забыли. Конечно, если бы газопровод «Северный поток-2» проходил по польской территории, а лучше через всю Прибалтику, то сторонников у него было бы гораздо больше. Тем не менее новые законопроекты в США вряд ли будут последними, так как логика защиты экономических интересов предполагает любые возможные действия, которые будут способствовать увеличению прибыли американских корпораций за счёт сокращения возможностей российских.

( Читать дальше )

«Лента»: рост в ожидании продажи контроля (комментарий аналитиков)

- 28 марта 2019, 18:46

- |

Тимур Нигматуллин, аналитик «Открытие Брокер»

Сегодня FMCG-ритейлер «Лента» объявил о том, что между ЕБРР и «Севергрупп» бизнесмена Мордашова ведутся переговоры в отношении возможной продажи доли 7,4%. Аналогичные переговоры шли и с TPG Group о продаже доли 34,13%. В последнем случае менеджмент «Ленты» сообщал, что продажа может быть совершена исключительно при условии обязательного предложения о выкупе всем акционерам и держателям расписок. При этом на данном этапе все ещё отсутствует какая-либо определённость по поводу того, состоится ли сделка или нет.

Считаем, что при одобрении сделки будет развиваться примерно по следующему сценарию: с TPG из капитала выйдет ЕБРР, а структуры Мордашова получат 41,55%. Если сделка состоится, то имеет смысл рассматривать два сценария выкупа у миноритариев – базовый и оптимистичный. В базовом сценарии стоит ориентироваться на самую консервативную оценку – средневзвешенную рыночную цену расписок за последние полгода, которая составляет около 220 руб. за бумагу. У этих значений котировки оказались сразу после появления новости. В оптимистичном – премия к рынку составит до 30%.

( Читать дальше )

Русснефть - ускоренный рост капитала и прибыли

- 27 марта 2019, 16:26

- |

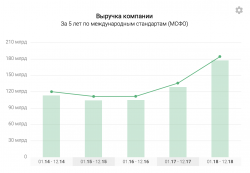

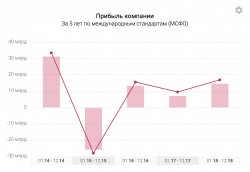

Всем привет, Друзья. Русснефть сегодня отчиталась по МСФО за 2018 год. Прошедший год компания закончила ростом выручки более чем на 37% до 177 млрд руб. Выручка впервые за 5 лет обогнала сумму долговых обязательств компании, которые замедлили свой рост и составили 175 млрд руб.

Прибыль выросла вдвое до 15 млрд.

( Читать дальше )

Обзор рынка драгоценных металлов с 21 по 26 марта 2019 года

- 27 марта 2019, 14:00

- |

Оксана Лукичева, аналитик по товарным рынкам «Открытие Брокер»

Прошедшая неделя для рынков драгоценных металлов выдалась позитивной: цены на золото и серебро подрастали под влиянием роста беспокойства участников рынка о состоянии мировой экономики, а также повышения инфляционных ожиданий. Ослабление курса доллара и снижение на фондовом рынке США поддерживают рост цен на золото и серебро.

При этом платиноиды демонстрировали отрицательную динамику в связи с возможным снижением промышленного потребления металлов. Торговые переговоры между США и Китаем пока не продвинулись к заключению соглашения, что в совокупности со слабой экономической статистикой увеличивает тревогу о будущем промышленном спросе.

Мартовское заседание ФРС США, прошедшее на прошлой неделе, показало значительное смягчение риторики регулятора. По итогам заседания процентные ставки не изменились, оставшись на уровне 2,25-2,5%. Также регулятор сообщил, что не видит возможности для повышения ставок в 2019 г., а в 2020 г. предварительно ожидается лишь одно повышение. Долгосрочная процентная ставка может повыситься до 2,8%, но не ранее 2021 г.

( Читать дальше )

Сбербанк - инвестиции, санкции и триллион

- 26 марта 2019, 18:24

- |

Всем привет друзья! Не затягивая, хочу разобрать еще одну компанию, которая отчиталась по МСФО 2018. Это Сбербанк. Естественно, мысли визуализируем с помощью SWOT-анализа.

Напоминаю, что это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Начну, по традиции, с выводов:

Сбербанк — почти триллион. Почти триллион чистой прибыли за 2018 год, чуть поменьше, конечно — 831,7 млрд. руб получила компания за прошлый год.

Динамика прибыли и выручки остаются на хорошем уровне. В этом году руководство компании радует акционеров увеличением дивидендных выплат, продолжая динамику последних лет, хотя уровень еще находится ниже рынка.

Хорошее подспорье Сбербанку оказывает увеличение доминирования в отрасли и создание своей экосистемы.

( Читать дальше )

Детский мир - прибыль, дивиденды, капитал

- 26 марта 2019, 13:16

- |

Напоминаю, что это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Начну, по традиции, с выводов:

Бизнес Детского мира всем нам хорошо знаком. Компания занимает лидирующие позиции в своем секторе, а показатели компании делают ее привлекательной во всем ритейле.

Выручка и прибыль увеличиваются год к году. Количество магазинов прирастает каждый квартал и не ограничивается только Россией. Интернет-продажи, также показывают двузначную динамику, что улучшает рентабельность продаж.

Однако у меня большие вопросы к капиталу компании. В 2018 году Детский мир увеличил долговые обязательства в 2 раза до 88 млрд. руб. Тем временем капитал третий год подряд сократился до рекордных -942 млн. рублей. Это достигается благодаря выплатам дивидендов,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал