АКЦИИ

Инфляция и как от нее защититься.

- 21 ноября 2021, 00:07

- |

Уважаемые читатели,

Фондовые рынки растут, недвижимость бежит от рекорда к рекорду, цены на энергоносители даже развиваются взрывообразно, а цены на продукты питания также знают только одно направление — вверх. В октябре они выросли на 31,3% по сравнению с тем же месяцем прошлого года. Так что инфляция все еще существует, несмотря на то, что весь мир экспертов неоднократно говорил нам, что это лишь временное явление. В Германии мы наблюдаем 28-летний максимум в 4,5 процента, а в США — 6,2 процента, что составляет 31-летний максимум.

«Люди должны понять, что нельзя иметь небольшую инфляцию — потому что небольшая инфляция всегда ведет к большей инфляции, а большая инфляция неизбежно ведет к еще большей инфляции».

Фридрих фон Хайек

Нас всех постепенно экспроприирует инфляция, потому что мы теряем покупательную способность. Мы можем покупать все меньше и меньше за наши с трудом заработанные деньги, поскольку евро неуклонно теряет свою ценность.

По этой причине никогда еще не было так важно защитить свою покупательную способность от инфляции. Деньги на счету не имеют смысла не только из-за инфляции, которая подтачивает покупательную способность, но и из-за фазы нулевой процентной ставки ЕЦБ, которая длится с 2016 года, и риска экспроприации через Закон SAG. Тем не менее, на высокой стороне немецких сберегателей находится почти 3 триллиона евро. До тех пор, пока государства продолжают делать неограниченные долги, а центральный банк печатает неограниченное количество денег, вы должны поступать с точностью до наоборот, как своего рода страхование вашей покупательной способности. Вы должны инвестировать в ценности, ограниченные природой и математикой. Это проверенные и испытанные хранилища стоимости, такие как золото, серебро, алмазы, а также товары и акции. Или даже запасы продовольствия. Потому что они также обязательно подорожают.На моем сайте и тг-канале вы найдете множество ценных советов на эту тему. Начните прямо сейчас! Потому что инфляция не исчезнет благодаря рождественскому чуду, даже если Лагард и Ко этого горячо желают.

С уважением,

Александр Голдстейн

- комментировать

- 362

- Комментарии ( 0 )

⚡️Роснано дефолт. Мосбиржа приостановила торги бондами.

- 20 ноября 2021, 23:09

- |

Обсудить эти облигации можно на форуме облигаций Роснано

Все оперативные новости фондового рынка в нашем телеграм-канале!

Подпишитесь пожалуйста, чтобы не пропустить ниче важного! https://t.me/newssmartlab

=========================================

p.s. мое мнение:

1. не думаю, что это повлияет на ОФЗ

2. на имидж России конечно повлияет.

3. не думаю, что у физиков наших было много Роснано, потому что премия ничтожная к ОФЗ

FXRE, подробно разберем основные плюсы и минусы

- 20 ноября 2021, 22:36

- |

На российском рынке появляется все больше ETF и БПИФ на различные страны, сектора и тренды (вроде ESG). Каждый из провайдеров старается сделать полный комплекс из фондов на большинство направлений, чтобы из них можно было собрать полноценный и сбалансированный портфель. Ключевым игроком, на мой взгляд, пока остается Finex, который продолжает привносить что-то новое и достаточно востребованное, хотя Тинькофф уже наступает на пятки.

Сейчас появился один из самых долгожданных ETF на российском рынке, который включает в себя REITs (фонды недвижимости) из разных секторов. Судя по комментариям, многие давно просили такой инструмент (я тоже не исключение — пост. Наконец-то наши ожидания оправдались, попробуем разобраться с самим ETF.

FXRE повторяет индекс Solactive GPR United States REIT ex Timber and Mortgage Index NTR, куда входит 122 REIT из 12 секторов (жилая недвижимость, инфраструктурные объекты, ритейл, офисная недвижимость и прочее). Уже по этим цифрам видно, что диверсификация достаточно хорошая. Вес для каждой бумаги в портфеле фонда присваивается, исходя из рыночной капитализации и объема паев в свободном обращении (FREE-FLOAT).

( Читать дальше )

КРАХ AT&T | Акции продолжают свое падение

- 20 ноября 2021, 21:17

- |

В целом телекоммуникационный сектор можно считать защитным, но сейчас весь сектор выглядит хуже рынка.

Даже в нестабильные экономические времена стабильный спрос на услуги передачи голоса и данных, наряду с обширными планами подписки, обеспечивает стабильный источник доходов для крупных телекоммуникационных компаний.

Компания AT&T является популярной историей среди розничных инвесторов на СПБ Бирже и на данный момент приносит им много БОЛИ, судя по некоторым комментариям из соц сети пульс.

Итак, причины падения AT&T:

1. Весь телекоммуникационный сектор под давлением.

2. Большие затраты на развертывание 5G в ближайшие годы совпали с растущей инфляцией.

3. Высокая долговая нагрузка и как следствие срезание дивидендов.

( Читать дальше )

🔎Дайджест Раскрывальщика #1 (15.11.21-19.11.21)

- 20 ноября 2021, 21:01

- |

Пока Тимофей Валерьевич нежился на солнце вдоль побережья Персидского залива, я радовал своих подписчиков следующими важными сообщениями, из которых составил дайджест!

I. На этой неделе мы первыми сообщали про дивиденды Газпромнефти, Сегежи. Если с «Сережой» все понятно (об этом позже), то на Газпромнефти трейдеры могли заработать, ежели были бы подписаны на smartlab.news!

II. Так же мы сообщали про выпуск МСФО и в автоматическом режиме скидывали самую важную страницу оттуда (там где есть чистая прибыль) по следующим компаниям: Совкомфлот, ОЗОН, МТС, МКБ, БСП, Мечел, Газпромнефть и Черкизово. Если вам надоело дежурить на сайте e-disclosure, разархивировать кучу документов от компаний — теперь мы это все делаем за вас.

По Мечелу тоже вышло очень хорошо:

( Читать дальше )

Рост VS Стоимость

- 20 ноября 2021, 20:20

- |

Сравнение двух ETF с 2004 года по настоящее время:

VTV — состоит из компаний стоимости. CRSP US Large Cap Value Index

VUG — состоит из компаний роста. CRSP US Large Cap Growth Index

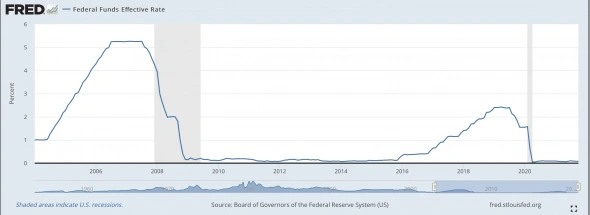

Если с 2004 по 2008 год компании стоимости выглядели лучше компаний роста, то все изменилось после кризиса 2008 года, когда ставка ФРС на долгое время прижалась к нулю. В результате компании роста стабильно опережают компании стоимости последние 10 лет. А после кризиса в марте 2020 года компании роста сделали ещё один мощный рывок.

Ставка ФРС с 2004 года по настоящее время.

( Читать дальше )

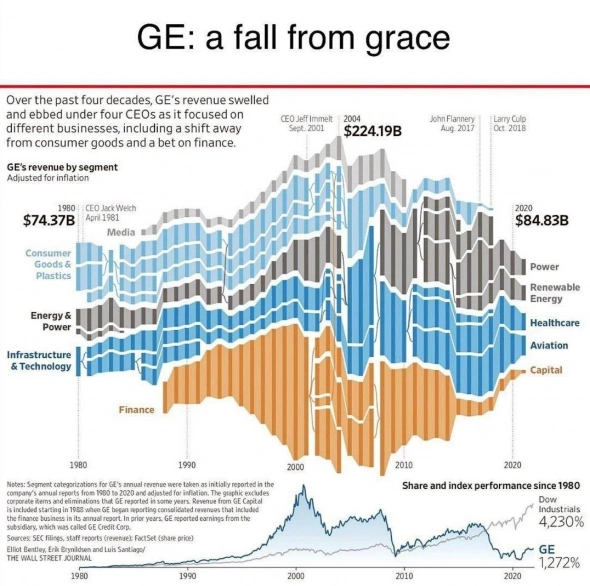

Эпичная история General Electric

- 20 ноября 2021, 18:26

- |

Компания в 2000 была одна из самых модных, передовые предприятия и технологии, гениальный СЕО (Jack Welch), который писал книжки, как правильно управлять гигантами.

Но все эти безумные M&A привели к убыткам, акции с пика потеряли 75% и шансов на возвращение нет.

После индексной любви и падения акций, GE выкинули из всех топовых американских индексов (в 2018 году выкинули из Dow Jones, заменив на аптечную сеть).

Сейчас вроде как будет разделение на 3 компании и от былого величия не останется и следа. Концерн Томаса Эдисона ждёт закат в 21 веке.

Ужасный баланс, отсутствие fcf и возможные трюки в бух отчётности привели компанию к беде.

P. S. Продукция компании до сих пор востребована, турбины, двигатели, да даже аппараты МРТ и многое другое.

Как думаете, кто-то из нынешних бигтехов повторит путь GE?

Пока Pfizer ждут одобрения применения их таблеток от ковида, Merck уже подсчитали сколько заработают на продажах своих.

- 20 ноября 2021, 16:21

- |

Выручка от продажи таблеток Merck от COVID-19 в следующем году может составить до 7 миллиардов долларов.

Препарат молнупиравир может быть разрешен регулирующими органами США в этом году.

Merck прогнозирует, что в 2022 году объем продаж своего революционного перорального препарата составит от 5 до 7 миллиардов долларов при условии, что в этом году он получит разрешение регулирующих органов.

Акции выросли в цене после того, как компания поделилась подробностями о своих планах в отношении противовирусного препарата в отчете за третий квартал.

Управление по санитарному надзору за качеством пищевых продуктов и медикаментов в настоящее время рассматривает заявку Merck на выдачу разрешения на экстренное использование молнупиравира и, как ожидается, примет решение к концу этого года.

Если молнупиравир будет разрешен, это будет первая пероральная таблетка, которую люди смогут принимать дома, чтобы не разболеться настолько, чтобы оказаться в больнице или умереть. Клинические испытания показали, что препарат может снизить риск госпитализации или смерти от инфекции COVID-19 на 50%.

В настоящее время все лекарства, которые доказали свою эффективность против COVID-19, должны вводиться внутривенно или подкожно и зарезервированы для самых тяжелых пациентов в больницах.

Ранее в этом месяце компания Merck объявила многообещающие клинические данные о препарате. С тех пор молнупиравир рассматривается как спасательный жилет в условиях пандемии.

В четверг компания заявила, что ожидает, что молнупиравир принесет от 500 миллионов до 1 миллиарда долларов мировых продаж в 2021 году на основе соглашений о поставках, которые она подписывает с правительствами по всему миру. США уже заявили в июне, что заплатят компании 1,2 миллиарда долларов за 1,7 миллиона пятидневных курсов лечения, что означает, что у них есть доступ к 17% от общего объема производства молнупиравира в этом году.

Если в 2022 году объем продаж препарата составит 5 миллиардов долларов, это, вероятно, сделает его одним из пяти самых продаваемых препаратов Merck, хотя производитель лекарств планирует разделить прибыль поровну со своим партнером по разработке, частной компанией Ridgeback Biotherapeutics.

В настоящее время проводится еще одно клиническое испытание молнупиравира для постконтактной профилактики, результаты которого, как ожидается, будут опубликованы весной следующего года. Если это исследование будет успешным и в разрешение будут внесены поправки, включающие такое использование, руководители компании заявили, что ожидают дальнейшего роста продаж молнупиравира.

Merck сообщила инвесторам, что одна из причин, по которой ее операционные расходы в третьем квартале 2021 года были на 11% выше, была связана как раз с молнупиравиром.

🔥Мечел банкрот, но заплатит мегадивиденд. Рынок достиг дна. Обзор рынка🔥

- 20 ноября 2021, 15:05

- |

01:45 — Рынок достиг дна (IMOEX)

05:21 — Обзор рынка: Магнит, Новатэк, Распадская, Сургутнефтегаз, Озон, Акрон, Русал, EN+, Яндекс

11:19 — Мечел банкрот, но заплатит мегадивиденд

Новатэк

Сургутнефтегаз

Магнит

Русал, EN+

Акрон

Распадская

если хотите поддержать материально👉https://yoomoney.ru/to/4100117336289296 🤑

Обзор интересных событий на ММВБ с 13.11.2021 по 20.11.2021

Данная информация не является индивидуальной инвестиционной рекомендацией.

Дивиденды в долг

- 20 ноября 2021, 13:27

- |

Попробовал подобрать акции по дивидендным скринерам и теперь я в печали.

Многие Российские и Американские компании платят дивиденды в долг. Компании с «правильным» соотношением «Дивиденды/Денежный поток» (0-90) и приемлемым коэффициентом выплат дивидендов (0-90) платят очень мало.

Посмотрел на свой портфель и пришел еще в большее уныние.

Из российских компаний у всех DPR > 100%

У многих амеров «Дивиденды/Денежный поток» отрицательный.

У Chevron и Exxon вообще DPR отрицательный.

Из амеров у меня только British American Tobacco удовлетворяет всем фильтрам в скринере.

Скажите мне дивидендные ГУРУ, как вы подбираете дивидендные акции? Идете ли на компромисс с фундаменталом? Ведь этот праздник ДОЛГА не может быть вечным?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал