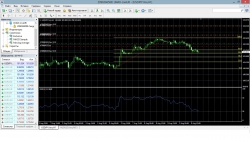

VIX

+13к на падении рынка - торгуем против мнения толпы

- 12 сентября 2016, 11:35

- |

Мы часто слышим, что толпа обычно ошибается, и на финансовых рынках лучше торговать против толпы. Мы не совсем согласны с этой теорией, но действительно есть ситуации, когда стоит «послушать мнение толпы и сделать все наоборот».

Как раз одну такую сделку мы совершили на прошлой неделе. Индекс S&P 500 находился в узком рендже (между 2150 и 2200) на протяжении почти двух месяцев, с середины июля. 21 сентября будет заседание ФРС, на котором огласят решение по ключевой процентной ставке. Как правило, в ожидании процентной ставки появляются различные слухи, члены ФРС высказывают свои мнения, новостные медиа спекулируют этими мнениями, что неприменно влияет на рынки.

Наши аналитики задумывались о покупке VXX – ETN на волатильность, в связи с чем и опубликовали в нашем мобильном приложении следующий вопрос:

( Читать дальше )

- комментировать

- 31 | ★1

- Комментарии ( 2 )

Хедж-фонды "ушли с головой" в спекуляции.

- 05 сентября 2016, 14:00

- |

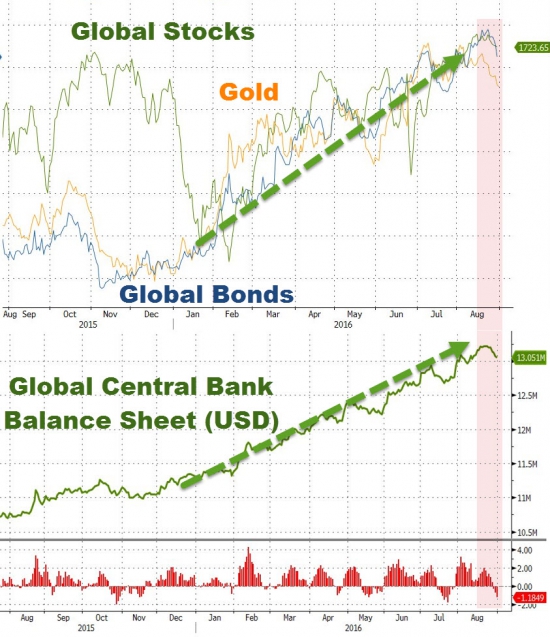

Все “ушли с головой” в спекуляции.

И погоня за импульсом только прогрессирует. На фоне растущих акций и падающих объемов торгов, увеличивающийся леверидж в спекулятивном позиционировании добавляет к и так уже рекордным значениям соответствующих показателей.

( Читать дальше )

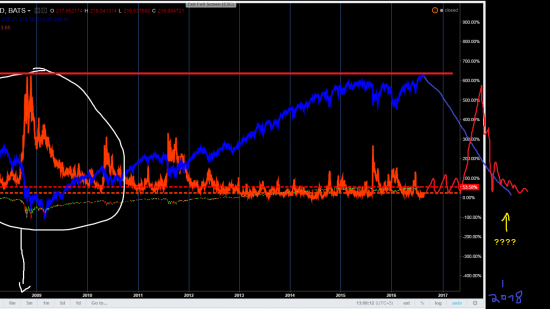

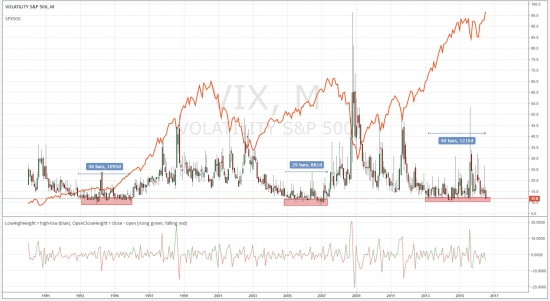

Взаимозависимости между индексом SPY и VIX и 2008 годом.

- 25 августа 2016, 14:34

- |

Моё мнение субьективно и оно может быть оспорено поэтому дерзайте, поправляйте, корректируйте в комментах.

Для начала разберемся:

SPY (SnP-500) — (Индекс 500 крупнейших по капитализации компаний составленный как их средневзвешенная цена.)

VIX — (CBOE Volatility Index) — (Ожидание на движение индекса SPY — «высокое значение VIX означает только то, что инвесторы видят большой риск в возможном резком рыночном движении»)

( Читать дальше )

Временная структура VIX взлетела к верхам четырехлетней давности.

- 25 августа 2016, 11:32

- |

В условиях, когда индекс VIX опустился до многолетних низов – на фоне полного коллапса реализованной волатильности – трейдеры ставят все более значительные ставки на то, что текущее спокойствие на рынках не продлится долго.

Отношение 3-х месячных фьючерсов VIX к его спот-значению находится на самом высоком уровне с марта 2012 года…

Когда в прошлый раз временная структура VIX приобрела такой крутой наклон, дела пошли из рук вон плохо…

( Читать дальше )

Инструментарий под "индекс страха".

- 24 августа 2016, 15:07

- |

Выбор из основных ETF:

UVXI

TVIX

VXX

Или шорт S&P (SDS), Nasdaq (SQQQ)

Если опционы, то какие страйки сейчас лучше брать.

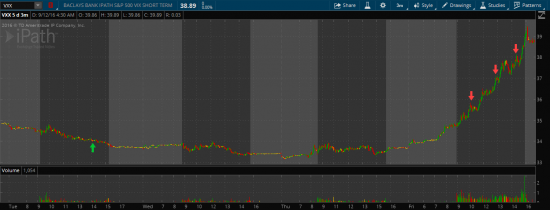

Кто покупал возмутительно дешевый ETF на VIX?

- 12 августа 2016, 20:15

- |

Причин для распродажи рынка США накопилось уже достаточно, а сегодняшние данные видимо будут поводом.

( Читать дальше )

JPY

- 09 августа 2016, 21:45

- |

Сегодня валютная пара USD/JPY пошла в откат после хорошего двухдневного роста после блока хорошей американской статистики и возврата апетита к риску на рынке. На этой недели сильных стимулов чтобы по валюте прошло ралли нет, разве что американская статистика в пятницу по розничным продажам, бычьими факторами является то что индес страха VIX на рынке сейчас у рекордно низкых уровней, а рынки акций бьют рекорди (индекс Nikkei 225 на двухнедельном максимуме), по этому на рынке затишья, а в таких условиях эна как валютоубежыще придаются некоторому ослаблению. После Non-farm мы видем что спрос на долар сохраняется и так будет по нашему мнению вплоть до пятничных данных.

На момент написания статьи фьчерс на японский фондовый рынок прибавляет 0,33 процента, что ослабит валюту. Ведь здесь существует сильна кореляция, если фондовый ринок растет спрос на ену падает и наоборот, также падения индекса долара и USD/JPY не равномерно как это всегда бывает (0,18% и 0,6 соответсвенно).

По етому мы сохраняем свой бичий прогноз на ближаюшую азиатскую сесию и на завтрашний день.

S&P500 против VIX

- 20 июля 2016, 21:32

- |

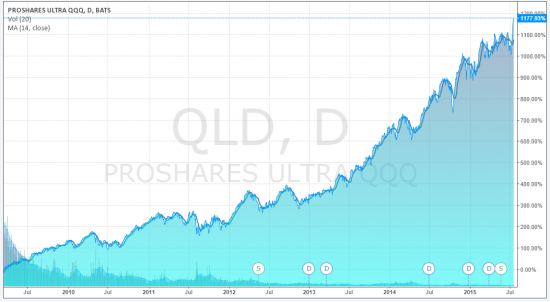

Постоянная продажа волатильности выглядит как более разумный подход, а классический buy and hold риска дает 575% с января 1990 года, обгоняя более сложные стратегия управления капиталом (22% в год на протяжении 25 лет, на коэф Шарпа и просадки глаза закроем). Год назад на глаза попала картинка ETF фонда, который просто с тройным плечом лонгует Nasdaq:

( Читать дальше )

Опционы VIX. Часть первая.

- 14 июля 2016, 16:38

- |

Итак, попробуем понять:

а). что такое индекс VIX и почему его называют «индексом страха»;

б). что такое опционы и фьючерсы на VIX и в чем их отличие;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал