экономика сша

Отчет PMI по США переломил тренд доллара

- 25 октября 2023, 14:24

- |

Устойчивость доллара США при неожиданном росте PMI

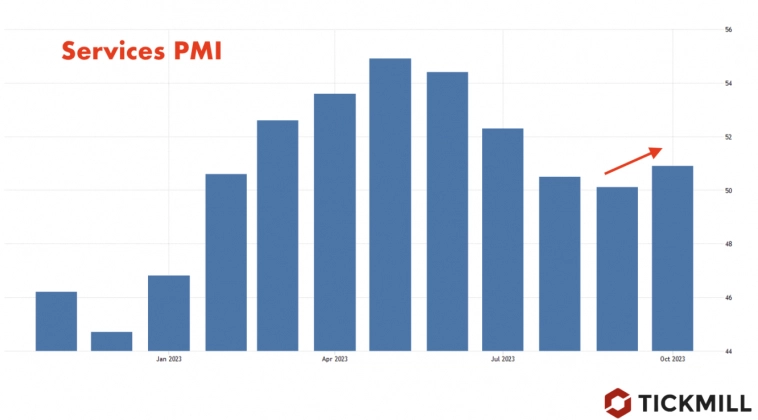

Данные PMI по США переломили вчера медвежьи настроения по доллару указав, что масштабный негативный моментум в экономике США из-за высоких ставок вновь откладывается. Композитный PMI от S&P Global превзошел ожидания, поднявшись до 51 пункта в октябре. Рост показателя указал на небольшое расширение производства и сферы услуг в США в октябре по сравнению с сентябрем. Сфера услуг, в частности, удивила на стороне повышения, поднявшись с 50,1 в сентябре до 50,9 в октябре и превзойдя консенсусное ожидание в 49,8 пункта:

Данные PMI являются важными лидирующими индикаторами для инвесторов, так как по сути оценивают ожидания респондентов, то есть фирм. Значение выше 50 означает расширение, в то время как значение ниже 50 указывает на сокращение параметров активности.

Австралийский доллар: впечатление от инфляции было недолгим

Австралийский доллар пережил сегодня небольшие американские горки: сначала вырос на положительном отчете по инфляции (который повысил шансы возможного ужесточения монетарной политики РБА), но потом уступил широкому укреплению доллара США.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Евро: на чужом несчастье счастья не построишь

- 25 октября 2023, 09:32

- |

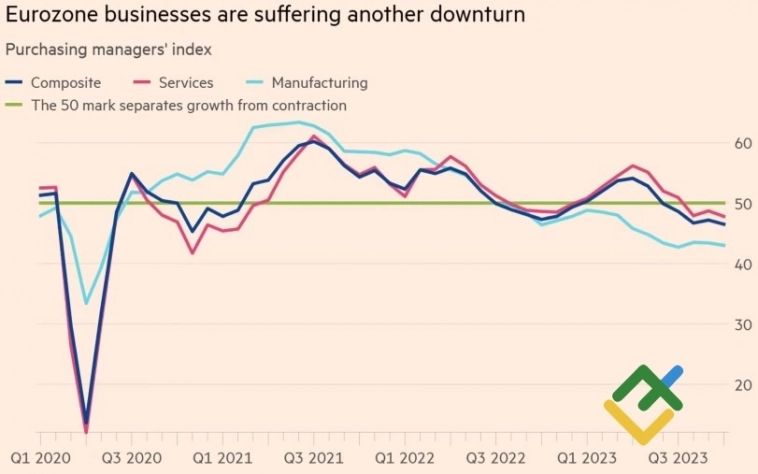

Какими бы шаткими не выглядели перспективы экономики США в будущем из-за самого стремительного ралли доходности трежерис за десятилетия, как бы не пугала инвесторов финансовая нестабильность, жизнь идет здесь и сейчас. А здесь и сейчас рынками правят дивергенции в экономическом росте и в монетарной политике. Когда PMI еврозоны падает до минимальных отметок со времен пандемии, а за ее пределами до самого дна с 2013, а его американский аналог сигнализирует о расширении ВВП, волей-неволей приходится продавать EURUSD.

Еврозона думала, что достигла дна, но снизу постучали. Валютный блок развивается от плохого к худшему. Пятое ежемесячное снижение деловой активности сигнализирует о спаде в экономике. Через неделю данные по ВВП за третий квартал, согласно опросам экспертов Bloomberg, покажут сокращение на 0,1%. Если в октябре-декабре история повторится, техническая рецессия станет реальностью.

Динамика европейской деловой активности

Создается ощущение, что 10 актов монетарной рестрикции ЕЦБ охлаждают экономику еврозоны гораздо эффективнее, чем большее количество шагов ФРС.

( Читать дальше )

Улыбка доллара - что это?

- 24 октября 2023, 09:25

- |

В 2001 г. экономист из Morgan Stanley ввёл понятие «улыбка доллара». Эта модель показывает, как ведёт себя доллар в разные периоды. Доллар укрепляется в случаях, когда:

● в глобальной атмосфере risk-off (бегство от риска)

● экономика США сильная (ФРС настроена жёстко и поднимает ставки);

В состояниях между, когда США растут медленно, а глобальная экономика в порядке, доллар слабнет.

источник: t.me, headlines F.

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

Макро-сентимент в графиках | ChartPack #39 (23.10.2023)

- 23 октября 2023, 15:57

- |

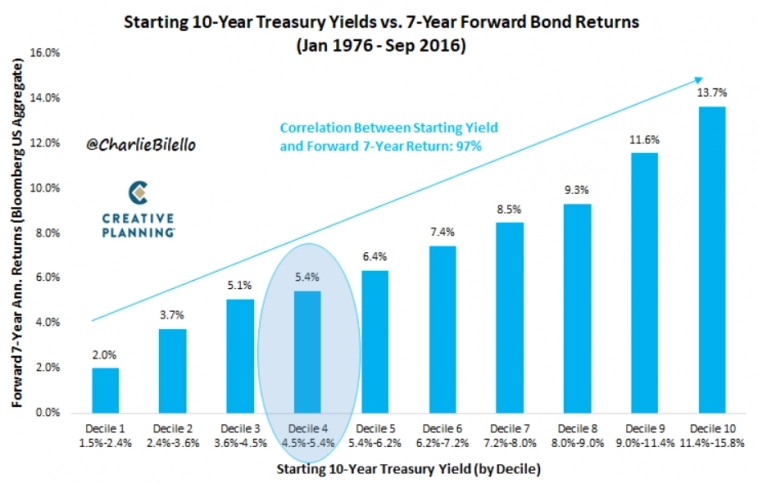

Единственным лучшим показателем будущей доходности облигаций (корреляция 97%) является начальная доходность. А при доходности 10-летних облигаций, близкой к 5%, как сегодня, в течение следующих семи лет предполагаемая доходность находится на уровне 5,4% годовых. Предполагаемая доходность не была такой высокой с 2007 года:

Начальная доходность 10-летних облигаций и будущий предполагаемый доход

Начальная доходность 10-летних облигаций и будущий предполагаемый доход

Экономисты повысили свои прогнозы по потребительским расходам и инфляции персонального потребления в 2024 году:

( Читать дальше )

Сильнейшее сокращение денежной массы в США продолжается.

- 23 октября 2023, 10:47

- |

Денежный агрегат М2 сократился на $832 млрд с пика в 2022 году. По сравнению с прошлым годом показатель снизился на -3.7% в августе.

На истории экстремальное сокращение денежной массы часто совпадало с периодом рецессии.

источник: headlines F.

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

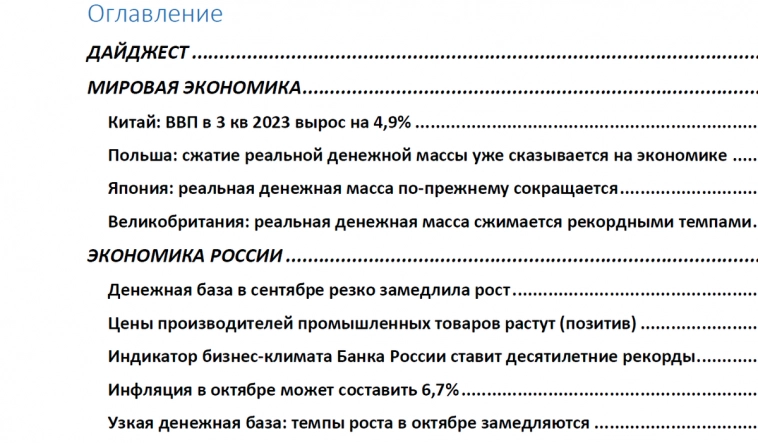

Макрообзор № 42 (2023)

- 23 октября 2023, 08:49

- |

Выделим одну тему: в мировом рейтинге по размеру рынка тяжёлых грузовиков Россия на четвёртом месте. Впереди только Китай, США и Индия.

===

Ниже оглавление и наш краткий дайджест обзора, а затем подробности по каждой новости с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- В мировом рейтинге по объёму рынка тяжёлых грузовиков за первое полугодие 2023 года лидируют Китай, США и Индия. Россия в первом квартале обошла Бразилию и поднялась с пятого на четвёртое место. По итогам полугодия она это место сохранила, увеличив отрыв.

- В Китае ВВП в 3 квартале вырос на 4,9%. Прогноз: выше 5% за год.

- В Польше сжатие реальной денежной массы уже сказывается на экономике: ВВП в первом и втором кварталах падал.

- В Японии реальная денежная масса по-прежнему сокращается.

- В Британии реальная денежная масса сжимается рекордными темпами - 9% годовых.

- Рынок грузовиков в США падает второй месяц подряд.

- Между рынком грузовиков США и такими показателями, как ВВП или фондовые индексы, можно заметить интересные взаимосвязи. Некоторые из них рассмотрены в обзоре.

( Читать дальше )

Еженедельная экономика США и последние экономические показатели 20-16.10.2023

- 22 октября 2023, 13:46

- |

Основные розничные продажи (MoM) (Сентябрь)

Дата: 17 октября 2023 года, 08:30 Рост составил 0,6% по сравнению с прогнозируемыми 0,2% и предыдущим значением 0,9%. Это указывает на более сильное увеличение, чем ожидалось, в основных розничных продажах с месяца на месяц. Ожидается высокая волатильность, что указывает на то, что рыночные участники будут тщательно следить за этими данными.

Розничные продажи (MoM) (Сентябрь)

Дата: 17 октября 2023 года, 08:30 Рост составил 0,7%, превысив прогноз в 0,3% и предыдущий показатель 0,8%. Это демонстрирует более сильный месячный рост розничных продаж, подтверждая тенденции, указанные основными розничными продажами. Ожидается высокая волатильность.

Разрешения на строительство (Сентябрь)

Дата: 18 октября 2023 года, 08:30 Показатель составил 1,473 млн, немного превысив прогнозированные 1,455 млн и ниже предыдущего показателя 1,541 млн. Это свидетельствует о стабильном спросе в строительной отрасли, хотя немного меньше, чем в предыдущем месяце.

( Читать дальше )

Дефицит бюджета США по итогам 2023г финансового года (завершился 30 сентября) увеличился на $320 млрд и составил $1,7 трлн (6,3% ВВП)

- 21 октября 2023, 09:13

- |

Дефицит бюджета США вырос до $1,7 трлн по итогам 2023 финансового года, который завершился 30 сентября. Это соответствует 6,3% ВВП. По сравнению с бюджетом прошлого года дефицит вырос на $320 млрд.

Доходы бюджета США составили $4,4 трлн, расходы — $6,1 трлн, следует из совместного заявления министра финансов Джанет Йеллен и главы административно-бюджетного управления Белого дома Шаланды Янг.

www.kommersant.ru/doc/6295442?tg

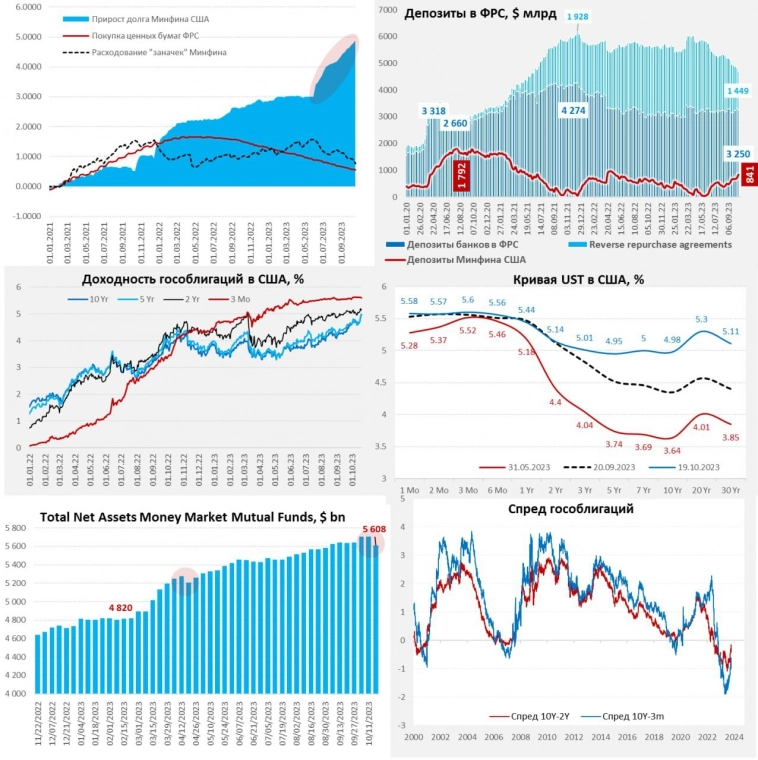

Минфин США забрал "кэш"

- 20 октября 2023, 14:17

- |

ФРС на неделе сократила портфель гособлигаций на $15 млрд и уже прилично не доходит до плана QT – побаивается. Зато Минфин США разгулялся, нарастив остатки на счетах в ФРС до $841 млрд, т.е. забрал из финансовой системы сразу $128 млрд за неделю. Это неделя, когда платятся основные налоги, в дополнение к бюджету США, нарастившему долг на 78 миллиардов долларов за неделю (расчеты по аукционам были 16 октября). Около $81 млрд было компенсировано сокращением объема обратного РЕПО с ФРС до $1,448 трлн ($1,114 трлн RRP c ФРБ Нью-Йорка), но этого не сохранилось, поскольку средства банков на счетах в ФРС сократились на $65 млрд за неделю.

Госдолга стала больше на рынке, а ликвидность и долларовая кэша меньше . Внешние фонды денежного рынка в такой ситуации сильно «похудели» — из них ушло $99 млрд за неделю. Такая ситуация характерна для «налоговой недели» в США, но даже в конце концов, когда платятся годовые налоги отток из MMF, было гораздо скромнее.

( Читать дальше )

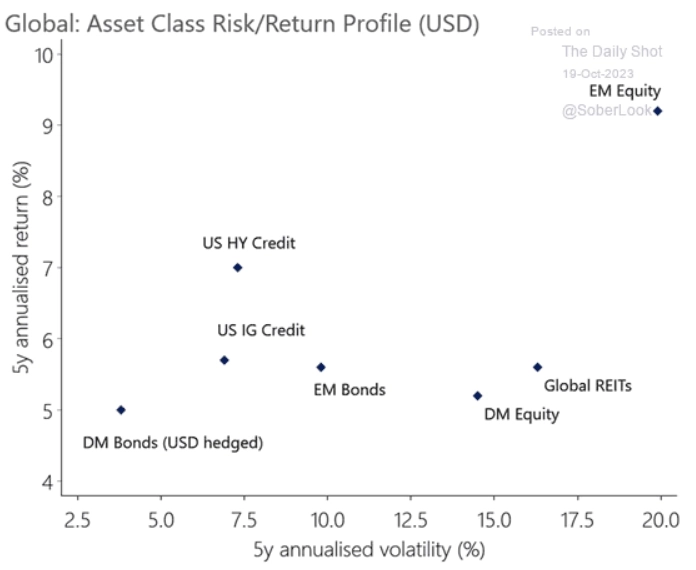

Макро-сентимент в графиках | ChartPack #38 (20.10.2023)

- 20 октября 2023, 14:12

- |

По данным Oxford Economics, акции развивающихся стран и высокодоходные облигации США, вероятно, принесут самую высокую доходность в течение следующих пяти лет:

Доходность и волатильность различных активов в течение следующих пяти лет по данным Oxford Economics

Доходность и волатильность различных активов в течение следующих пяти лет по данным Oxford Economics

Макро

Выступление Джерома Пауэлла подтвердило то, что мы слышали от других чиновников ФРС. Учитывая недавний рост доходностей облигаций, который может послужить жизнеспособной альтернативой очередному повышению ставки ФРС, ожидается, что Федеральная резервная система на данный момент сделает паузу. Это справедливо только в том случае, если доходность казначейских облигаций останется высокой.

Председатель Пауэлл: "Финансовые условия значительно ужесточились в последние месяцы, и доходность долгосрочных облигаций стала важным движущим фактором этого ужесточения. Мы по-прежнему внимательно следим за этими событиями, поскольку постоянные изменения финансовых условий могут иметь последствия для направления денежно-кредитной политики."

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал