Блог им. M2econ

Макрообзор № 42 (2023)

- 23 октября 2023, 08:49

- |

Выделим одну тему: в мировом рейтинге по размеру рынка тяжёлых грузовиков Россия на четвёртом месте. Впереди только Китай, США и Индия.

===

Ниже оглавление и наш краткий дайджест обзора, а затем подробности по каждой новости с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- В мировом рейтинге по объёму рынка тяжёлых грузовиков за первое полугодие 2023 года лидируют Китай, США и Индия. Россия в первом квартале обошла Бразилию и поднялась с пятого на четвёртое место. По итогам полугодия она это место сохранила, увеличив отрыв.

- В Китае ВВП в 3 квартале вырос на 4,9%. Прогноз: выше 5% за год.

- В Польше сжатие реальной денежной массы уже сказывается на экономике: ВВП в первом и втором кварталах падал.

- В Японии реальная денежная масса по-прежнему сокращается.

- В Британии реальная денежная масса сжимается рекордными темпами - 9% годовых.

- Рынок грузовиков в США падает второй месяц подряд.

- Между рынком грузовиков США и такими показателями, как ВВП или фондовые индексы, можно заметить интересные взаимосвязи. Некоторые из них рассмотрены в обзоре.

Экономика России

- Реальная денежная база (широкая) резко замедлила рост с 26,5% в мае до 11% в сентябре. Судя по динамике узкой денежной базы (часть широкой), замедление продолжилось и в октябре.

- Цены производителей промышленных товаров в реальном выражении ускоряют рост — позитивный сигнал для экономики.

- Индикатор бизнес-климата Банка России находится на рекордных за 10 лет уровнях, это тоже позитивный сигнал.

- Инфляция в октябре может вырасти до 6,7%.

МИРОВАЯ ЭКОНОМИКА

Рейтинг: в первом полугодии 2023 года Россия сохраняет 4 место в мире

По размеру рынка тяжёлых грузовиков первое место в мировом рейтинге много лет занимает Китай. На втором-третьем местах поочерёдно сменяют друг друга США и Индия. Сейчас США на втором, Индия – на третьем месте.

Россия с пятого места переместилась на четвёртое, опередив Бразилию.

Стоит отметить, что большинство мировых рынков грузовиков растут быстрыми темпами. Из крупных рынок падает только в Бразилии.

В течение ближайших трёх-четырёх недель мы опубликуем аналогичный рейтинг по итогам трёх кварталов 2023 года.

*- по некоторым странам нет информации. Например, если бы были известны данные продаж по Японии, она вполне могла бы претендовать на место в десятке крупнейших рынков.

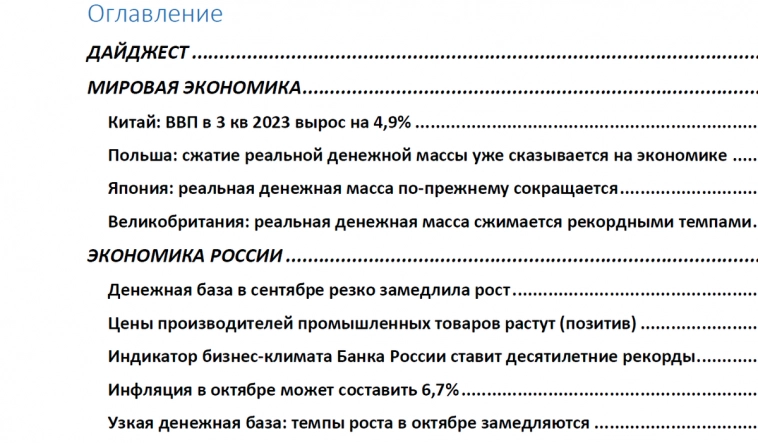

Китай: ВВП в 3 кв 2023 вырос на 4,9%

Судя по всему, высокого (порядка 8%) роста ВВП Китая в 2023 году ждать уже не стоит.

В 3 квартале китайская экономика выросла всего лишь на 4,9% к третьему кварталу прошлого года.

Во втором квартале, напомним, рост был выше, 6,3%.

Темпы роста 4 последних кварталов (скользящий год) подросли до 4,7% (4,4% кварталом ранее; синяя линия на графике).

Таким образом, наше январское предположение, что китайская экономика может — “по образцу” 2021 года – вырасти в 2023 году почти на 8%, не подтверждается.

Тем не менее, рост экономики Китая в 4 квартале ускорится, и по итогам года ВВП вырастет более чем на 5%.

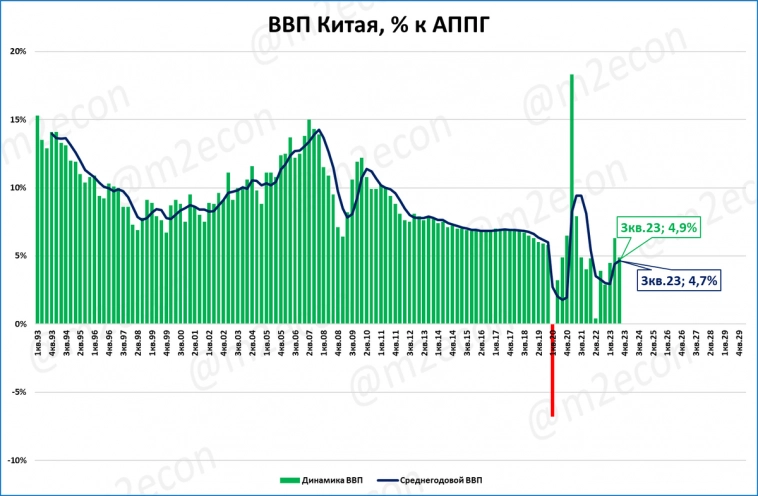

Польша: сжатие реальной денежной массы уже сказывается на экономике

Денежная масса в Польше выросла в августе 2023 года на 7,3%. И это при инфляции выше 8%.

Рост денежной массы отстаёт от роста цен с июня 2022 года. Это значит, что с того времени реальная денежная масса (РДМ) сжимается.

Сжатие реальной денежной массы поначалу не сказывалось на росте ВВП благодаря рекордному за 10 лет расширению РДМ в 2020-2021 годах.

Но с 1 кв. 2023 года ВВП Польши начал падать.

Падение продолжилось и во 2 квартале 2023 года (-1,4%).

На годовом графике хорошо видно, что до сих пор Польша была среди лучших примеров устойчивого роста экономики: с 1992 по 2019 год (28 лет кряду!) ВВП Польши не падал ни разу.

Одна из причин: реальная денежная масса польской экономики всё это время почти непрерывно росла. Сокращение же РДМ, показанное выше, уже привело к падению (первые два квартала 2023 года) и обернётся, как минимум, замедлением темпов роста ВВП Польши по итогам 2023 года.

Прогноз

МВФ прогнозирует рост экономики Польши в 2023 году на 0,6%. Однако, учитывая динамику первых двух кварталов и длительное (более года) сжатие РДМ, мы считаем более вероятным, что и по итогам года экономику Польши ждёт спад.

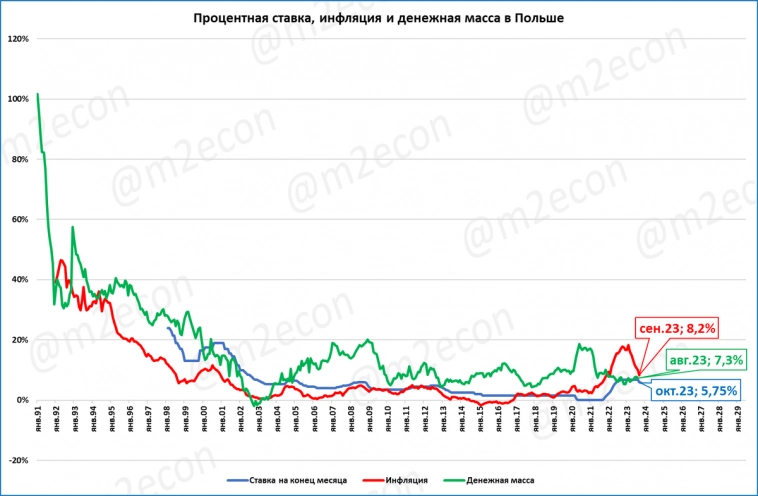

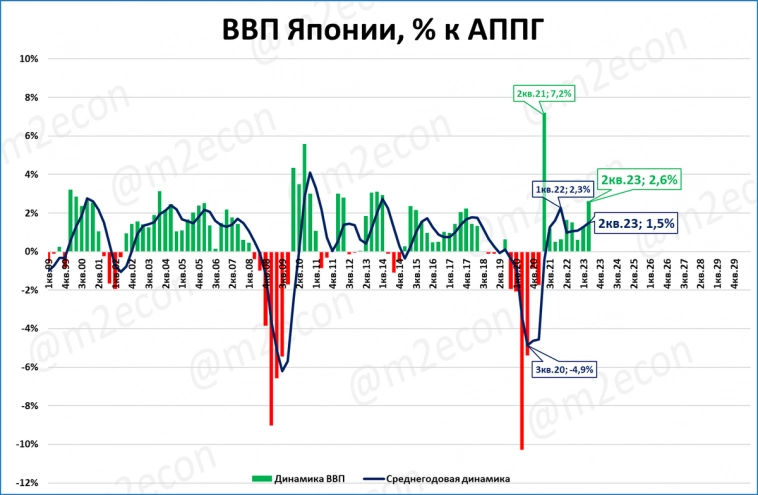

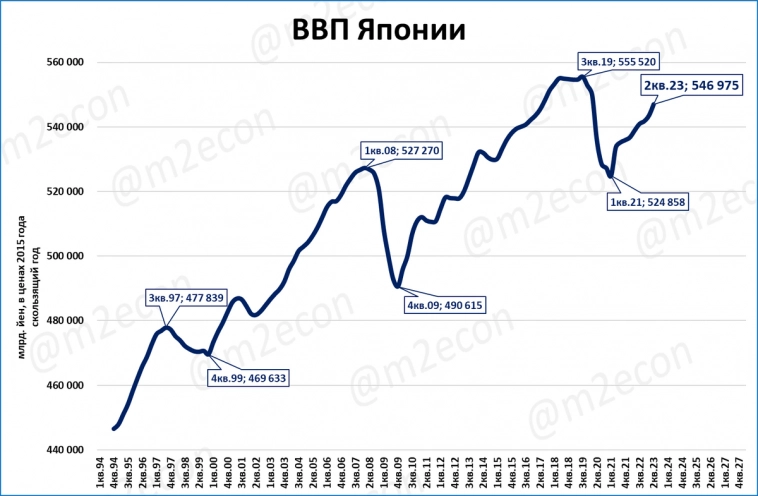

Япония: реальная денежная масса по-прежнему сокращается

Денежная масса Японии в сентябре (+2,4% годовых) по-прежнему росла медленнее цен (+3% годовых).

Это значит, что в реальном выражении денежная масса (РДМ) сжимается (-0,6%).

Пока сжатие РДМ незначительно и не сказывается на экономических показателях (ВВП и др.), в том числе благодаря рекордному за 30 лет расширению РДМ в 2020-2021 годах.

ВВП Японии во 2 квартале вырос на 2,6% – неплохой темп роста для Японии.

Но есть два момента, показывающих, что этот рост – суть стагнация.

Во-первых, ВВП Японии до сих пор так и не вышел на доковидный уровень.

Четырёхквартальный ВВП сейчас (547 трлн йен 2015 года) ниже, чем по итогам третьего квартала 2019 года (556 трлн).

Во-вторых, текущие темпы роста ВВП вполне вписываются в стагнационные “потерянные десятилетия”, тянущиеся с 1992 года.

Прогноз

Судя по текущей денежно-кредитной политике Банка Японии, стагнация «потерянных десятилетий» продолжится и далее.

Великобритания: реальная денежная масса сжимается рекордными темпами

Вышли данные по инфляции в Британии. В сентябре она составила 6,7% годовых, повторив результат месячной давности.

Новость для экономики Британии негативна — снижение цен остановилось. Ставка ниже инфляции (5,25%) подавлению инфляции тоже не способствует. Самое же главное, денежная масса в реальном выражении падает рекордными темпами: -9,3% годовых по итогам августа.

Это — максимальное падение реальной денежной массы (РДМ) как минимум с 1988 года.

Несмотря на столь сильное падение, на свой «доковидный» тренд (пунктирная линия на графике) реальная денежная масса всё ещё не вернулась.

Иначе говоря, нынешнее падение пока не полностью «обнулило» быстрый рост РДМ в 2020-2021 годах.

Данные по ВВП Британии за 3 квартал станут известны в конце октября.

Пока же экономический рост в Великобритании почти прекратился:

- 4 кв. 2022: -0,3%;

- 1 кв. 2023: 0,0%;

- 2 кв. 2023: +1,1%.

Прогноз

Мы ожидаем, что динамика ВВП Британии продолжит ухудшаться.

США: продажи тяжёлых грузовиков падают 2-й месяц подряд

В сентябре в США было продано 22,2 тысячи тяжёлых грузовиков.

Это на 3% меньше, чем в сентябре 2022 года.

Продажи падают уже второй месяц подряд. До этого рынок непрерывно, 15 месяцев, рос.

Прогноз: мы ожидаем, что падение продаж на рынке грузовиков США продолжится.

Рынок грузовиков, рецессии и фондовый рынок в США

Взаимосвязь динамики рынка грузовиков с рецессиями экономики и падениями фондового рынка аналитики пытаются найти давно. Например, как показано на графике ниже, после пиков на рынке грузовиков (красные стрелки) часто встречаются рецессии в экономике (серые полоски на графике) и падения фондового рынка (серая линия).

Следующий график показывает другую закономерность: падение занятости в сфере автоперевозок предшествует рецессиям в США.

Сейчас как раз наблюдается такое падение занятости. Что, по мнению авторов графика, может говорить о скорой рецессии в США.

Попробуем построить подобные графики. За последние 12 месяцев (скользящий год) продажи тяжёлых грузовиков в США составили 277,5 тыс. Июль, видимо, стал пиком нынешнего цикла роста, после которого начинается падение.

Тенями на графике выше показаны периоды, когда американский фондовый индекс S&P500 падал в годовом выражении. Как видно, чёткой взаимосвязи падения рынка грузовиков с падением фондового индекса не прослеживается.

На графике ниже рынок грузовиков и индекс сопоставлены по-другому: показана среднегодовая динамика обоих показателей.

Обращает на себя внимание, что до 2008 года рынок грузовиков замедлялся и ускорялся раньше, чем индекс. После 2008 года ситуация поменялась: фондовый индекс начинает замедляться или ускоряться раньше. Рынок грузовиков реагирует с лагом примерно год-полтора.

Нынешнее замедление рынка, начавшееся с июня 2023 года (см. тёмно-синюю линию на графике) в этом случае соответствует замедлению фондового рынка, начавшемуся полтора года назад в феврале 2022 года (голубая линия).

ЭКОНОМИКА РОССИИ

Денежная база в сентябре резко замедлила рост

На 1 октября денежная база в широком определении (далее – ДБ) составила 24,8 трлн рублей.

Номинально это лишь немногим уступает историческому рекорду, установленному месяц назад.

Но в реальном выражении (после корректировки на инфляцию) картина, увы, другая.

Реальная денежная база сейчас меньше, чем в марте 2022 года.

Это очень хорошо видно на графике её динамики.

Четыре месяца назад реальная ДБ росла темпами 26,5% годовых. Сейчас темпы опустились до 10,8%.

Текущие темпы роста уже ниже среднегодовых темпов (зелёная линия графика опустилась ниже синей), что часто предшествует падению реальной денежной базы.

Что это значит

Центробанк активно зажимает денежную базу. Аналогичные зажимы в прошлом (см., например, 2002 и 2005 год) неизбежно влекли за собой ответное замедление темпов роста экономики.

Такое поведение ЦБ ещё раз подтверждает: импульс роста, полученный российской экономикой благодаря анти-санкционному денежному смягчению 2022 года, случился не благодаря, а вопреки желанию и намерениям ЦБ.

Цены производителей промышленных товаров растут (позитив)

В сентябре рост цен производителей составил 16,7% годовых.

Это намного выше потребительской инфляции (6% за тот же период). Иначе говоря, цены производителей растут не только номинально, но и в реальном выражении.

Реальный рост цен производителей – позитивный для экономики сигнал. И, наоборот, когда реальные цены производителей падают, это, как правило, говорит о том, что ситуация с продажами у производителей настолько плоха, что они в отпускных ценах не могут даже компенсировать обычную инфляцию. Подробнее см. “Когда рост цен говорит об улучшении в экономике”.

Важно сравнить 2023 год с пост-ковидным 2021 годом:

- В 2021 году реальные цены производителей показали максимальный рост в мае.

- В 2023 году их рост начался позже и в сентябре ещё не дошёл до пиковых значений.

Это говорит о том, что некоторые эффекты, ускоряющие экономику, в этом цикле проявятся позже, чем в цикле 2021 года.

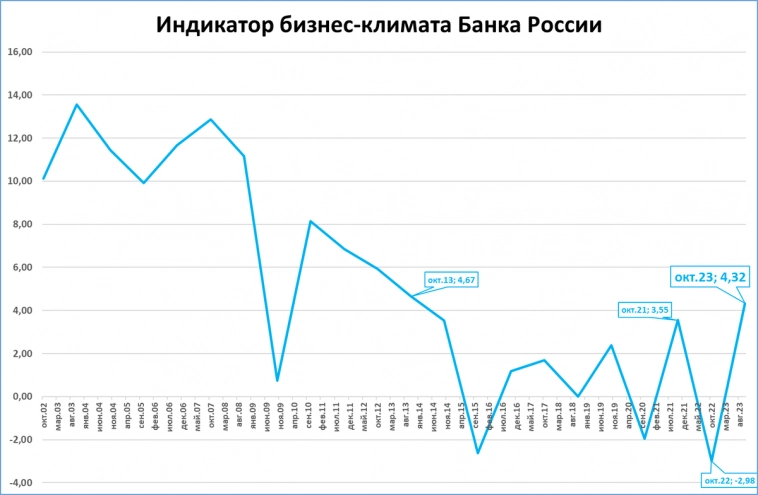

Индикатор бизнес-климата Банка России ставит десятилетние рекорды

В октябре индикатор бизнес-климата, публикуемый Банком России, составил 4,32 пункта.

Кажущееся падение индикатора (голубая линия на графике) – следствие сезонности. Если сравнить индикатор с октябрём 2021 года (3,55 пункта), то нынешний намного выше. Не говоря уже о сравнении с октябрём 2022 года (-2,98 пункта).

Ещё проще будет сказать, что октябрь 2023 года стал лучшим октябрём с 2013 года (за 10 лет).

В последний раз более высокое октябрьское значение индикатор имел в 2013 году (4,67 пункта).

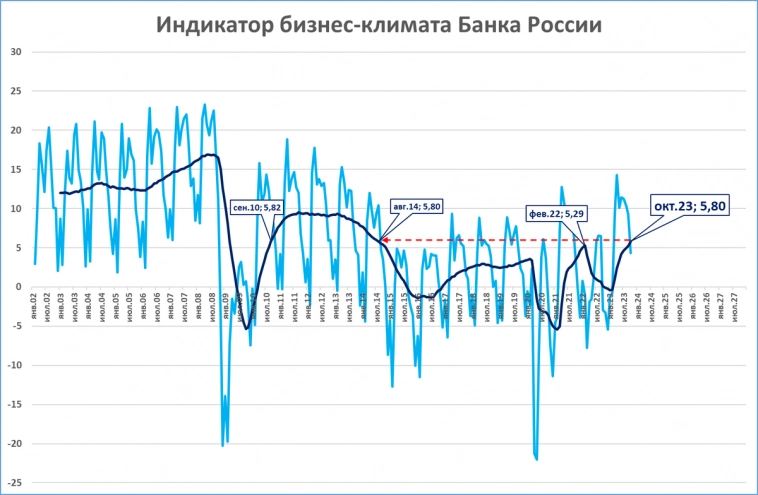

Для таких волатильных (или подверженных сезонности) показателей правильнее обращать внимание на среднегодовые значения (тёмно-синяя линия на графике ниже).

Сразу становится очевидным, что сейчас индикатор находится на максимальном с 2014 года уровне.

На таком уровне (5,8 пункта) среднегодовой индикатор в последний раз был в августе 2014 года (см. красную пунктирную стрелку и соответствующую выноску на графике). Но тогда индикатор не повышался, как сейчас, а снижался.

В то же время в сентябре 2010 года среднегодовой индикатор тоже был на уровне 5,8 пункта, но при этом рос. Напомним, что и рост ВВП в 2010 году составил 4,6%.

Резюме

Индикатор бизнес-климата Банка России демонстрирует многолетние рекорды. Это подтверждает возможность высоких результатов российской экономики в 2023 году и начале 2024 года.

Отметим, что сам Банк России использует сезонное сглаживание и поэтому «не видит» рекордные значения своего индикатора.

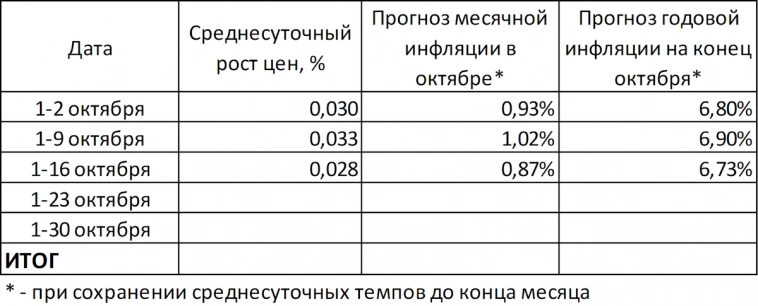

Инфляция в октябре может составить 6,7%

Среднесуточный рост цен с 1 по 16 октября составил 0,028%.

Если такой рост цен сохранится до конца месяца, то по итогам октября инфляция вырастет до 6,7% годовых (6,0% по итогам сентября).

Это ниже, чем мы ожидали неделю назад (6,9%; см. таблицу).

Почему замедляется рост цен

Рост цен в начале квартала случается часто. Обычно это связано с тем, что торговля пересмотр прейскурантов (как правило, в сторону повышения) приурочивает к началу квартала (месяца, года). Затем, с течением времени, импульс росту цен ослабевает. Возможно, именно это происходит и в этот раз.

Замедлению роста цен способствует также и повышение ставки Центробанком.

Узкая денежная база: темпы роста в октябре замедляются

На 13 октября узкая денежная база (УДБ) составила 18,6 трлн рублей.

Это близко к историческому рекорду, установленному четыре недели назад (18,7 трлн).

Темпы роста УДБ опустились ниже 20% впервые с апреля.

Вместе с ростом инфляции (ожидается 6,7% по итогам октября, см. выше) это означает, что темпы роста УДБ в реальном её выражении снижаются ещё быстрее.

Оценка

УДБ на 93% совпадает с денежным агрегатом М0, динамика которого, в свою очередь, очень близка к динамике денежной массы М2.

Резкое замедление реальной УДБ означает, что и реальная денежная масса в октябре тоже замедляет свой рост. Это — негативная новость.

В СЛЕДУЮЩЕМ ОБЗОРЕ

- США: денежная масса за сентябрь;

- Россия: промпроизводство в сентябре;

- Другая информация.

P.S.

Ориентироваться в моих статьях, заметках и видео удобно через НАВИГАТОР

Более полный перечень статей с разбивкой по темам есть ЗДЕСЬ.

___

Раньше всего материалы публикуются в Дзен и Телеграм

Телеграм: https://t.me/m2econ

Дзен: https://zen.yandex.ru/m2econ

Подписывайтесь!

Буду благодарен вам за лайки и комментарии

теги блога Сергей Блинов

- август 2023

- реальная денежная масса

- CNYRUB

- IMOEX

- M2

- PMI

- PMI России

- S&P500

- автоваз

- автомобили

- акции

- Андрей Белоусов

- Аргентина

- банки

- бизнес-климат

- Бразилия

- ВВП

- ВВП Германии

- ВВП Китая

- ВВП России

- ВВП США

- Владимир Путин

- грузовики

- грузовые автомобили

- грузоперевозки

- дайджест

- деловая активность

- денежная база

- денежная база России

- денежная масса

- денежная масса России

- денежная масса США

- денежно-кредитная политика

- денежный светофор

- доллар рубль

- золото

- Индекс МБ

- инфляция

- инфляция в России

- инфляция в США

- итоги года

- итоги месяца

- Казахстан

- календарь инвестора

- камаз

- Китай

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- легковые автомобили

- М2

- М2 РФ

- м2 сша

- макрообзор

- макроэкономика

- макроэкономика России

- мвф

- Минфин

- мировая экономика

- Набиулина

- облигации

- обрабатывающая промышленность

- прибыль предприятий

- прогноз ВВП

- продажи автомобилей

- продажи автомобилей в россии

- продажи грузовиков

- производство электроэнергии

- промышленное производство

- ржд

- Россия

- Росстат

- рынок автомобилей

- рынок грузовиков

- Сергей Блинов

- соллерс

- статистика

- сша

- торговые сигналы

- Турция

- узкая денежная база

- форекс

- ФРС

- фьючерс mix

- ЦБ

- ЦБ РФ

- цены производителей

- экономика

- экономика Аргентины

- экономика Бразилии

- экономика ЕС

- Экономика Китая

- экономика России

- экономика США

- экономика Турции

- Экономика Японии

- экономический дайджест

- экономический обзор

- электроэнергетика

- Эльвира Набиуллина

- Япония