сургутнефтегаз

ДТС №2: Как заработать на дивидендах Сургутнефтегаза (префы и обычка) 16.07.2021

- 16 июля 2021, 09:31

- |

ДТС №2: Как заработать на дивидендах Сургутнефтегаза (префы и обычка) 16.07.2021

Введение

16.07.2021 последний день с дивидендами торгуются акции Сургутнефтегаза (обычка SNGS и префы SNGSP). Уже в понедельник 19.07.2021 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

- комментировать

- Комментарии ( 10 )

ДТС №1: Как заработать на дивидендах Сургутнефтегаза (префы и обычка) 16.07.2021

- 16 июля 2021, 09:28

- |

ДТС №1: Как заработать на дивидендах Сургутнефтегаза (префы и обычка) 16.07.2021

Введение

16.07.2021 последний день с дивидендами торгуются акции Сургутнефтегаза (обычка SNGS и префы SNGSP). Уже в понедельник 19.07.2021 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

Svenska Dagbladet - смертный приговор нефти не за горами

- 16 июля 2021, 08:13

- |

Крупнейшая норвежская независимая консалтинговая компания Rystad Energy www.rystadenergy.com/, которая занимается энергетикой, в апреле предсказала, что спрос на нефть достигнет пика в 2026 году. В ноябре прошлого года компания полагала, что пик придется на 2028 год, а в начале прошлого года — что на 2030. То есть она постоянно сдвигает прогноз по поводу пика спроса на все более ранний срок.

полностью в источнике

inosmi.ru/economic/20210715/250120144.html

Стоит ли сейчас брать Сургутнефтегаз-ап?

- 13 июля 2021, 17:46

- |

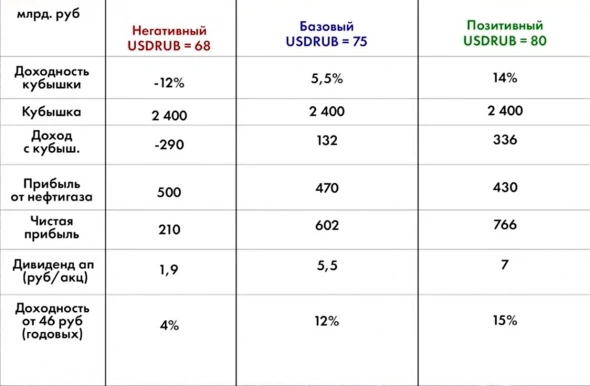

Особый нефтяник на российском рынке – Сургутнефтегаз, который известен своей огромной валютной кубышкой. Привилегированные акции компании используются в качестве валютного хеджа. В случае ослабления рубля, валютные депозиты компании переоцениваются и можно ожидать высокие дивиденды, что в свою очередь должно приводить к росту котировок.

Валютный курс для оценки кубышки фиксируется как правило на конец года. Так, если на конец 2019 года курс доллара был в районе 62 рублей, то уже в конце 2020 в районе 75 рублей, что привело к рекордной прибыли от переоценки, а как следствие высоким дивидендам по итогам 2020. Однако, что же ждать дальше?

Следующая дивидендная выплата будет зависеть от курса доллара на конец года. Для представления масштабов при каком курсе, на какие дивиденды стоит рассчитывать провели для вас приблизительные расчеты:

▫️ При 68 руб. за доллар дивиденд ~1,9 руб. на акцию, что от текущих 3,9% годовых.

▫️ При 75 руб. за доллар дивиденд ~5,5 руб. на акцию, что от текущих 11,5% годовых.

▫️ При 80 руб. за доллар дивиденд ~7руб на акцию, что от текущих 14,5% годовых.

( Читать дальше )

Попадание Сургутнефтегаза в аутсайдеры рейтинга климатического раскрытия MSCI не вызывает удивления - Финам

- 12 июля 2021, 15:31

- |

При этом низкие позиции в рейтингах климатического раскрытия вряд ли окажут влияние на акции российского нефтяника, несмотря на то, что тема ESG становится с каждым годом все более актуальной. На данный момент капитализация «Сургутнефтегаза» более чем в 2 раза меньше объема денежных средств на счетах компании. Пока данный дисбаланс не будет устранен путем использования денежных средств для роста акционерной стоимости, сложно ожидать, что инвесторы будут обращать внимание на относительно незначительные новости, касающиеся климатических метрик.Кауфман Сергей

ФГ «Финам»

Префы Сургутнефтегаза - защитный инструмент на случай ослабления рубля - Фридом Финанс

- 12 июля 2021, 12:34

- |

Кроме того, префы Сургута выступают в качестве защитного инструмента на случай ослабления рубля.Ващенко Георгий

ИК «Фридом Финанс»

СурПреф итог.

- 08 июля 2021, 12:03

- |

Там был график:

Сейчас этот график выглядит так:

( Читать дальше )

Сургутнефтегаз ап. Максимум перед отсечкой.

- 08 июля 2021, 10:10

- |

Первоначально идею описывал в конце февраля.

Вчера цена достигла целевой зоны — медианы восходящих вил, а также отметки 49 рублей за акцию, о которой писал в последнем посте.

➡️ Произошло это, скорее всего, в рамках последнего рывка перед отсечкой.

В пользу этого предположения говорит очередной резкий всплеск объемов и намек на дивергенцию с предыдущим пиком 19 мая, который также прошел на повышенном объеме.

➡️ Несмотря на рекордный дневной объем в этом году, отмеченный 19 мая, коррекция не была столь глубокой, как я предполагал, а прошла в формате узкого вытянутого треугольника с минимальным откатом относительно предшествующего роста. В связи с этим, немного пересмотрел разметку последних месяцев, передвинув вершину волны v, и соответственно, вершины волн (iii) и [iii] на вчерашний пик.

На отметке48,28 сходятся два проекционных уровня по Фибоначчи: волна (iii) ровно в 2 раза больше волны (i), а волна v равна расстоянию пройденному от начала волны i до вершины iii.

( Читать дальше )

Лучший трейд в карьере или пробой исторического максимума по SNGSP

- 07 июля 2021, 15:36

- |

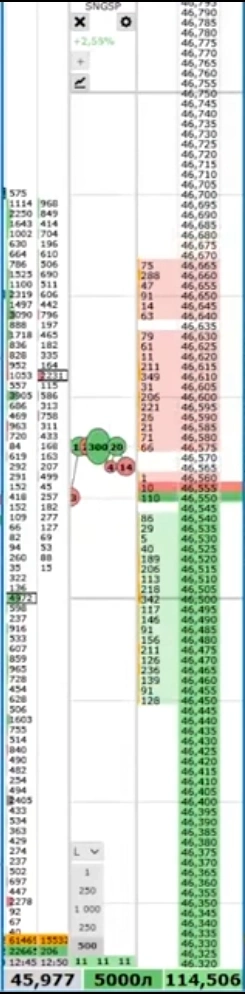

За круглым столом трейдеров, на конференции Smart-lab'а я заикнулся об очень хорошем трейде по SNGSP во время выхода новостей о дивидендах. Тогда я зашел на 5000л, что для меня являлось достаточно большим и эмоционально напрягающим объемом.

Но когда подобные эмоциональные встряски становятся периодическим явлением, переносятся они значительно легче.

Простыми словами, это выход из зоны комфорта.

Кстати, этот трейд я показывал на своем YouTube канале.

Вчера же, 6 июля, я постарался вытолкнуть себя еще дальше из зоны комфорта.

SNGSP долгое время консолидировался под историческим максимумом.

Те, кто имеет торговый опыт на рынке, знают, что пробой исторического максимума может спровоцировать по активу сильный импульс. Да, это случается не всегда, но, так как мы торгуем внутри дня, при пробое каких бы то ни было уровней, всегда рассчитываем на импульсное движение. Вчера была именно такая ситуация, 5 июля бумага вышла из треугольника и на следующей сессии пошла пробивать исторический максимум.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал