роснефть

Аналитики считают телеконференцию нейтральной для акций Роснефти

- 09 августа 2017, 10:14

- |

Ниже мы представляем основные моменты.

Приобретение Essar Oil. Роснефть заявила, что ожидает, что сделка будет закрыта в течение ближайших нескольких дней, поскольку проблема с МВД Индии, которое имело возражения по сделке в июне, уже решена. Менеджмент вновь подчеркнул, что ожидает операционную синергию от своих новых индийских активов, современного НПЗ мощностью 20 млн т и порта Вадинар.

Предоплата PDVSA. Компания заверила, что дальнейшего повышения авансовых платежей венесуэльской PDVSA не планируется, после того как $1,02 млрд было выплачено в апреле 2017 и $1,5 млрд в 2016 в рамках соглашения о покупках нефти стоимостью $5,7 млрд. Роснефть считает, что политическая напряженность в Венесуэле и финансовые трудности PDVSA не повлияют на контракт, и ожидает, что Венесуэла полностью выполнит свои обязательства к концу 2019.

Прогноз по добыче нефти. Роснефть прогнозирует, что добыча нефти в 2018 должна оказаться, как минимум, не ниже, чем в 2017. Тем не менее менеджмент подчеркнул, что многое будет зависеть от соглашения о сокращении добычи нефти между странами ОПЕК и странами, не входящими в ОПЕК, которое будет пересмотрено в марте 2018. Компания готова скорректировать свои планы по добыче для соблюдения условий соглашения, но ожидает, что это не повлияет на ее планы в отношении гринфилдов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости по акциям перед открытием рынка: 09.08.2017

- 09 августа 2017, 09:17

- |

Роснефть повременит с предоплатой.

Компания, выдавшая около $6 млрд аванса компании PDVSA (Венесуэла), решила приостановить предоплату. При этом Роснефть уверяет, что, несмотря на экономический и политический кризис, Венесуэла погашает свои долги перед ней в строгом соответствии с графиком. С 2016 года она вернула $743 млн основного долга и проценты на $489 млн. Полностью закрыть долг PDVSA должна в 2019 году. (Коммерсант) (Ведомости) (РБК)

Восстановление сгоревшего энергоблока обойдется Юнипро в 1,5 раза дороже, чем ожидалось.

Компания попыталась успокоить инвесторов стабильными дивидендами. В июле она выплатила акционерам 7 млрд руб. Еще 5 млрд будет выплачено до конца года. В 2018 г. дивиденды также составят 12 млрд руб. (

( Читать дальше )

Рекомендации по биржевой торговле от Андрея Черных: Лукойл и акции московской биржи (MOEX) выросли соответственно на 1,9% и 3,79%, Сбербанк - в бумаге - вырос на 1,71%

- 09 августа 2017, 08:38

- |

Лукойл и акции московской биржи (MOEX) выросли соответственно на 1,9% и 3,79%, Сбербанк — в бумаге — вырос на 1,71%.

Пояснение: Рекомендации по биржевой торговле от Андрея Черных — это мой ресурс, сервис, который работает с 2009 года, ссылку можно получить по запросу или найдя пару минут на чтение предыдущих постов.

Во вторник, 08 августа, я писал: ВТБ, ГМКНорникель, Лукойл и акции московской биржи (MOEX) — ищем моменты для входа, лонг, покупать.

Лукойл и акции московской биржи (MOEX) выросли соответственно на 1,9% и 3,79%, Сбербанк — в бумаге — вырос на 1,71%, ВТБ и ГМКНорникель — моментов для входа не было.

Рекомендации размещаются около 8 утра по Москве, до открытия торговой сессии, ситуация за это время и тем более внутри торговой сессии может изменяться, именно поэтому торгуем по алгоритму, соблюдаем риск менеджмент. Пользователи рекомендаций получают полный доступ — к алгоритму, риск менеджменту и записям вебинаров обратной связи. Постоянное задание: внести в дневник трейдера таблицу по инструментам, с которыми работаете и фиксировать, сколько и по какому инструменту заработали, по итогам года сложится очень интересная картина. Дневники один раз в месяц присылайте в тех. поддержку.

( Читать дальше )

Роснефть - рассчитывает, что добыча нефти в 2018 году будет не меньше, чем в 2017 году,

- 08 августа 2017, 18:44

- |

Первый вице-президент компании Эрик Лирон:

Она (добыча в 2018 году — ред.) будет не меньше, чем в 2017 году. Очевидно, многое будет зависеть от ОПЕК… Опять же, соглашение (ОПЕК+ о сокращении добычи — ред.) будет вновь обсуждаться в марте, и мы, естественно, будем соблюдать наши планы добычи сообразно с этим

Прайм

АФК Система - новостной поток по иску Роснефти продолжит поддерживать высокую волатильность в бумагах компании

- 08 августа 2017, 11:47

- |

Суд отклонил апелляцию АФК Система. Вчера Восемнадцатый арбитражный апелляционный суд отказал АФК Система в удовлетворении апелляционной жалобы на арест активов холдинга по иску Роснефти. Компания намерена обжаловать решение суда в кассационной инстанции.

Основная часть активов под арестом. По иску Роснефти и Башнефти на 171 млрд руб. к холдингу наложен арест на 31,76% акций МТС, 100% акций медицинской сети Медси и 90,47% акций АО БЭСК. Также постановлением судебного пристава установлены дополнительные меры, ограничивающие право АФК Система и ее дочерней компании Система-Инвест на получение дохода по арестованным ценным бумагам, в том числе на получение дивидендов. Всего Система прямо и косвенно владеет 50,03% акций МТС. Таким образом, арестовано более половины пакета холдинга.

Новости продолжат оказывать давление на акции Системы. Очередное судебное заседание арбитражного суда по существу иска состоится сегодня, и новостной поток по делу продолжит поддерживать высокую волатильность в бумагах Системы. Наша рекомендация по акциям компании в настоящее время отозвана.Уралсиб

АФК Система - решение суда оказало вчера негативное влияние на котировки акций компании. Они упали на 2% при общем росте рынка на 0,9%

- 08 августа 2017, 11:17

- |

Восемнадцатый арбитражный апелляционный суд (Челябинск) отказал Системе в удовлетворении апелляционной жалобы, оспаривающей арест активов АФК по иску Роснефти, которая требует взыскать с АФК 170,6 млрд рублей. Представитель АФК сообщил Интерфаксу, что корпорация обжалует решение апелляционного суда в кассационной инстанции.

Напомним, что 26 июня судебный пристав по решению Башкирского арбитражного суда наложил арест на активы АФК — 31,8% акций МТС, 100% сети клиник Медси, 90,47% Башкирской электросетевой компании. Данное решение суда оказало вчера негативное влияние на котировки акций компании. Они упали на 2% при общем росте рынка на 0,9%. Отметим, что в аресте инвесторы видят риск того, что Система будет ограничена в своих возможностях получать доход от этих активов, а также в случае положительного решения по иску Роснефти потерять контроль над ними.Промсвязьбанк

Скрытый позитив в отчетности Роснефти по МСФО за 1 полугодие 2017 года

- 07 августа 2017, 21:49

- |

=====================

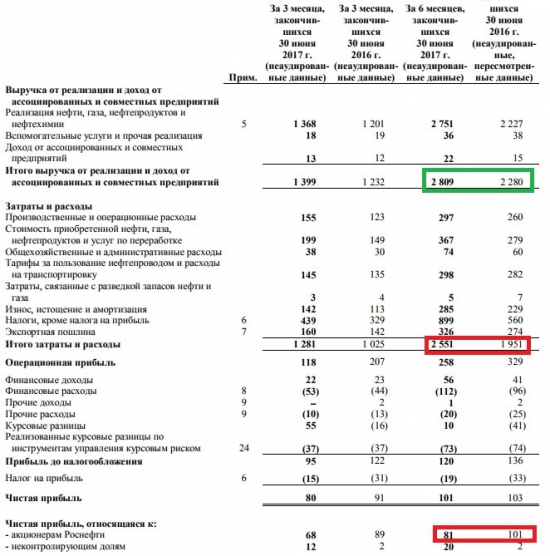

Роснефть достаточно неплохо отчиталась по МСФО за 1 полугодие 2017 года, даже несмотря на снижение чистой прибыли:

Рублевая выручка компании за этот период выросла в годовом выражении почти на четверть до 2,8 трлн рублей, благодаря росту цен на нефть и активным наращиванием добычи на 11,4% (не без участия приватизированной Башнефти). При этом долларовая выручка и вовсе выросла в 1,5 раза.

Напомню, среднесуточная добыча углеводородов выросла с января по июнь текущего года на 10,2% до 5,74 млн баррелей нефтяного эквивалента в сутки, добыча газа — на 2,9% до 34,2 млрд кубометров. Компания сохраняет планы по росту производства газа до 100 млрд кубометров в год.

Правда, затраты компании показали опережающий рост более чем на 30% до 2,6 трлн рублей: рост цен на продаваемые на экспорт энергоносители компенсировался укреплением курса рубля. В результате операционная прибыль заметно сократилась с 329 до 258 млрд рублей.

( Читать дальше )

Роснефть - возможная доходность промежуточного дивиденда 2%

- 07 августа 2017, 16:58

- |

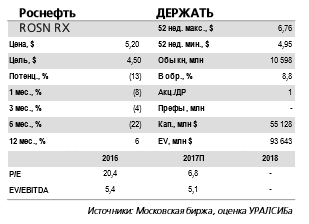

EBITDA в долларах сократилась на 6% год к году и на 5% квартал к кварталу. В пятницу Роснефть представила отчетность за 2 кв. 2017 г. по МСФО. Выручка увеличилась на 13,6% год к году и снизилась на 0,8% квартал к кварталу до 1 399 млрд руб. (24,5 млрд долл.), на 3,7% выше среднего прогноза. Показатель EBITDA (рассчитанный нами как OIBDA, то есть сумма операционной прибыли и амортизации) снизился на 18,8% год к году и на 8,1% квартал к кварталу до 260 млрд руб. (4,55 млрд долл.). В долларовом выражении EBITDA сократилась на 6% год к году и на 5% квартал к кварталу. Рентабельность по EBITDA снизилась соответственно на 7,4 п.п. и на 1,5 п.п. до 18,6%. Чистая прибыль упала на 24% относительно уровня годичной давности и выросла на 68% за квартал до 68 млрд руб. (1,19 млрд долл.), на 9,7% больше рыночного прогноза.

дивиденда 2%" title="Роснефть - возможная доходность промежуточного дивиденда 2%" />

дивиденда 2%" title="Роснефть - возможная доходность промежуточного дивиденда 2%" />ОДП уменьшился из-за роста оборотного капитала. Основной причиной сокращения EBITDA квартал к кварталу стало понижение цены нетбэк Urals на 8% в долларах до 37 долл./барр. и на 11% в рублях до 2 109 руб./барр. во 2 кв. 2017 г. С поправкой на изменение оборотного капитала и предоплаты операционный денежный поток уменьшился на 6% год к году и увеличился на 8% квартал к кварталу до 247 млрд руб. (4,32 млрд долл.). Однако из-за роста оборотного капитала ОДП снизился на 72% год к году и на 75% квартал к кварталу до 41 млрд руб. (0,72 млрд долл.). Поскольку капитальные затраты увеличились на 48% год к году и на 12% квартал к кварталу до 215 млрд долл. (3,76 млрд долл.), СДП был отрицательным на уровне 174 млрд руб. (3,04 млрд долл.)

( Читать дальше )

Brent и Роснефть. Взгляд на рынок. Trade Market

- 07 августа 2017, 16:35

- |

Brent

Нефть, сжимающаяся в пружину на среднесрочных максимумах – как правило, позитивный сигнал, и если удастся эту пружину в ближайшее время реализовать, то мы увидим хорошее импульсное движение с перспективной в районе 55 (ранее я уже говорил, что если играем на рост нефти, то стоит запастись карвалолом). Небольшая загвоздка лишь в том, что подобные «пружины» весьма нестабильны, и в некоторых случаях могут реализовываться и вниз или же вообще не реализовываться, в результате чего нефть надолго застревает в боковике. Так что я бы не стал покупать раньше времени.

Роснефть

Акции Роснефти в последние полгода выглядят весьма бесперспективно, как в инвестиционном, так и в спекулятивном плане. Не смотря на то, что диапазон колебаний за этот период примерно сопоставим с индексом ММВБ, движение в бумаге идет нейтральное и «скучное», и вся волатильность, по сути, обеспечена двумя рывками вверх после обновления минимумов.

Сейчас Роснефть выглядит скорее грустно, уже неделю сверху тестируется пробитый уровень 314-315, и чем дольше тестируется уровень, тем меньше шансов от него оттолкнуться. В то же время, не смотря на общую сползающую вниз картину, снижение, занимающее большую часть времени, идёт очень медленно, тогда как выкупы с минимумов очень энергичные и быстрые. В этом свете возможной стратегией работы с Роснефтью видится ожидание волны роста с готовностью присоединяться к покупкам. Это либо обновление локального минимума с последующим резким разворотом, либо обновление локального максимума. Соответственно, ключевые уровни – это локальные экстремумы, при обновлении которых особенно следим за динамикой и покупаем при формировании волны роста.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал