риск

Открытый урок от Евгения Домрачева. Основа создания торговой системы в трейдинге

- 21 августа 2023, 16:09

- |

Зачем трейдеру нужна торговая система?

Без нее прибыльная торговля невозможна в принципе. Потому что, если у трейдера нет собственной торговой системы, его торговля напоминает хаотичное совершение сделок, основанное скорее на удаче, а не на понимании рынка и крепкой базе знаний.

Иными словами, торговая система — главный инструмент, который делает торговлю трейдера прибыльной.

Но как разработать торговую систему? С чего начать?

Для того, чтобы помочь вам в этом разобраться, Евгений Домрачев проведет открытый урок со своего курса “Профессиональный трейдинг”.

22 августа в 19:00 на YouTube-канале Live Investing Group - смотрите урок “Основы создания торговой системы” в прямом эфире

Урок будет состоять из трех важных частей:

Часть 1. Основания для сделки.

— Вход в сделку, графические точки входа

— Выход из сделки

— Управление позицией (выход, трейл-стоп)

Часть 2. Финансовое управление капиталом

— На чем вы зарабатываете, а на чем теряете

— Соотношение риск/прибыль

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Не всякий риск вознаграждается

- 18 августа 2023, 14:11

- |

Инфоциганщина особенно любит это утверждение. Ведь под таким лозунгом можно зазывать в самый шлак. Нет прибыли, куча долгов, нелеквид. Ничего страшного! «Покупай, когда страшно или ты что собрался реинвестировать дивиденды и купоны от регулярных покупок 20 лет? Ха-ха-ха! Мы тут иксы сделаем за 2 недели».

Кто-то определённо заработает на этом «иксы», догадаетесь кто? И какая разница в распределении риска/доходности у разных участников?

А что ты скажешь про современную теорию портфеля?Тезис о том, что риск и доходность взаимосвязаны — это основа современной теории портфеля Modern Portfolio Theory (MPT). НО часто вижу, неосознанную подмену понятий когда ставя знак равенства между двумя выражениями: «Чем выше доходность, тем выше риск» и «Чем выше риск, тем выше доходность» берутся на себя излишние риски, что часто приводит к печальным последствиям.

( Читать дальше )

Рынок перегрет

- 21 июля 2023, 15:52

- |

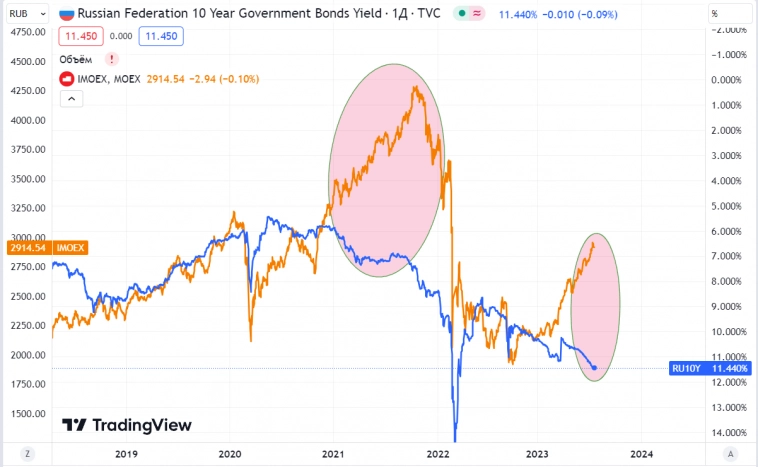

Если смотреть на рынок через премию за риск, то мы видим крайне перекупленный рынок доходности 10 летних ОФЗ

В последний раз такое было в конце 21 года

Ничем хорошим не закончилось

Подписывайся на нас:

ВИЭ могут уничтожить мировую энергетику и только газ нас спасёт.

- 15 июля 2023, 19:43

- |

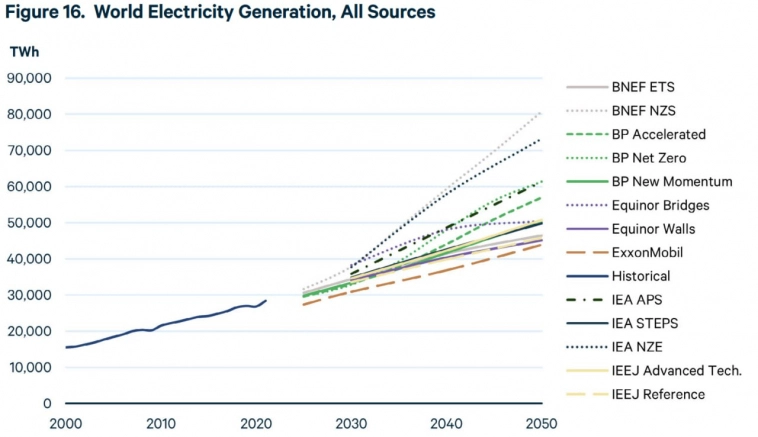

Развитие человечества непосредственно связано с потреблением энергии в любом формате, а качественные скачки уровня жизни/экономики связаны со скачками в потреблении энергии. Для будущего увеличения потребления энергии много предпосылок: рост населения, рост экономики мира, метавселенные, облака, электромобили и прочее. Мировые агентства прогнозируют к 2050 г. рост потребления электричества в пределах 50-150%.

( Читать дальше )

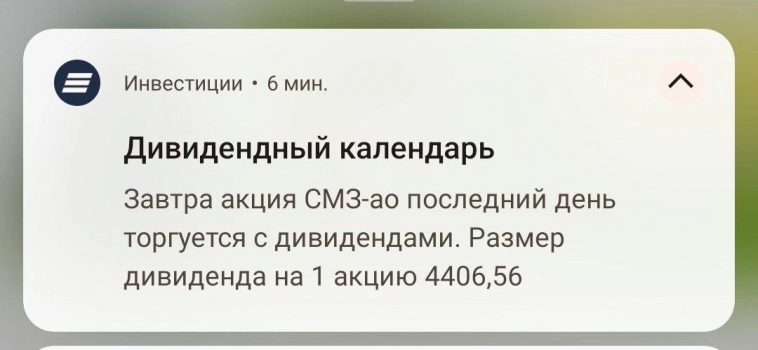

Акции с 62% дивидендной доходностью от аналитиков ВТБ Инвестиций отсекаются завтра

- 11 июля 2023, 14:30

- |

И смех и грех, товарищи. Для тех кто не в курсе почему это сюр — вот ссылка на историю.

⛽️ Газпром: продать нельзя докупить

- 17 июня 2023, 20:10

- |

Газпром разочаровал рынок, аналитики плачут, девочки смеются. Я же решил пересмотреть идею и, обдумав все варианты, решил сохранить позицию. И вот почему:

🧮 Всё что надо знать про финансы Газика: там тяжко. Запомнили? Закрепили? Поехали дальше. Для инвесторов проблема заключается в наличии одновременно и НДПИ, и инвестиционной программы (ИП). НДПИ изымает ежегодно 25 рублей прибыли на акцию, а ИП сильно сокращает денежный поток, которого в текущих условиях не хватит для и выплаты налогов, и выполнения программы, и нормальных дивидендов. И так будет минимум до 2026 г.

Бизнес

Базово «товар» Газпрома – это бомба. Газ в следующие 10-20 лет будет самым востребованным топливом мира, но в ближайшее время у Газпрома будут падать объёмы продаж заграницу и с этим ничего нельзя поделать. Сила Сибири-2 не имеет даже утверждённого проекта, а если он появится, то реализация закончится не раньше 2030-33 гг. В принципе отдача от всей текущей ИП и многих проектов, таких как Амурский ГПЗ, СПГ-проекты и всякие иранские танцы с бубнами, будет заметна не раньше ~2030 г.

( Читать дальше )

Мне не нравится мой инвестиционный портфель.

- 10 июня 2023, 18:26

- |

Недавно обнаружил себя в состоянии, когда я не уверен в своём портфеле. Почти 40% моего портфеля вызывало у меня сомнения. Оставлять так нельзя, пришлось разбираться.

🌧 Инвестирование, а особенно «сток-пикинг» — это труд, который связан с уверенностью в своих действиях. Ты, выбирая акцию, должен встать и гордо сказать «Они неправы» или «Рынок неправ», т.к. он по какой-то причине неверно оценивает компанию относительно её текущего состояния, будущих перспектив, аналогов или альтернативных вариантов. Если в жизни ты можешь быть мямлей, то на рынке нельзя — иначе тебя сотрут в пыль, в первую очередь ты сам. И тут неважно сделал ты верный выбор или нет, т.к. в этом есть элемент случайночти. Хуже то, что неуверенность в своей позиции порождает лишние, паразитные движения, сделки, единственный смысл которых — это кормёжка брокера.

🤫 Вот вы знали, что у аналитических отделов брокеров есть задача выдавать по 1 инвестиционной идее в неделю?

( Читать дальше )

🎙️ Татьяна Бородкина на PHD12: для нас как для бизнеса, киберустойчивость и кибербезопасность напрямую влияют на непрерывность бизнеса

- 29 мая 2023, 10:21

- |

«Для нас как для бизнеса, киберустойчивость и кибербезопасность напрямую влияют на непрерывность бизнеса. Здесь важны вопросы резервного копирования, восстановления данных, выстроенные бизнес-процессы. Мы уделяем огромное внимание описанию наших цифровых процессов и карты рисков по ним».

Продолжаемся делиться важными моментами сессии «Как построить киберустойчивую организацию: взгляд топ-менеджмента» с участием исполнительного директора финтех-сервиса CarMoney Татьяны Бородкиной на ежегодном форуме по информационной безопасности Positive Hack Days.

Кратко обозначим, как влияет цифровизация компании на киберустойчивость и кибербезопасность бизнеса из опыта финтех-сервиса CarMoney:

✅ По каждому бизнес-процессу, связанному с коммуникацией с клиентом, составлен список рисков.

✅ По каждому риску оцифрована его вероятность и величина влияния на бизнес-процесс.

✅ Оценка времени, сил и ресурсов для предотвращения каждого из возможных рисков.

✅ Оценка фактора экономической целесообразности: можно ли закрыть риск на базовом уровне без его влияния на бизнес в целом.

( Читать дальше )

Почему все крупные и умные деньги прямо сейчас не идут и пока не планируют идти в акции.

- 12 мая 2023, 14:52

- |

1) Вы знаете, чем закончится «быстрая и победоносная» СВО? Правда знаете? Уверены? А поставить на свою уверенность хотя бы эквивалент 25.000$ Вы готовы и можете? Нет 25.000$ — прямо завтра готовы пойти и взять их под 15% годовых, скажем, в банке для покупки российских акций, например? Вы же уверены в окончании СВО, скажем, летом этого года и процветании российской экономики сразу после этого?

2) Действующая власть показала, как она умеет управлять экономикой за последние 24 года. Причём, это у неё получилось вне зависимости от конъюнктуры и состоянии экономик стран-партнёров. У РФ было огромное количество возможностей, но ни одна из них не была использована должным образом почти ни разу. Вы действительно считаете, что даже после окончания СВО и снятия хотя бы половины санкций (в отношении частных лиц не в счёт) действующая власть сможет начать более успешно управлять экономикой?

3) Технологическая отсталость и прекращение поставок оборудования, которое некому стало разрабатывать по причине отъезда спецов и растраты денег, на которые можно было бы в теории лет за 10 догнать Европу, а лет за 20 — может быть и США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал