рецессия

Резкое снижения цен на облигации некоторых крупнейших высокодоходных компаний Европы

- 27 марта 2024, 13:21

- |

Сначала появился Интрум . Затем Altice France . Наконец, Арда . За последние две недели три крупнейших высокодоходных европейских компании с совокупным долгом более 40 миллиардов евро столкнулись с тем, что большая часть их облигаций и кредитов упала глубоко в проблемную зону.

Несмотря на то, что они работают в разных секторах, у всех этих фирм есть одна общая черта: за последнее десятилетие они взяли миллиарды евро дешевых облигаций и кредитов от кредитных инвесторов для финансирования приобретений и выплаты дивидендов. Теперь, несмотря на глобальную тенденцию смягчения условий кредитования, цены на их долги падают, что является напоминанием глобальным инвесторам о том, что не существует простого способа перераспределить долговую нагрузку, накопленную за годы почти нулевых процентных ставок.

Шведская компания Intrum , занимающаяся сбором долгов, пошла первой: 14 марта она сообщила инвесторам, что наняла консультантов Хулихана Локи и Милбанка для оценки вариантов структуры своего капитала, что привело ее облигации в штопор .

( Читать дальше )

- комментировать

- 234

- Комментарии ( 0 )

Мировой рынок облигаций, новые размещения, доходности растут

- 20 марта 2024, 14:40

- |

Некоторые новые выпуски облигаций

EHi Car Services привлекла $325млн с помощью облигаций 3.5NC1.5 с доходностью 13,471%. Облигации не имеют рейтинга, вырученные средства используются для финансирования предложения об обмене в отношении существующих облигаций с 7,750% годовых на 2024 год, для рефинансирования оставшихся облигаций на 2024 год и оптимизации структуры долга. Доходность новых облигаций на 110,1 б.п. выше, чем у существующих 7%-ных облигаций с погашением в сентябре 2026 года (с возможностью погашения в сентябре 2024 года), и в настоящее время доходность к погашению составляет 12,37%.

Компания eHi Car Services Ltd предоставляет услуги по прокату автомобилей. Китай.

Fairfax Financial Holdings разместила облигации на сумму $1000 млн с 6,35% годовых с погашением в 2054 году. Fairfax Financial Holdings — канадская холдинговая компания, контролирующая ряд страховых компаний в различных регионах мира. Более половины выручки приносит деятельность в США.

Macquarie Airfinance Group разместила облигации на сумму $500 млн с 6,4% годовых с погашением в 2029 году и облигации на сумму $500 млн с 6,5% годовых с погашением в 2031 году.

( Читать дальше )

Европа на грани рецессии

- 10 марта 2024, 12:49

- |

Рост ВВП в еврозоне за 4 квартал 2023 года составил 0% кв/кв и 0.1% г/г. ВВП Евросоюза составил 0% кв/кв и +0.2% г/г, согласно окончательной оценке Eurostat.

В целом за 2023 год ВВП увеличился на 0.4% как в еврозоне, так и в ЕС, после роста на 3.4% в обеих зонах в 2022 году.

Динамика в компонентах ВВП за 4кв следующая:

• Расходы домохозяйств на конечное потребление выросли на 0.1% в еврозоне и на 0.2% в ЕС (после +0.3% как в еврозоне, так и в ЕС в предыдущем квартале).

• Государственные расходы на конечное потребление выросли на 0.6% в еврозоне и на 0.3% в ЕС (после +0.6% в обеих зонах в предыдущем квартале)

• Валовое накопление основного капитала увеличилось на 1% в еврозоне и на 0.8% в ЕС (после 0% и +0.1% соответственно)

• Экспорт в еврозоне продемонстрировал нулевую динамику и увеличился на 0.8% в ЕС (после -1.2% в еврозоне и -1.1% в ЕС).

• Импорт увеличился на 0.6% в еврозоне и на 1.2% в ЕС (после -1.4% и -1.6% соответственно).

Самый высокий прирост ВВП в квартальном выражении среди государств членов зафиксирован в Дании (+2%), Хорватии (+1.3%) и Словении (+1.1%). Хуже всего дела в Ирландии (-3.4%), Эстонии (-0.7%) и Финляндии (-0.7%).

( Читать дальше )

Индекс деловой активности в производственном секторе

- 03 марта 2024, 22:04

- |

#PMI Индекс деловой активности в производственном секторе показал ухудшение показателей.

США=47.8 ↓, Япония=47.2, ↓ Германия=42.5 ↓, Китай =49.1 ↓.- все ниже 50.

Германия — резкое снижение. PMI опустился c 45.5 (январь) до 42,5 (февраль) пунктов.

Китай. Акции: продавать нельзя покупать.

- 21 февраля 2024, 12:08

- |

Блумберг.

Две основные фондовые биржи Китая заморозили счета Lingjun (крупного количественного хедж-фонда) на три дня после того, как финансовый управляющий за минуту в понедельник сбросил акции на 2,57 миллиарда юаней (360 миллионов долларов США).

Ningbo Lingjun Investment Management Partnership выполняла заказы на продажу, начиная с 9:30 утра, поскольку акции падали, «нарушая нормальный торговый порядок», говорится в заявлении Шэньчжэньской биржи во вторник. Шанхайская биржа наложила аналогичное замораживание на Lingjun, которой будет запрещено торговать акциями до 22 февраля.

Запрет на торговлю является последним шагом китайских регуляторов, призванным обратить вспять спад акций, который продолжается уже четвертый год.

( Читать дальше )

Статистика, графики, новости - 16.02.2024 - ядерный космодрон! Как же мощны наши лапища!

- 16 февраля 2024, 05:43

- |

— Инфляционные ожидания населения падают

— Невидимая рука рынка и лухури машинки

— Западные элиты про украинцев

— Инфляция в Аргентине — моё почтение

Доброе утро, всем привет! С пятничкой, дорогие товарищи.

Вчера мы писали про инфляцию в родной стране.

А сегодня добавим про инфляционные ожидания

( Читать дальше )

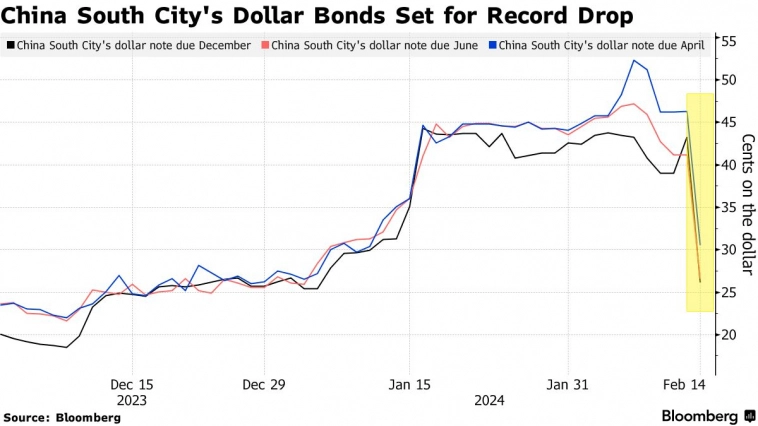

Китай, девелопер China South City, дефолт по долларовым облигациям

- 15 февраля 2024, 12:17

- |

Акции China South City Holdings Ltd. упали рекордными темпами после того, как строительная компания впервые объявила дефолт по долларовым облигациям, что отражает новые опасения по поводу масштабов государственной поддержки испытывающего трудности сектора.

Согласно ценам, составленным Bloomberg, долларовые облигации шэньчжэньской компании со сроком погашения в декабре упали на 17 центов до 25 центов за доллар, что стало самым большим однодневным падением за всю историю. Четыре других выпуска долларовых облигаций, три из которых подлежат погашению в этом году, подешевели более чем на 10 центов.

В условиях, когда сектор недвижимости находится в упадке, а продажи жилья падают, сброс инвесторами его облигаций подчеркивает их ослабляющуюся уверенность в том, что поддержка правительства Китая будет адекватной. Случай China South City особенно примечателен, поскольку компания, частично принадлежащая государственной фирме, выпустила облигации с определенными «охранными» условиями, которые обязуются поддерживать ее платежеспособность.

( Читать дальше )

Экономика Великобритании скатилась в техническую рецессию в конце 2023 года — CNBC

- 15 февраля 2024, 11:17

- |

Экономика Великобритании скатилась в техническую рецессию в последнем квартале прошлого года, показали первоначальные данные в четверг.

Управление национальной статистики сообщило, что валовой внутренний продукт Великобритании сократился на 0,3% за последние три месяца года, зафиксировав второе квартальное снижение подряд.

Хотя нет официального определения рецессии, отрицательный рост два квартала подряд широко считается технической рецессией.

Экономисты, опрошенные агентством Reuters, составили консенсус-прогноз в размере -0,1% на период с октября по декабрь.

Все три основных сектора экономики сократились в четвертом квартале, при этом ONS отметило снижение на 0,2% в сфере услуг, на 1% в производстве и на 1,3% в строительстве.

За весь 2023 год ВВП Великобритании, по оценкам, увеличился всего на 0,1% по сравнению с 2022 годом. За декабрь производство сократилось на 0,1%.

Министр финансов Великобритании Джереми Хант заявил, что высокая инфляция остается “единственным самым большим препятствием для роста”, поскольку она вынуждает Банк Англии сохранять стабильные процентные ставки и препятствует экономическому росту.

( Читать дальше )

Экономика Японии по результатам четвертого квартала 2023 года впала в рецессию впервые за 5 лет - ПРАЙМ

- 15 февраля 2024, 08:50

- |

Экономика Японии по результатам четвертого квартала 2023 года впала в рецессию впервые за 5 лет, рассказали в японской статслужбе.

Согласно данным ведомства, спад реального ВВП, очищенного от сезонности, в октябре-декабре составил 0,1% в квартальном выражении, а в июле-сентябре — 0,8%. Так, государство вступило в рецессию — первую с третьего-четвертого кварталов 2018 года. Также периоды рецессии в японской экономике фиксировались в 2001, 2008-2009 и 2012 годах.

Технической рецессией называют спад ВВП два квартала подряд. Часто это происходит из-за сокращения потребления населения и государства и, как следствие, снижения продаж и спроса на рабочую силу в связанных отраслях.

Также Япония по итогам 2023 года уступила Германии место третьей по величине экономики в мире: ее номинальный ВВП в пересчете на доллары составил 4,21 триллиона, а у Германии — 4,46 триллиона.

( Читать дальше )

Германия может лишиться статуса «промышленной сверхдержавы» - Bloomberg

- 11 февраля 2024, 17:53

- |

В материале говорится, что считающаяся крупнейшей в еврозоне экономика ФРГ снижается с 2017 года, а в последнее время этот спад ускоряется из-за потери конкурентоспособности. Вскоре, пишет Bloomberg, Германия может лишиться статуса «промышленной сверхдержавы».

Индекс промышленного производства Германии:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал