инвестиции

Pintec | Грядущее IPO

- 23 октября 2018, 20:07

- |

Pintec — технологическая платформа, предоставляющая финансовые и оптимизационные решения для финансовых институтов, страховых компаний, а также же для малого и среднего бизнеса.

Pintec была основана в 2015 году и на данный момент имеет в своём штате 500 сотрудников.

За последние 12 месяцев Pintec заработала $ 0,46 млн.

НАЧАЛО ТОРГОВ 25 октября

БИРЖА NYSE

ТИККЕР PT

ОБЪЕМ РАЗМЕЩЕНИЯ $41.0 mil

АНДЕРРАЙТЕРЫ Goldman Sachs (Asia)/ Deutsche Bank Securities/ Citigroup

ОЖИДАЕМАЯ ДОХОДНОСТЬ 15%+

или по телефонам: +7(915) 234 5448, — Head of Sales Артём Яшин

+1 (929) 999-4408 — офис

Больше информации на нашем телеграмм канале https://t.me/oncapitalus

- комментировать

- Комментарии ( 0 )

YETI | IPO

- 23 октября 2018, 19:49

- |

YETI — производитель фирменных портативных кулеров и переносных охладителей и смежных с ними продуктов.

Выручка за последние пять лет выросла на 63% и к концу 2017.

Yeti Holdings, Inc. была основана в 2006 году и имеет в штате 600 сотрудников. За последние 12 месяцев компания заработала $ 30,8 млн.

( Читать дальше )

StoneCo | Грядущее IPO

- 23 октября 2018, 18:57

- |

StoneCo — поставщик финансовых технологических решений, позволяющие коммерсантам и интегрированным партнерам беспрепятственно вести электронную торговлю через внутренние, онлайн и мобильные каналы.

НАЧАЛО ТОРГОВ 25 октября

БИРЖА NASDAQ

ТИККЕР STNE

ОБЪЕМ РАЗМЕЩЕНИЯ $1050.0 mil.

АНДЕРРАЙТЕРЫ Goldman Sachs / J. P. Morgan / Citigroup

ОЖИДАЕМАЯ ДОХОДНОСТЬ 15%+

Для участия в IPO вы можете связаться по контактам info@oncapital.us или на сайте oncapital.us

Больше информации на нашем телеграмм канале https://t.me/oncapitalus

Инвест-идея: Магнит - покупка!

- 23 октября 2018, 15:07

- |

Все мы знаем, что в ритейле все любят выручку, а самое главное темпы роста этой выручки.

Питер Линч писал, что акции компании можно покупать, если темпы роста компании больше, чем ее P/E

по отчету за 3-й квартал 2018 у Магнита выручка выросла на 8.4 %, а ее около 10. Значит пока вроде как дороговато...

Но! Попробуем прикинуть как измениться выручка Магнита через год.

Итак:

1. НДС с нового года вырастет на 2% до 20% это даст +2% выручки

2. Пенсии с НГ повысят на 1000р. У нас 46 млн пенсионеров, если 1000р они потратят на еду, а доля Магнита в ритейле составляет 10%, то это даст 55 млрд руб в год или 4.5 % к выручке!

3. Продуктовая инфляция даст еще 3-5%

4. Новые магазины около 2-3 %

5. Консолидация дистрибьютора СИА даст + 5% к выручке по оценке менеджмента

Итого через год выручка может вырасти на 12-15 % в худшем случае и на 15-25% в лучшем!

И по Питеру Линчу фундаментально будет уже не так дорого.

Так что сейчас считаем, что можно покупать Магнит по 3333.

Рассчитываем получить дивиденды в 200-300р за 2018 год, так что сильно падать уже некуда.

Посмотрим через год. Ссылка

Проект "30 вопросов Смарт-Лабу" №27: Изучаете ли Вы досконально промежуточные/квартальные отчеты компаний?

- 23 октября 2018, 13:42

- |

Суть проекта в этом посте

Предыдущие вопросы тут

Вопрос №27: Изучаете ли Вы досконально промежуточные/квартальные отчеты компаний?

Готовы ли Вы нести такой риск?

- 23 октября 2018, 12:16

- |

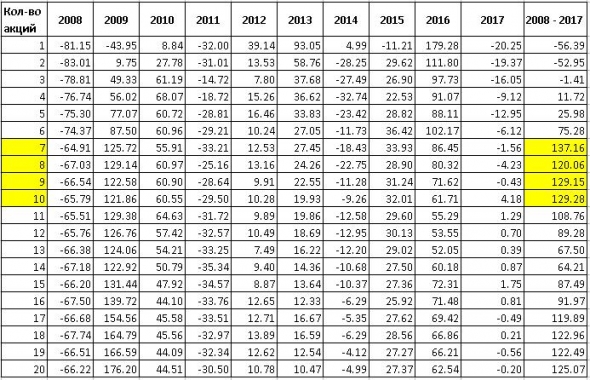

Откинем ошибочную базу рассуждений и посмотрим на сами результаты. Индекс ММВБ за указанный промежуток вырос в номинале всего на 23%. Указанные портфели в разы больше. Классно же!

НО! Даже если откинуть ошибочную статистику, посмотрите на 2014 год. Индекс ММВБ упал за год всего на 8%. А портфели, состоящие из 2-15 акций теряли, порой, в 2-3 раза больше. А если бы индекс упал не на 8%, а на 15%?

Риск всегда обоюден. Кажется, в лучшие годы вы на нем выезжаете, но в худшие годы вас непременно качнет обратно с не меньшей силой. И если риск индекса хоть как-то можно спрогнозировать, то риск одиночных акций — нет и никогда.

З. Ы. Обратите внимание на разброс конечных результатов портфелей из 2-15 акций. От -52% до 137%. То есть, прогнозу не только риск, но и прибыль как элемент риска не поддается.

"Заметки в инвестировании"

- 22 октября 2018, 17:06

- |

Сейчас читаю книгу «Заметки в инвестировании», автором которой является УК «Арсагера» — книгу можно бесплатно скачать на их сайте - http://arsagera.ru/library/download/391643/

Книга отлично подойдет как для начинающих инвесторов, так и для тех, кто вообще еще не знаком с фондовым рынком. По крайней мере в начале — все темы и понятия изложены очень просто, так что, мне например, приходилось пролистывать целые разделы.

Тем не менее, пока читал — выделил для себя несколько главных мыслей, которыми хотел поделиться.

- Акции — это не про спекуляции. Суть этого инструмента в том, что вы покупаете долю в реальном бизнесе. После того, как вы купили акции какой-либо компании — теперь сотрудники этой компании частично работают на вас. Они приходят на работу, трудятся и создают добавленную стоимость — часть которой вы получаете в виде прибыли. Можно сказать, ну и что тут нового? Все и так об этом говорят. Да, согласен, но здесь важно именно осознание этого момента.

- Между производительными (акции, облигации) и непроизводительными активами (золото, валюта) нужно выбирать производительные — по той же причине, что они дают добавленную стоимость

( Читать дальше )

Fed has gone crazy! (или что, черт возьми, происходит)

- 22 октября 2018, 16:34

- |

«I think the Fed is making a mistake. They are so tight. I think the Fed has gone crazy. Actually, it's a correction that we've been waiting for for a long time, but I really disagree with what the Fed is doing.» D. Trump

(Обещаю, в этой статье не будет ни слова о Феде)

Пару недель назад рынки по всему земному шару окунулись в сильную коррекцию. Большие потери понесли все фондовые индексы, однако в эпицентре внимания на этот раз были именно индексы США. Опять, как и в феврале, рынки пережили ситуацию flash crash. Рост доходностей UST к новым максимумам из-за политики ФРС важный элемент случившегося, но не единственный.

1. Фондовый рынок.

Причины падения фондовых индексов в США (вроде бы без новостей) банальны и понятны. График ниже показывает отношение компаний малой капитализации к компаниям большой капитализации. Компании малой капитализации традиционно более чувствительны к внутриэкономическому росту в США (в отличие от S&P 500, где важны и глобальные макро факторы и объемы байбэков). График четко показывает, что индекс Russell 2000 упал на большую величину, чем упал индекс «голубых фишек», и отношение вернулось к уровням 2-х летней давности (т.е. до выборов Трампа). А это значит, что падение индексов в октябре — это ничто иное как «репрайсинг» будущего роста ВВП США в сторону понижения.

( Читать дальше )

АЛРОСА, что делает у меня в портфеле? SWOT-анализ компании АЛРОСА.

- 22 октября 2018, 16:02

- |

Знаю, что многие не любят смотреть видео, поэтому размещаю его в конце. Буду благодарен за лайк под видео. Это лучшая мотивация для меня.

АЛРОСА — лидер алмазодобывающей отрасли в мире, монополист на рынке России. Долго не буду углубляйся в историю.

Выручка компании за 2017 год составила 275,4 млрд рублей. Чистая прибыль 78,6 млрд рублей, что меньше на 41% по сравнению с 2016 годом, но более чем в 2 раза превышает показатели 2015 года. Такая разница, как в выручке, так и в прибыли произошла за счет большой базы 2016 года. Она же и оказала влияние на разницу в проценте дохода. Чистый долг компании на август 2018 года снизился до 6 млрд рублей за счет свободного денежного потока. АЛРОСА является одной из немногих компаний на нашем рынке имеющих

( Читать дальше )

Доходность рынков США 1945-1980 гг.

- 22 октября 2018, 14:09

- |

В теме про риски, глубинный и поверхностный, у меня возник вопрос: "Как себя вели инструменты в этот сложный период повышения ставок?"

И вообще, если облигации не давали реальную доходность, какие инструменты могли это исправить?

Я поленился перевести в реальные доходности. За инфляционную границу можно принять доходность T-bills.

В качестве альтернативы решил добавить Постоянный портфель Гарри Брауна.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал