ес

Байден практически как Трамп

- 26 января 2021, 15:55

- |

🗣Домбровскис из ЕС: ЕС все еще оценивает приказ Байдена «покупать американские», но работает над открытыми рынками закупок

Смысл «покупать американские» в том, что Байден закрывает лазейки, теперь правительство будет закупать только внутренние товары, примерно на $600 миллиардов.

Это то, о чём я вчера и говорил ТУТ. Есть ощущение, что Байден под маской доброты и сотрудничества продолжает вести политику протекционизма (как и Трамп «Америка превыше всего», «покупать американские» может нарушать правила ВТО о субсидирование), к тому же Байден не собирается пока снимать пошлины с Китая и собирается использовать многосторонний поход.

Вопрос в том, мудр ли Байден на столько, чтобы балансировать между внутреннем субсидированием и прекрасными отношениями с союзниками? Так как если Байден оступится, то нас ждёт санкционная перестрелка.

P.S. поставь лайк автору. Мне нужен твой лайк.

- комментировать

- Комментарии ( 4 )

Северсталь должна будет доказать, что не демпингует на рынке ЕС - Риком-Траст

- 18 января 2021, 16:42

- |

Инициатором расследования, которое касается периода с 1 января 2020 года по 31 декабря 2020 года, выступает Европейской ассоциации сталелитейной промышленности, которая подозревает Северсталь в изменении рыночных условий, при которых были введены антидемпинговые пошлины на сталь, поставляемую компанией. Речь идет о решении «Северстали» изменить модель своего бизнеса и увеличить объемы экспорта в страны Евросоюза. Ассоциация также предоставила информацию, свидетельствующую о более высоких ценах на сталь на домашнем рынке копании по сравнению с экспортными ценами, и обратила внимание на демпинговую маржу, существенно превышающую 5,3%.

Согласно данным «Северстали», в III квартале прошлого года 24% выручки компании пришлось на продажи в европейском регионе, за 9 месяцев — 26%. В III квартале 2019 года этот показатель составлял 22%, а на Европу приходилось 6% от общего объема продаж, на внутренний рынок — 75%.

( Читать дальше )

США, Китай, ЕС

- 01 января 2021, 20:59

- |

30.12.2020

Евросоюз и Китай завершили переговоры по всеобъемлющему соглашению об инвестиционном сотрудничестве. Об этом заявила в среду председатель Еврокомиссии (ЕК) Урсула фон дер Ляйен по итогам видеоконференции ЕС - Китай

В рамках сделки с ЕС Китай пойдет на дополнительные уступки: компании из ЕС могут получить преимущества в сферах телекоммуникаций, финансов, а также на рынках электромобилей в Китае

Это важное событие означает и близкий конец торговой войны США и Китая.

Джозеф Байден ранее говорил что, применение санкций и пошлин в отношении КНР не является обязательным условием для внешней политики и экономики Америки. Введенные США пошлины на китайские товары и их снятие — обусловлено выполнением структурных реформ, направленных на открытие внутреннего рынка Китая для иностранных компаний, прекращение манипуляций с обменным курсом, субсидирования госпредприятий.

( Читать дальше )

Баланс ЕЦБ впервые превысил 7 трлн евро. QE печатный станок?

- 23 декабря 2020, 15:23

- |

QE – это гениальная программа активно используемая Беном Бернанке на основе идей Милтона Фридмана, о том, что для предотвращения повторения Великой Депрессии нужно, чтобы денежной ликвидности в момент кризиса было очень много и нельзя допускать дефляции, так как дефляция уничтожает экономику, как и гиперинфляция.

Так вот QE – это не совсем печатный станок, как мы себе это представляем, так как скупка активов Центробанком ведётся на дешёвые деньги, то есть на деньги, которые якобы печатает Центробанк, но на самом деле печатный станок не включается. Скупка активов Центробанком происходит за счёт записи на депозитах Центробанка, то есть купленные активы и деньги за эти активы хранятся на счетах Центробанка и по сути, денежная эмиссия так не увеличивается, как мы себе это представляем, когда видим баланс того же ЕЦБ или мультипликаторы денежной массы. Да денежная масса растёт, за счёт аукционов денежной ликвидности, но эти деньги “реальные” и они занимаются правительством той или иной страны (но тут тоже есть свои нюансы).

( Читать дальше )

По Brexit всё не утихают споры: договорятся? Не договорятся!

- 11 декабря 2020, 20:52

- |

По Brexit всё не утихают споры: договорятся? Не договорятся!

Так вот, вижу два сценария развития событий с одним исходом:

▪️Первый – переговоры затянутся и не договорятся.

▪️Второй – совсем скоро объявят о жёстком Brexit и точка.

Смотрите:

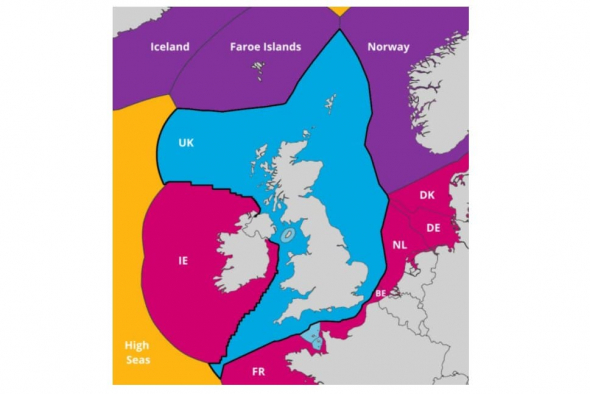

Говорят, что самые острые споры возникают из-за разделения вод, но дело в том, что Великобритании по историческому праву принадлежат те воды за которые она борется (которые вы видите на картинке), а ЕС нет. А теперь, если вы внимательно смотрите на картинку к посту, то видите, что Великобритания очень красиво отрезает Ирландию от ЕС. Если Великобритания не пойдёт на уступки ЕС, то лишит Ирландию 40% улова, а значит сделает Ирландию более зависимую от Великобритании. На фоне того, что Великобритания упирается с тем, чтобы отменить закон о внутреннем рынке который распространяется на Северную Ирландию, то отрезать Ирландию от ЕС равно снизить влияние ЕС на Ирландию, а значит и на Северную Ирландию.

( Читать дальше )

Почему ЕЦБ не даст Евро расти

- 10 декабря 2020, 20:58

- |

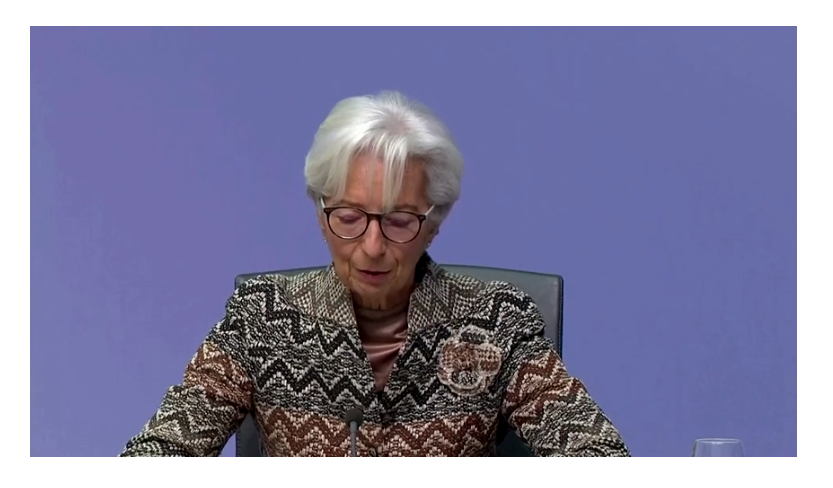

ЕЦБ оставил ставку на 0% и увеличил QE и снизил прогноз по инфляции и ВВП – сигнал к продолжению долгосрочного снижения евро к доллару.

Пару идей назад, я говорил, что ЕЦБ не нужен дорогой Евро и Лагарт объявит о новом смягчение в ДКП или зальёт рынки деньгами. Пожалуйста, программа QE (количественного смягчения) увеличена на 500 млрд евро. Более того, ЕЦБ снизил прогнозы по ВВП и Инфляции. Ну и вишенкой на торте будет то, что Лагард заявила о том, что высокий Евро вызывает опасения.

Расшифровываю все написанное выше:

▪️QE увеличено потому, что ЕЦБ тянет со снижением ставки из-за опасений по Brexit, а так бы они уже давно угнали Евро в пол, для того, чтобы увеличить экспорт (или инфляцию, или то что хотят). QE это сопротивление росту Евро.

▪️В снижение прогноза по ВВП от ЕЦБ можно отметить то, что падение ВВП в этом году будет меньше чем предполагалось(-7.3% против прошлого прогноза -8%), но и рост ВВП в следующем году будет меньше, чем предполагалось(+3.9% против прошлого прогноза +5%). А это значит, что ЕЦБ продолжит стимулировать экономику всеми силами и сильный Евро будет оставаться помехой, так что ЕС выгодно играть против Евро для увеличения ВВП.

( Читать дальше )

Кто выиграет от введения углеродного налога в ЕС?

- 07 декабря 2020, 15:45

- |

Последний можно прочитать по этой ссылке https://cbr.ru/Collection/Collection/File/31582/OFS_20-2.pdf

В нем содержится о новом углеродном налоге от ЕС (стр. 73)

«В декабре 2019 г. ЕС анонсировал «Европейский зеленый курс» (European green deal), цель которого – сделать экономику ЕС климатически нейтральной к 2050 году. Для этого необходимо радикально снизить выбросы углерода в атмосферу. Одной из мер в рамках курса станет введение углеродного налога на импорт в ЕС (EU carbon border tax). Методика его расчета пока точно не определена, но теоретически размер налога будет зависеть от величины выбросов при производстве того или иного товара. Механизм и сроки введения углеродного налога в ЕС находятся на стадии рассмотрения. Ожидается, что к импортируемым товарам будет применяться механизм «углеродного ценообразования» (введение НДС на углеродный след, оставляемый компаниями). Считается, что сбор может быть введен к началу 2022 года.

( Читать дальше )

Евро дорожает и уже стал угрозой для ЕС

- 30 ноября 2020, 21:11

- |

МВФ считает, что ЕЦБ должны увеличить QE и снизить ставку для того, чтобы достичь целей по инфляции.

▪️Учитывая то, что пара EURUSD сейчас на графике выходит из под нисходящей линии тренда, то я с МВФ абсолютно согласен, что принимать меры необходимо. Если ЕС не одумается, то из-за роста Евро не только инфляция начнёт падать, но и резко увеличиваться безработица и социальная нестабильность. Спрос на товары ЕС так же продолжат падать в связи с чем будет тормозится восстановление.

▪️Brexit который вероятнее всего так и останется без сделки и после нового года, но с возможным продлением переходного периода или просто продолжения обсуждений — навредит экономики ЕС.

▪️Ну и конечно же COVID, так как даже не смотря на вакцину, ограничения останутся до конца 2021 года.

Так, что не сомневаюсь, что Лагард совсем скоро объявит о новом, более сильном смягчение в ДКП. Ну и кроме необходимы и фискальные стимулы. Вероятно, скоро ЕС начнёт заливать свои рынки деньгами ещё сильнее.

( Читать дальше )

Немецкие власти готовят рынкам небольшой сюрприз

- 19 ноября 2020, 13:15

- |

Ужесточение ковидных ограничений в США стало удобным поводом для продолжения коррекции в четверг. Вчера SPY и QQQ закрылись в минусе на 1.2% и 0.74% сегодня снижение продолжается. В тоже время укрепился доллар, что говорит о том, что рынок перешел в фазу риск-офф, т.к. позитивные ожидания рынок исчерпал.

Выход данных по производственной активности от ФРБ Филадельфии, первичных заявки на пособия по безработице, статистики по рынку недвижимости как ожидается пройдет без последствий для цен, так как основное внимание захватили краткосрочные эффекты новых ограничений. Решение Нью-Йорка перевести школы на дистанционное обучение стало ощутимым ударом по экономической активности, т.к. это свяжет и часть экономически активного населения (родителей). К тому же это оставляет вопрос, открытым о новых ограничениях, т.к. эпидемия, по всей видимости, не под контролем. Тем временем дневной рост превысил 190К случаев, а тренд остается восходящим:

( Читать дальше )

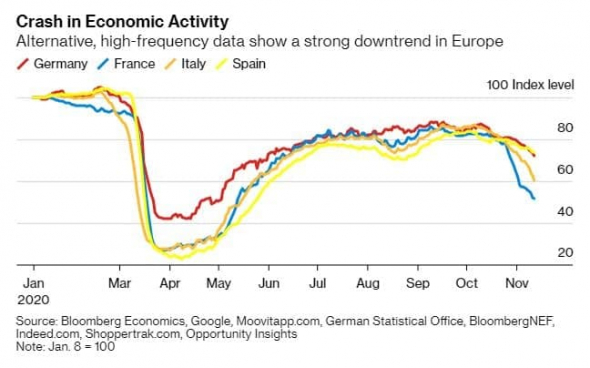

Водолазы экономики Европы начали спуск на второе дно в 2020 году...

- 13 ноября 2020, 18:59

- |

А как же уже несколько раз включенный в 2020 году печатный станок ЕС и уже задекларированные миллиардные евровские меры поддержки?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал