волатильность

200% новичку на тренде в любую сторону за полтора месяца

- 25 февраля 2020, 22:59

- |

Позиция: фьючерс 1.0867 и куплен колл 1.105 по 18, а продан колл 1.11 по 11… также, купден пут 1.07 по 23 и продан пут 1.065 по 14

Интересная информация. На 43-й доске покупают все и в коллах, и в путах. Складывается ощущение, что в рынок лезут дельтахеджеры и те, кто не мучается с угадыванием направления, а просто предсказывают хаос. Форексникам надо продавать со стопом 1.0845. Другого тут нет. 1% депозита можно вложить. А вот тем, кто любит торговать линейно, но в опционах- можно сделать розовую позицию. Если не уверены в своем теханализе, то розовое и желтое. И 234 пункта наверх или 217 вниз и можно быстро или за полтора месяца получить 10% за месяц, если вложить 5%… Опытный сделал бы синюю позицию, где продал колл 1.09 по 56 и купил колл 1.1 по 27 пунктов и у него шансы получить прибыль аж 90%, но прибыль меньше риска в 2.5 раза, но это все равно выгодно...

&list=PLC1-T8QPDnKKJNiWigCQXnsmkM4lZ1lqf&index=16&t=2s

- комментировать

- 517 | ★1

- Комментарии ( 0 )

Вопрос по опционам

- 24 февраля 2020, 14:34

- |

Друзья, подскажите, пожалуйста, кто знает.

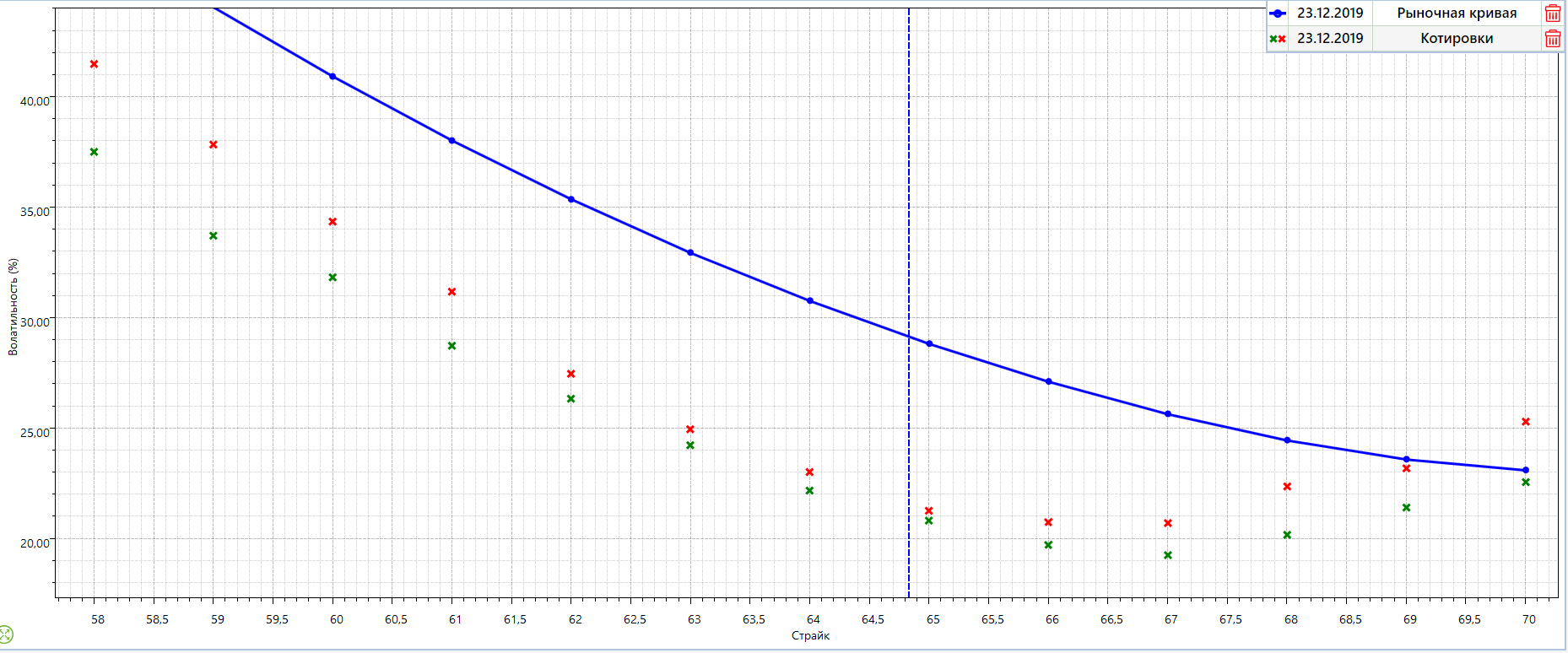

В какой программе (речь про рынок США) можно сопоставлять графики IV разных серий? TWS не предлагать.

Нашел в интернете скриншот именно того, что мне нужно. Может, кто-то знает, что это за программа?

Dansing Space, индикатор "танцевальное пространство", или как далеко актив готов зайти (NB! Наивная реализация)

- 17 февраля 2020, 21:58

- |

Так как я сама еще новичок, буду вне тренда, поделюсь простецкой штукой, которой пользуюсь для покупки / продажи недельных серий. Идея не моя, моя реализация, один из вариантов.

Индикатор считает по недавней истории базового актива вероятность выбега заданного размера за заданное время и дает неплохой дополнительный сигнал после некоторого наблюдения за его поведением и недельными экспирациями.

Собственно вот он, можно добавить себе на график в TradingView, набрав в поиске Dancing Space:

https://ru.tradingview.com/script/GIFChEKE-dancing-space-indicator/

Параметра всего три:

1. Проверяемый размер выбега в единицах, не в шагах цены, для нефти в долларах+центах. (Straddle Cost)

( Читать дальше )

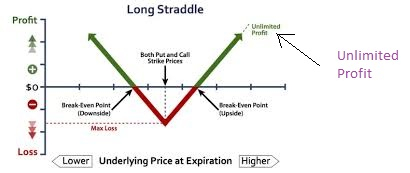

"Движенья нет, сказал мудрец брадатый...". И всё же я встану в Long Straddle

- 05 февраля 2020, 17:24

- |

В ожидании повышенной волатильности попробую опционную стратегию Long Straddle (в индексе РТС).

Волатильность, волатильность волатильности, ...

- 24 января 2020, 15:06

- |

Почти все используют в торговле параметр волатильности.

Более продвинутые трейдеры отслеживают волатильность волатильности.

А имеет ли смысл пойти дальше и начать отслеживать:

Волатильность волатильности волатильности

...

Волатильность волатильности волатильности волатильности ...

И так далее.

Где нужно остановиться в глубине анализа и почему?

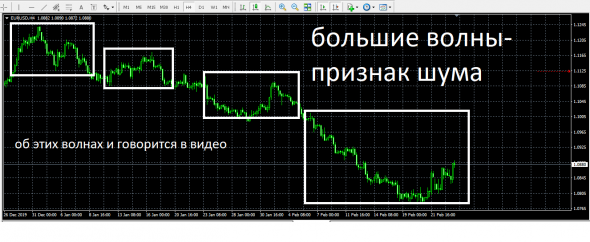

Новогодний тренд и случайное блуждание.

- 31 декабря 2019, 07:45

- |

Буду краток:

— из формулы Блэка-Шоулза цены опциона call на базисный актив мы знаем, что в случайном блуждании (СБ) есть математическое ожидание;

— МО=± 0,5*дисперсия* время (всё на логарифмической линейке);

— для перевода МО на привычный нам график базисного актива нужно МО умножить на цену базисного актива (по аналогии с волатильностью);

— получается, что в СБ есть непостоянное матожидание, равное ± половине произведения абсолютного приращения цены (S*sigma) на относительное (sigma) в единицу времени;

— теперь, если наша стандартная скользящая средняя не выходит из этого диапозона, процесс с уверенность можно считать СБ или даже стохастическим (с возвратом к среднему);

Ещё раз с праздником! Успехов! Благодарю за внимание.

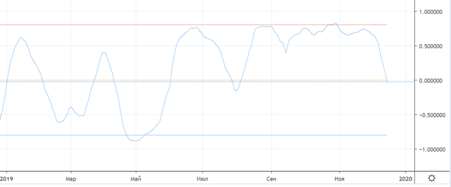

Рынок энергоносителей: газуем

- 17 декабря 2019, 13:00

- |

График корреляции газа и нефти за 2019 год выглядит следующим образом:

С графика видно, что корреляция нестабильная, но длительное время находилась вблизи отметки 80%, значит цены с достаточной точностью повторяют движения друг друга.

Посмотрим на графики фьючерсов использовав функцию Мультичарт

( Читать дальше )

Каждый день такая хрень.

- 13 декабря 2019, 11:48

- |

Прямо сейчас нефть:

Московская Биржа ???

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал