башнефть

Вложение денег в привилегированные акции Башнефть и в недвижимость (Уфа). 7 лет владения и управления.

- 28 февраля 2019, 09:41

- |

- комментировать

- Комментарии ( 17 )

Башнефть - правильная акция.

- 18 февраля 2019, 17:16

- |

Башнефть — Годовая консолидированная финансовая отчетность по МСФО или иным международно признанным стандартам.

Источник: www.e-disclosure.ru/portal/files.aspx?id=1976&type=4

Внимание: расчеты могут быть неправильными — обязательно перепроверять.

1. Ключевые вопросы аудита: Обязательства, связанные с выбытием активов;

Оценка запасов ресурсов нефти и газа — Увеличены расходы на нефтеразведку на 266,27%.

2. Чистые активы увеличились на 18,32%, отношение чистых активов к обязательствам 1,5 против 1,09 в 2017 году, рост на 37%. Капитализация уменьшилась на 16,4%. Отношение капитализации к чистым активам в 2018 году 0,79; в 2017 году 1,11. Балансовая стоимость 1 акции в 2018 году 2539 рублей (рыночная стоимость 2000 рублей), балансовая стоимость акции в 2017 году 2146 рублей (рыночная 2385 рублей), (рыночные цены на январь месяц). Правильная акция — балансовая и рыночная цена сопоставимы. Однако рынок оценивает обыкновенные акции Башнефти негативно, возможно в связи с негативной оценкой России или перспектив стоимости нефти, а возможно из-за снижения чисто й прибыли.

( Читать дальше )

Рост чистой прибыли должен позитивно отразиться на дивидендных выплатах Башнефти - Промсвязьбанк

- 15 февраля 2019, 12:53

- |

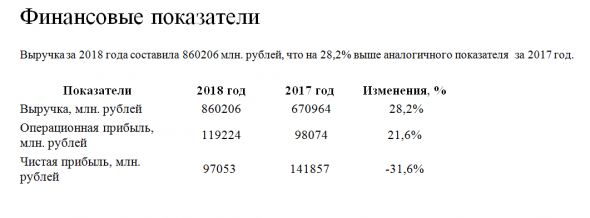

Башнефтьв 2018 году получила 97,1 млрд рублей чистой прибыли по МСФО, говорится в сообщении Башнефти. Выручка Башнефти в 2018 году выросла по сравнению с предыдущим годом на 28% и составила 860,2 млрд рублей. Показатель EBITDA вырос на 16% — до 175,5 млрд рублей.

В 2017 году чистая прибыль Башнефти составила 147 млрд руб., однако большая часть ее была сформирована за счет выплат АФК Системы по решению суда, без учета этого фактора прибыль была на уровне 61,2 млрд руб. Таким образом, ее рост составил 58%. Данный фактор должен позитивно отразиться на дивидендных выплатах Башнефти.Промсвязьбанк

Башнефть опубликовала сильные финансовые результаты за 2018 год - Атон

- 15 февраля 2019, 10:32

- |

Финансовые результаты Башнефти за 2018 были поддержаны ростом цен на нефть, который компенсировал снижение добычи (-8% г/г до 19 млн т); объемы первичной переработки остались неизменными г/г на уровне 18.2 млн т. Выручка по МСФО выросла на 28% г/г до 860 млрд руб., а EBITDA увеличилась на 16% г/г до 176 млрд руб.(рентабельность EBITDA 20%). Чистая прибыль за 2018 в размере 97 млрд руб. оказалась ниже показателя 2017 в 142 млрд руб., который был обусловлен разовой выплатой от Системы в размере 100 млрд руб. FCF за 2018 вырос более чем в два раза г/г, достигнув 71 млрд руб. на фоне роста OCF (+30% г/г, в частности, за счет высвобождения оборотного капитала, поддержанного выплатой Системы), а также снижения капзатрат (-21% г/г до 53 млрд руб.).

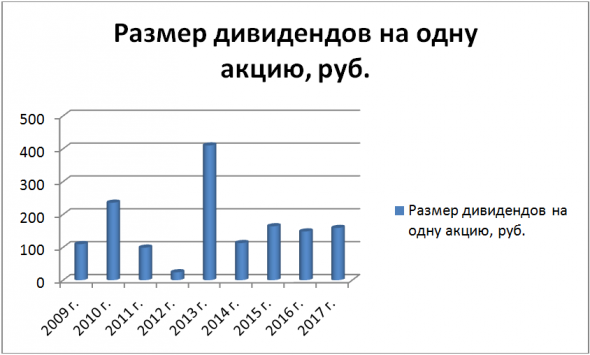

Башнефть опубликовала ожидаемо сильные финансовые результаты благодаря благоприятной макроэкономической конъюнктуре в 2018. Основной вопрос на данном этапе — коэффициент выплаты дивидендов за 2018. По нашим оценкам, при выплате 50% чистой прибыли по МСФО, дивиденды могут составить 273 руб. на акцию, что предполагает впечатляющую доходность 14% по обыкновенным акциям и 15% по привилегированным. Тем не менее пока не ясно, решит ли Башнефть выплатить 50%, учитывая, что в 2017 она распределила в качестве дивидендов 20% чистой прибыли по МСФО (159 руб. на акцию) — в частности, из-за разового роста чистой прибыли на фоне выплаты от Системы.АТОН

Обсуждаем корпоративные отчеты на форуме смартлаба

- 15 февраля 2019, 09:40

- |

- Черкизово

- Башнефть

Черкизон вчера на отчете +5,5%. Всего было написано 26 каментов. Сложно было выбирать призера между jata и Сергей Быков, но решил все-таки отдать последнему за этот комментарий.

p.s. количество текста в комментарии не является залогом победы. Можно написать несколько коротких комментариев или даже один, но который максимально полезен, раскрывает суть отчетности, объясняет почему она позитивна или негативна для акций. По уровню полезности также может быть высоко оценена трансляция самых существенных моментов с телеконференции.

Спасибо всем кто участвует в флешмобах.

Сегодня ждем отчет Яндекса и комментируем его в форумах:

https://smart-lab.ru/forum/YNDX

или чате:

https://smart-lab.ru/chat/?x=1921

Акции «Башнефти» достаточно привлекательны. Хороший момент для инвестиций!

- 15 февраля 2019, 00:18

- |

Данный актив выглядит одним из самых недооцененных в отрасли относительно текущей стоимости нефти в рублях.

«Башнефть» представила ожидаемую отчетность по итогам 2018 года.

Дивиденды

( Читать дальше )

Башнефть, отчет в тени Роснефти.

- 14 февраля 2019, 22:32

- |

… как бы поинтереснее про этот большой отчет рассказать…

А давайте с последней 55 стр., там абзац есть очень точный:

«Политико-экономическая ситуация

Рынки развивающихся стран, включая Россию, подвержены экономическим, политическим, социальным, судебным и законодательным рискам, отличным от рисков более развитых рынков. Законы и нормативные акты, регулирующие ведение бизнеса в России, могут быстро изменяться, существует возможность их произвольной интерпретации. Будущее направление развития России в

большой степени зависит от налоговой и кредитно-денежной политики государства, принимаемых законов и нормативных актов, а также изменений политической ситуации в стране.

В связи с тем, что Россия добывает и экспортирует большие объемы нефти и газа, экономика России особенно чувствительна к изменениям мировых цен на нефть и газ.

Влияние изменений в экономической ситуации на будущие результаты деятельности и финансовое положение Группы может оказаться значительным».

( Читать дальше )

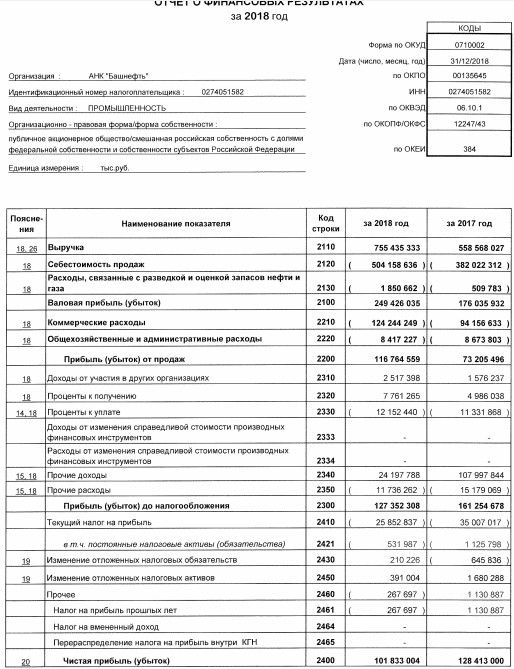

Башнефть - чистая прибыль по РСБУ в 2018 г снизилась на 21%, до 101,8 млрд руб

- 14 февраля 2019, 20:50

- |

Выручка увеличилась на 35% и составила 755,4 миллиарда рублей.

Валовая прибыль выросла в 1,4 раза, до 249,4 миллиарда рублей, прибыль от продаж — в 1,6 раза, до 116,8 миллиарда рублей.

Себестоимость продаж увеличилась в 1,3 раза, до 504,2 миллиарда рублей.

Долгосрочные обязательства компании снизились на 3,3% с конца 2017 года и на 31 декабря 2018 года составили 144,2 миллиарда рублей. Краткосрочные обязательства сократились на 31%, до 112,8 миллиарда рублей.

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1489055

Башнефть: Прибыль мсфо 2018г: 97 млрд руб (+57% г/г). Прибыль рсбу 101,8 млрд руб (+110% г/г)

- 14 февраля 2019, 20:29

- |

Башнефть – рсбу/ мсфо

Тип Обыкновенная

147 846 489 акций http://www.bashneft.ru/files/iblock/133/Ustav_v_novoy_redaktsii.pdf стр.10

Капитализация на 14.02.2019г: 288,522 млрд руб

Тип Привилегированная

29 788 012 акций http://fs.moex.com/files/12122 №34

Free

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал