РусАгро

Усиленные Инвестиции: обзор за 10 - 17 декабря

- 21 декабря 2021, 11:45

- |

Уважаемые коллеги, представляем итоги последней недели:

- ГлобалТранс вырос на 3.4%. Потенциал роста и целевая цена снизились на 4% и 1% соответственно

- Акрон снизился на 1.1% (с учетом дивидендной отсечки) на фоне укрепления рубля. Негативно снижение цены карбамида и рост цен на электричество и газ в РФ. Позитивно повышение цен на аммиачную селитру и снижение цен на калийную соль. Потенциал роста и целевая цена значительно снизились

- Эталон снизился в цене на 2.9%. Эталон начинает строительство жилого комплекса в Омске. Старт продаж в проекте запланирован на 1 квартал 2022 года. Компания рассчитывает полностью завершить проект до конца 2030 года (Пресс-релиз компании)

- Фосагро вырос на 5.7% (с учетом дивидендной отсечки), несмотря на укрепление рубля. Позитивно повышение цен на аммиачную селитру и снижение цен на калийную соль и серу. Международное агентство Sustainalytics признало ФосАгро лучшей компанией в области ESG (экологическое, социальное и корпоративное управление) в мировом агрохимическом секторе (

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Русагро: основные тезисы интервью с Максимом Басовым

- 21 декабря 2021, 11:19

- |

✔️Менеджмент компании делает ставку на увеличение загрузки действующих производств и повышение операционной эффективности.

✔️Компания планирует наращивать экспортные поставки масложировой продукции в Среднюю Азию и видит здесь хороший потенциал.

✔️Госрегулирование в этом году привело к сокращению чистой прибыли, но показатель всё равно оказался рекордным, благодаря низкой себестоимости в растениеводстве и производстве сахара. Полная себестоимость выращивания пшеницы в России составляет $600 за тонну. К примеру, в США показатель выше на 50%, а в Германии на 200%.

✔️Китай предъявляет повышенный спрос на подсолнечное масло, что вызвало сильный рост цен на внешних рынках.

✔️Несколько лет назад компания планировала развивать молочный бизнес, но в итоге отказалась от этого направления, поскольку здесь есть высокие риски.

( Читать дальше )

Акции Русагро сдетонируют ростом

- 20 декабря 2021, 14:39

- |

Рост акций Русагро уже не за горами. Компания нарастила Выручку и Чистую прибыль. Именно так, с заглавной, в знак уважения

Всю ночь не мог заснуть. Мозг никак не мог понять, отчего хорошая компания продолжает болтаться в болоте. Почему мощный поток увеличившейся прибыли не заставляет акции Русагро расти? И потом я понял причину. Но буду последователен и как всегда изложу всё кратко.

15 ноября 2021 года компания Русагро представила нас свой, не побоюсь этого слова, ошеломительный (всё таки побоялся) отчёт. За 9 месяцев 2021 год компания успела:

- Выручка за период составила +45%

- Скорректированный показатель EBITDA +52%

- Рентабельность по скорректированному показателю EBITDA сохранилась на уровне 19%

- Чистая прибыль за период +126%

- Чистый долг на 30 сентября 2021 г. составил 69 452 млн руб. (955 млн долларов США);

( Читать дальше )

Сахар-сырец – ожидания

- 17 декабря 2021, 16:37

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

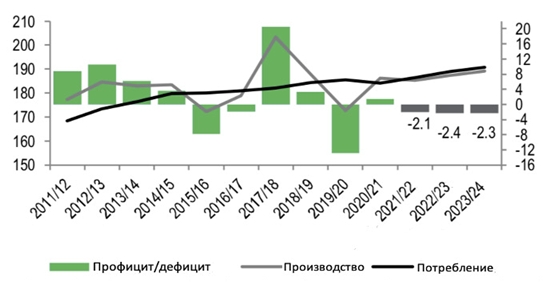

Рынок сахарозы накаляется, поскольку восстановление мировой экономики и повышение цен на энергоносители способствуют быстрому восстановлению спроса на смешивание этанола, опережая прирост предложения. Более того, прямое потребление сахара – обычно достаточно стабильное к снижению – по прогнозам, вырастет до четырехлетнего максимума в 2021-2022 годах на 1,1% в год. Мы ожидаем период небольшого дефицита производства в размере -2,1 млн тонн в 2021 — 2022 годах и -2,4 млн тонн в 2022 — 2023 годах.

Мировой баланс сахара

( Читать дальше )

Максим Басов рассказывает о регулировании цен в Русагро и прогнозах

- 17 декабря 2021, 08:32

- |

– Для покупателей оно успешное: они уже заработали свыше 15%. «Русагро» средства от SPO не получила, поскольку ГДР продавала не компания, а ее мажоритарный акционер (13,4% акций за $275 млн продал Вадим Мошкович. – «Ведомости»).

– Из крупных инвесторов вы раскрывали только Максима Воробьева, который получил 10%. Вы можете назвать других покупателей?– Крупнейшие после Вадима Мошковича, Максима Воробьева и меня – иностранные компании. В основном британские инвесторы, и довольно много фондов. Для нас это хорошая новость, потому что последние четыре года наши акции скупали российские инвесторы в розницу.

( Читать дальше )

Обзор прессы: Русагро, КАМАЗ, ЭНЕЛ РОССИЯ — 17/12/21

- 17 декабря 2021, 08:10

- |

Сенаторы хотят обязать зарубежные IT-компании платить налоги в России

Комиссия Совета федерации по информационной политике и взаимодействию со СМИ обсуждает введение налогообложения иностранных интернет-компаний, заявил председатель комиссии Алексей Пушков. Эта инициатива коснется, в частности, Google и Facebook.

https://www.kommersant.ru/doc/5131495

Минэнерго готовит субсидию для выпуска пропилена

Минэнерго предлагает ввести субсидию для производства пропилена на нефтеперерабатывающих заводах в размере 7,9 тыс. руб. на тонну. Потенциальными получателями могут стать заводы ЛУКОЙЛа в Нижнем Новгороде и Перми, а также «Газпром нефти» в Омске — в таком случае объем субсидии может составить около 9 млрд руб. в год. По мнению аналитиков, появление подобного стимула может в теории увеличить выпуск пропилена на российских НПЗ вчетверо, до 4 млн тонн в год. Однако Минфин по-прежнему считает такое субсидирование избыточным.

( Читать дальше )

Когда ждать нормализации цен на с/х

- 16 декабря 2021, 11:14

- |

Мир продолжает трясти от высоких цен на базовое сырье, а именно на сельскохозяйственные товары — в частности цены на пшеницу, соевые бобы, рапс продолжают находиться вблизи локальных максимумов. Все это безусловно давит на карман потребителей, а также на маржу компаний, зависящих от производных товаров, например, от цен на рапсовые и соевые масла при производстве биодизеля. В связи с этим мы решили разобраться, что ожидать от рынка сои в ближайшей перспективе и кому это выгодно. Мы смотрим на сою, так как соевое масло — один из основных источников производства биодизеля, как и рапсовое масло.

В статье мы рассмотрим, что

- производство сои достигнет максимума;

- цены следуют за запасами;

- снижение цен на сою на руку производителям биодизеля;

- есть компании, на кого стоит обратить внимание.

Производство сои достигнет максимума

Взглянем более подробно на сою. Основное мировое производство соевой культуры, а это около 69%, сосредоточено в США и в Бразилии. Согласно последнему обзору от USDA, общий объем будущего производства сои был понижен на 2,3 млн тонн, однако ожидаемый показатель станет рекордным за последние 4 года и составит 381 млн тонн против среднего за 4 года в 352 млн тонн. Аналитики снижали прогноз по производству сои, ориентируясь на меньшее количество посевов в Китае, однако другие лидеры производства, согласно прогнозам, наоборот, нарастят производство. В связи с этим производство сои будет выше, чем в прошлом году.

( Читать дальше )

Производителей сахара и подсолнечного масла освободят от допзатрат

- 16 декабря 2021, 08:37

- |

Подорожание сахара и подсолнечного масла можно притормозить, если запретить торговым сетям взимать с их производителей вознаграждения, считают в Минсельхозе.

Согласно закону о торговле, поставщики платят ритейлерам бонусы за то, что сети приобретают у них определенное количество товара, оказывают услуги по продвижению или логистике. По сути, производители делают скидку на продукцию.

Чтобы запретить торговым сетям брать такие вознаграждения, сахар и масло надо включить в отдельный список социально значимых товаров, указал Минсельхоз в письме в аппарат вице-премьера Виктории Абрамченко.

Минсельхоз поддерживает включение сахара и подсолнечного масла в перечень отдельных видов социально значимых товаров, за приобретение определенного количества которых не допускается выплата вознаграждений торговле.

К ноябрю сырье для производства масла подорожало на 28% за год, в себестоимости готового продукта на него приходится более 90%.

Минсельхоз предложил ввести тарифную льготу на ввоз сахара в 2022 году плюс создать интервенционный фонд этой продукции на 2022–2024 годы.

Держать в бонусе: производителей сахара и масла освободят от допвыплат ритейлу | Статьи | Известия (iz.ru)

Утренние распродажи лишают активов

- 15 декабря 2021, 21:53

- |

Вчера на рынке наблюдалась достаточно интересная картина. На утренней сессии по многим активам были проколы вниз, видимо, кто-то решил собрать все стопы, пользуясь ситуацией, и у него это получилось.

🧐Мне иногда задают вопрос, пользуюсь ли я стоп-лоссами? Не пользуюсь и не вижу смысла их ставить, если вы покупаете акции на долгосрок (от 3х лет и более). Многие часто боятся потерять деньги, особенно вначале пути. Хочется какой-то внутренней страховки, это естественно, но часто эта страховка (особенно на фондовом рынке) срабатывает в самый неподходящий момент.

Надеюсь никого из вас по стопам не вынесло в этой ситуации, но давайте разберем некоторые кейсы, на которые обратил внимание:

Русагро — хороший уровень, за который можно было бы «спрятать» ордер на продажу (на всякий случай) был 1035 руб. Вчера цена пробила его, долетев до 1008 рублей, после чего отстрелила вверх. При этом, компания по мультипликаторам торгуется на исторических минимумах с потенциальной двузначной доходностью. Потенциал роста операционных показателей в среднесрочной перспективе сохраняется, также драйвером может стать экспансия в азиатские страны.

( Читать дальше )

🐥 Черкизово v.s. 🐷 Русагро — какая компания недооценена?

- 15 декабря 2021, 11:22

- |

На этот раз сравнили две агрокомпании по мультипликаторам, которые мы обычно делаем для каждого обзора.

📌EV/EBITDA

🐥 Черкизово: 5,65х

🐷 Русагро: 4,68х

Отношение стоимости компании к EBITDA выше у Черкизово на 1х. Опираясь на предыдущие наши посты о Черкизово и Русагро, мы бы оценили Русагро выше, чем текущая оценка.

📌P/E

🐥 Черкизово: 5,27

🐷 Русагро: 3,14

С показателем P/E та же самая ситуация. Считаем, что Русагро недооценен по отношению к Черкизово.

📌P/S

🐥 Черкизово: 0,74

🐷 Русагро: 0,71

Отношение цены к выручке у обеих компаний на уровне 0,7, поэтому не видим здесь каких-либо разногласий.

📌P/B

🐥 Черкизово: 1,18

🐷 Русагро: 0,84

Показатель P/B у Русагро на несколько пунктов меньше, чем у Черкизово, что, на наш взгляд, не совсем справедливо.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал