Московская биржа

Мосбиржа подвела итоги торгов в апреле. Дивиденды Россети Урала.

- 04 мая 2024, 11:25

- |

Рост по всем фронтам. 👍

Общий объем торгов на рынках Мосбиржи в апреле 2024 года составил ₽124,9 трлн, увеличившись на 38,3% по сравнению с ₽90,3 трлн годом ранее.

Объем торгов на фондовом вырос на 56,7%, до ₽4,7 трлн.

На срочном рынке объём торгов увеличился на 44%, составив ₽7,2 трлн.

На валютном рынке объём торгов вырос на 22,8% до ₽26,9 трлн.

Объем торгов на денежном рынке увеличился на 41%, составив ₽83,8 трлн.

Объем торгов драгоценными металлами вырос на 49,3% до ₽60 млрд.

💡 Лидеры роста и падения на этой неделе (российские акции):

Россети Урала +23.12%

ЛСР -15.81%

Похоже в Россетях Урала препарат всё таки одобрили).

Данных по дивидендам пока нет.

#мосбиржа #россети #лср #дивиденды

- комментировать

- Комментарии ( 1 )

Вечерний обзор рынков 📈

- 03 мая 2024, 18:59

- |

Курсы валют ЦБ на выходные:

💵 USD — ↘️ 91,6918

💶 EUR — ↘️ 98,5602

💴 CNY — ↗️ 12,6972

▫️ Индекс Мосбиржи по итогам основной торговой сессии снизился на 0,03%, составив 3 441,77 пункта.

▫️ Московская биржа опубликовала итоги торгов за апрель. Общий объем составил 124,9 трлн руб. (90,3 трлн руб. в апреле 2023 г. – к сравнению здесь и далее). Фондовый рынок: 4,7 трлн руб. (3 трлн руб.), включая акции, расписки, паи: 2,9 трлн руб. (1,6 трлн руб.), при среднедневном объеме торгов в 127,2 млрд руб. (80,7 млрд руб.) и облигации: 1,8 трлн руб. (1,4 трлн руб.). Детально: www.moex.com/n69363

▫️ Data Insight выпустила ежегодный отчет «Интернет-торговля в России» за 2023 г. Объём рынка в рублях: 7,8 трлн руб. (+44% г/г), в заказах: 5,03 млрд (+78% г/г). По прогнозу компании, в этом году объем продаж в рублях увеличится на 30%, количество заказов на 42%, datainsight.ru/eCommerce_2023

▫️ Ренессанс Страхование (+0,46%); Совет директоров рекомендовал к выплате финальные дивиденды за 2023 г. в размере 2,3 руб. на акцию, с датой закрытия реестра 05.07.24. Собрание акционеров 24.06.24.

( Читать дальше )

Общий объем торгов на рынках Мосбиржи в апреле 2024г составил 124,9 трлн руб (+38,3% г/г)

- 03 мая 2024, 17:38

- |

Общий объем торгов на рынках Московской биржи в апреле 2024 года составил 124,9 трлн рублей (90,3 трлн рублей в апреле 2023 года). Здесь и далее динамика показана по сравнению с аналогичным периодом прошлого года.

Фондовый рынок

Объем торгов на фондовом рынке в апреле составил 4,7 трлн рублей (3,0 трлн рублей в апреле 2023 года). Здесь и далее – без учета однодневных облигаций.

Объем торгов акциями, депозитарными расписками и паями составил 2,9 трлн рублей (1,6 трлн рублей в апреле 2023 года). Среднедневной объем торгов – 127,2 млрд рублей (80,7 млрд рублей в апреле 2023 года).

Объем торгов корпоративными, региональными и государственными облигациями достиг 1,8 трлн рублей (1,4 трлн рублей в апреле 2023 года). Среднедневной объем торгов – 78,6 млрд рублей (70,1 млрд рублей в апреле 2023 года).

В апреле на фондовом рынке Московской биржи размещено 75 облигационных займов на общую сумму 3,2 трлн рублей, включая объем размещения однодневных облигаций на 2,3 трлн рублей.

( Читать дальше )

📌 Ужасный отчет Газпрома. Будут ли дивиденды?

- 03 мая 2024, 13:52

- |

— Вчера свой отчет представил Газпром, установив сразу несколько антирекордов. Первый убыточный год за последнюю четверть века (последний убыточный период был в 1999 году) и впервые в истории компании операционный убыток. Ниже представлены тезисы по отчетности Газпрома и выводы относительно возможности выплаты дивидендов.👇

Комментарии по отчетности:

1. Выручка сократилась на 26,8% до 8,54 трлн руб. Основная причина — снижение поставок на зарубежные рынки. Если в 2022 году выручка от продажи газа вне России составляла 7,33 трлн руб., то в 2023 году данный показатель снизился до 2,86 трлн руб. Однако, стоит отметить рост выручки от продажи газа в Российском сегменте с 1,09 трлн руб. до 1,24 трлн руб.

2. Операционные расходы сократились на 7,77% до 8,58 млрд руб., однако, из-за более существенного падения выручки был получен убыток от продаж. Основным аутсайдером в разбивке по сегментам оказался газовый бизнес, который принес Газпрому 1,18 трлн руб. операционного убытка.

3. Сальдо финансовых доходов и расходов по итогам 2023 года продемонстрировало отрицательный результат в размере 650 млрд руб. против прибыли в размере 88 млрд руб. годом ранее за счет негативного эффекта от курсовых разниц.

( Читать дальше )

📌 Май на Московской бирже. Ставим на зеленое или красное?!

- 01 мая 2024, 13:36

- |

Всем добрый день! Сегодня традиционная ежемесячная рубрика с рассмотрением сезонной динамики индекса Московской биржи. Рассмотрим динамику в мае по годам. По итогам апреля индекс Московской биржи вырос на 4,5% при среднестатистическом значении, без учета выбросов, равном +3,4%. С прошлым постом можете ознакомиться тут. Как уже неоднократно говорил, статистический анализ — очень полезный инструмент и им не стоит пренебрегать. Отмечу, что даже после смены конфигурации рынка с уклоном в сторону физических лиц, сезонность продолжает хорошо работать.

📊 Май на Московской бирже исторически разнонаправленный

Взглянув на динамику индекса по годам в мае, которая представлена на гистограмме, можно заметить, что в этом месяце индекс демонстрирует разнонаправленную динамику. За последние 10 лет у нас паритетное количество отрицательных и положительных результатов. Тем не менее, если смотреть на последние 5 наблюдений, то отрицательным будет лишь одно, в мае 2022 года. Больше связываю его с выбросом, так как рынок еще не отошел от шока февраля 2022 года. Таким образом, глядя лишь на гистограмму склоняюсь к положительному результату в мае. Теперь перейдем к позитивным и негативным факторам, которые могут поспособствовать или усложнить достижение указанной цифры.

( Читать дальше )

Московская биржа. Спасибо Эльвире за высокую ставку

- 29 апреля 2024, 14:50

- |

В конце марта писал про Московскую биржу как бенефициара текущей ситуации с высокими ставками, но после выступления ЦБ в последнюю пятницу ситуация для главного казино страны стала еще лучше. Обо всем по порядку.

📌 Апдейт по потенциальным результам за 2024 год

Понятно, что еще может 100 раз поменяться, а на НКЦ могут наложить санкции, но я не буду закладывать это в свои расчеты. Тут в расчетах почти все без изменений кроме одного пункта по процентным доходам.

— Комиссионный доход. Компания в 4 квартале 2023 года в виде комиссионого дохода получила 16 млрд, поэтому цифра в +-60 млрд за весь 2024 год более менее адекватная, приятным бонусом для Московской биржи.

— Процентный доход. У компании был очень сильный 4 квартал по процентным доходам (заработали 19 млрд) из-за высокой ставки. Изначально я думал, что компания заработает примерно 70 млрд из-за постепенного снижения ставки, начиная с апреля и в течении второго полугодия, но после заявлений ЦБ о том что в этом году ставка останется высокой, я пересмотрел сильно вверх свой взгляд по этой строчке доходов с 70 до 80 млрд.

( Читать дальше )

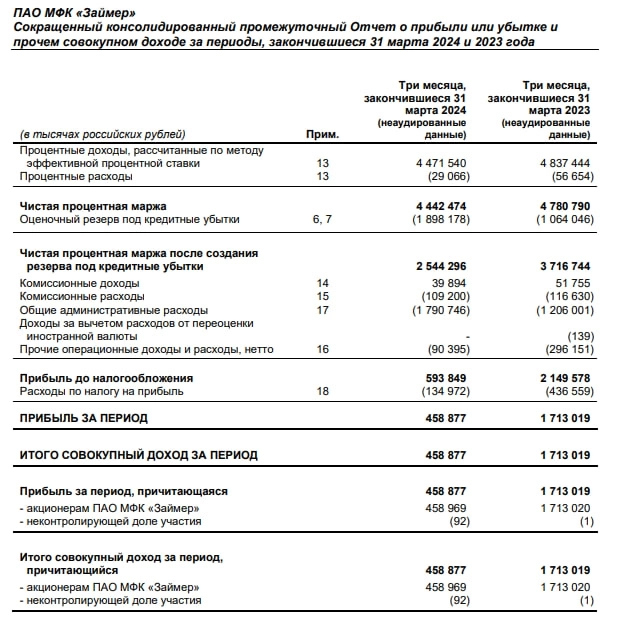

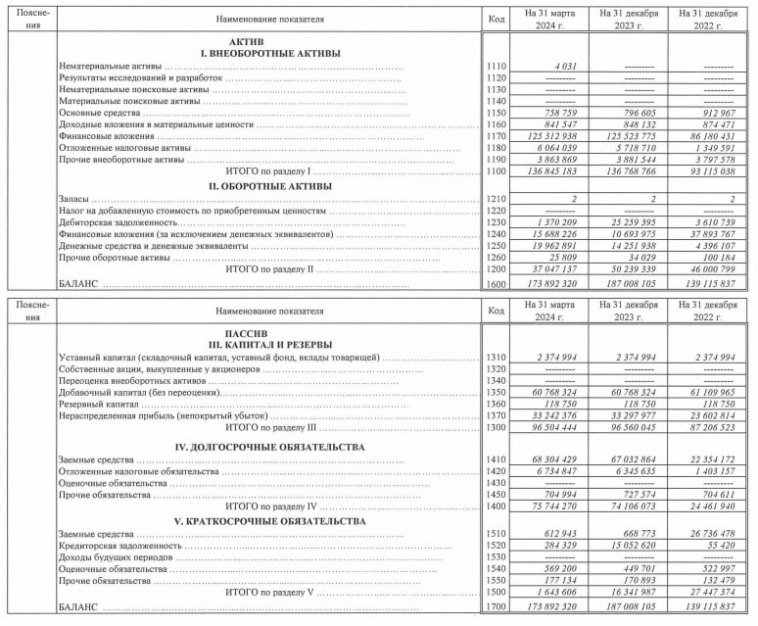

📌 Займер отчитался за 1 квартал 2024 года. Результаты сильно разочаровали!

- 29 апреля 2024, 14:14

- |

— Несколько дней назад у МФК Займер вышел отчет МСФО за 1 квартал 2024 года. Цифры в отчетности сильно разочаровали, поэтому на ближайшее время исключил компанию из списка для наблюдения. Напомню, что свою позицию по ценным бумагам микрофинансовой организации закрыл по 241 рублю, о чем писал отдельный пост. Далее тезисно обосную свою позицию по представленному отчету.

1. Процентные доходы сократились на 7,57% год к году до 4,47 млрд руб., несмотря на увеличение выдач новым клиентам на 33,8%. Основной аспект — сокращение максимальной ставки кредитования с 1% до 0,8%, которое вступило в силу с 1 июля 2023 года. Таким образом, мы можем видеть эффект в текущей отчетности. Более релевантным будет сравнивать результаты за 3 квартал, когда в обоих периодах условия будут идентичными.

2. Ключевой момент! Оценочный резерв под кредитный убытки вырос на 78,4% до 1,89 млрд руб. При этом, новым клиентам в 1 квартале 2024 года выдали займов лишь на 320 млн руб. больше. Если придерживаться логики компании, озвученной во время презентации, они сократили резервирование в 2023 году, так как в основном работали с постоянными клиентами, поэтому текущее увеличение резервов не укладывается в эту логику.

( Читать дальше )

Топ-20 инвестиционных идей от Финама — стратегия-обзор от 01.04.2024

- 29 апреля 2024, 13:49

- |

В 2024 году Fix Price на фоне высоких темпов расширения сети и частичного восстановления LFL-метрик может перейти к двузначному темпу роста основных финансовых показателей. После завершения редомициляции в Казахстаножидаем возобновления регулярных дивидендных выплат. Дивидендная доходность по итогам 2024 года в случае выплаты 100% скорр. FCF может превысить 12%.

В 2023 году авиакомпания «Аэрофлот» отметила рост пассажиропотока на 16,3% по сравнению с предыдущим годом, достигнув отметки в 47,3 млн человек, а в период январь-февраль 2024 года наблюдалось увеличение на 22% (г/г). Финансовые результаты «Аэрофлота» за 2023 год также показали значительный подъем: выручка компании увеличилась на 48,1% до 612,2 млрд руб., а чистая прибыль составила 10,3 млрд руб. (против убытка в 41,5 млрд руб. в 2022 году). По прогнозу ГТЛК, в 2024 году объем пассажиропотока в РФ достигнет 114 млн чел. (+8% (г/г)). Улучшения в операционной деятельности сектора могут способствовать росту акций «Аэрофлота».

( Читать дальше )

📌 Совкомфлот - дивиденды все ближе!

- 27 апреля 2024, 19:55

- |

Сегодня Совкомфлот опубликовал отчетность РСБУ за 1 квартал 2024 года. В отчетности есть некоторые важные изменения, которые могут повлиять на выплату дивидендов. Напомню, что недавно в канале выходил пост про дивиденды Совкомфлота и сценарии их подъема на материнскую компанию для осуществления выплаты.

❓ Что можно сказать по результатам в РСБУ?

1. Относительно операционной деятельности Совкомфлота мы не можем сделать никаких выводов. Необходимо ждать МСФО, чтобы понять как компания прошла 1 квартал 2024 года.

2. Деньги для выплаты дивидендов компания не поднимала, что логично, так как от дочерней компании — Новошипа (один из источников выплаты дивидендов) не поступили деньги, так как не было рекомендации СД Новошипа и одобрения СА.

3. На балансе компании существенно увеличились две важные статьи. «Денежные средства и эквиваленты» выросли на 5,71 млрд руб., а «Краткосрочные финансовые вложения» увеличились на 4,99 млрд руб. Рост указанных статей произошел благодаря сокращению Дебиторской задолженности.

( Читать дальше )

📰Московская Биржа Решения совета директоров

- 27 апреля 2024, 15:30

- |

2.1. Кворум заседания совета директоров (наблюдательного совета) эмитента:

Число членов Наблюдательного совета ПАО Московская Биржа, участвовавших в заседании, составило более половины от числа избранных членов Наблюдательного совета ПАО Московская Биржа....

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал