Мечел

Дочки Мечела: идеи для долгосрочных инвестиций. Если...

- 15 мая 2019, 10:25

- |

1. Не выплачивать дивиденды по итогам 2018г., но при этом:

2. Выплатить дивиденды из нераспределенной прибыли прошлых лет, которая более чем вдвое превышает капитализацию компании!

Собрание акционеров примет решение 14 июня. И если оно будет положительным (выплатить дивиденды), то Мечел и его дочерние компании становятся весьма интересной историей, потому что:

1. Мечел начнет более быстрыми темпами сокращать долг

2. у Мечела есть еще две дочки — Уральская Кузница и ЧМК, имеющие огромный баланс и стоящие 0.2 — 0.5 своей балансовой стоимости. Коршуновский ГОК может стать для них примером, и там тоже начнется раздача нераспределенки.

Вывод: если КоршГОК выплатит дивиденды из нераспределенки, можно купить акции Уральской Кузницы и ЧМК в надежде, что аналогичные действия СД примет и в них.

С одной стороны, риск очень высокий. С другой — дивидендов в этих акциях и так никто не ждет, падать особо некуда. Не является индивидуальной инвестиционной рекомендацией.

Про Мечел, дочки и дивиденды

- 15 мая 2019, 01:13

- |

Пара мыслей про Мечел и его дочки.

В последние месяцы много разных ожиданий по дивидендам Мечела: кто-то ждёт их роста и выплаты каждый следующий год, кто-то говорит, что уже и в текущем году не заплатят.

Добавлю свои 5 копеек про Мечел и его дочки.

Начать нужно с Мечела.

Основная причина, по которой Мечел может перестать платить дивиденды изложена в статье 43 Федерального закона об акционерных обществах (Федеральный закон от 26.12.1995 N 208-ФЗ):

«Общество не вправе принимать решение (объявлять) о выплате дивидендов и не вправе выплачивать объявленные дивиденды по акциям, если на день принятия решения или выплаты стоимость чистых активов общества меньше суммы его уставного капитала, резервного фонда … либо станет меньше указанной суммы в результате выплаты дивидендов.»

Ситуация со стоимостью чистых активов Мечела:

Если ничего не изменится, то уже где-то в 2019 году стоимость чистых активов уйдёт в минус, и Мечел не сможет платить дивиденды.

Причина снижения стоимости чистых активов понятна – ежегодные убытки в отчете по РСБУ.

Причина убытков в том, что Мечел набрал займов у своих дочек и внучек, и проценты по кредитам «съедают» всю прибыль и даже намного больше.

Основная задумка этой заметки — получить конкретные цифры:

1) Какие доходы нужны Мечелу, чтобы не получать убытки в отчете по РСБУ?

2) Откуда Мечел может получить такие доходы.

2) Самый главный вопрос: хватит ли для покрытия убытков дивидендов и матпомощи от непубличных дочек или потребуются дивиденды от публичных дочек?

Начнём с первого вопроса — про убытки.

( Читать дальше )

Ванинский морской торговый порт - Не распределять прибыль полученную по итогам 2018г

- 13 мая 2019, 20:25

- |

АО «Порт Ванино»

Решения общих собраний участников (акционеров)

1. Принять следующее решение о распределении прибыли и убытков Общества по результатам 2018 отчетного года:

По результатам 2018 отчетного года Обществом получена чистая прибыль в размере

1 966 314 тыс. руб.

Прибыль, полученную по итогам 2018 отчетного года, не распределять.

Дивиденды по привилегированным именным бездокументарным акциям Общества по результатам 2018 отчетного года не выплачивать.

Дивиденды по обыкновенным именным бездокументарным акциям Общества по результатам 2018 отчетного года не выплачивать.

Итоги голосования:

«ЗА» — 114 257 голосов (100,0000 % от принявших участие в собрании);

«ПРОТИВ» — 0 голосов (0,0000 % от принявших участие в собрании);

«ВОЗДЕРЖАЛСЯ» — 0 голосов (0,0000 % от принявших участие в собрании).

www.e-disclosure.ru/portal/event.aspx?EventId=V-Af6cWvkHEehAKW7Xo4b7w-B-B

Мечел остается слишком рискованной инвестиционной идеей - Пермская фондовая компания

- 29 апреля 2019, 14:29

- |

За прошедший год выручка показала рост на 5%, отражая увеличение цен реализации. Операционная прибыль, одновременно с EBITDA снизились на 13% и 7% соответственно в связи с низким объемом продаж и ростом издержек, рентабельность EBITDA при этом снизилась с 27% до 24%. Чистая прибыль увеличилась на 9%.

При рассмотрении данной компании ключевым является вопрос долговой нагрузки. Единственным положительным фактором можно выделить преимущественно рублевую структуру заемных средств. В последнее время «Мечел» был вынужден произвести реструктуризацию займов (более 90% объема уже реструктурировано, 87% кредитного портфеля находится у российских государственных банков).

( Читать дальше )

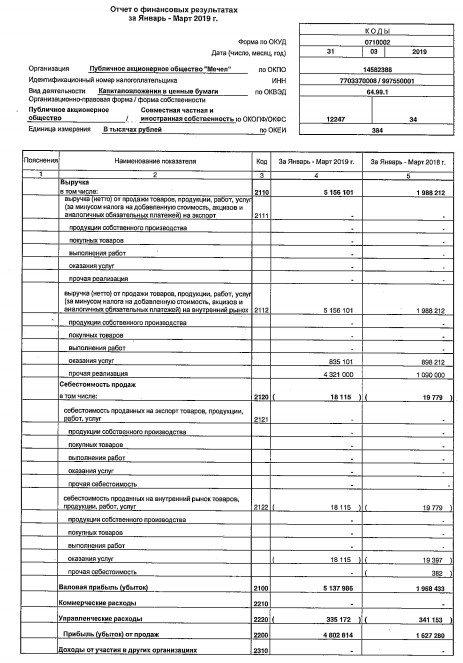

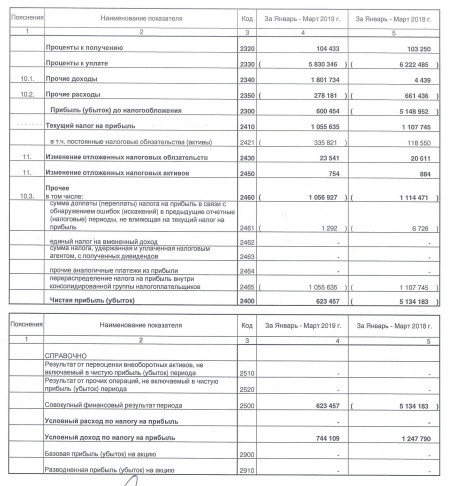

Южный Кузбасс (Мечел) – Прибыль рсбу 1 кв 2019г: 3,836 млрд руб против убытка 895,5 млн руб (г/г)

- 23 апреля 2019, 10:55

- |

Южный Кузбасс (УК Мечел-Майнинг) – рсбу/ мсфо

36 109 217 акций http://www.ukuzbass.ru/doc/doc.asp?obj=135932 стр.5

Капитализация на 23.04.2019г: 21,954 млрд руб

Общий долг на 31.12.2015г: млрд руб/ мсфо 171,592 млрд руб

Общий долг на 31.12.2016г: 143,466 млрд руб/ мсфо 139,086 млрд руб

Общий долг на 31.12.2017г: 134,186 млрд руб/ мсфо 137,622 млрд руб

Общий долг на 31.03.2018г: 131,618 млрд руб

Общий долг на 30.06.2018г: 136,079 млрд руб/ мсфо 138,951 млрд руб

Общий долг на 31.12.2018г: 145,525 млрд руб

Общий долг на 31.03.2019г: 142,237 млрд руб

Выручка 2015г: 31,689 млрд руб/ мсфо 31,898 млрд руб

Выручка 1 кв 2016г: 7,105 млрд руб

Выручка 6 мес 2016г: 14,228 млрд руб/ мсфо 14,328 млрд руб

( Читать дальше )

Мечел-п. Дивиденды. Перспективы ч.2

- 22 апреля 2019, 08:32

- |

21 марта 2019, после опубликованной годовой отчетности, привилегированные акции Мечел-п в моменте прибавили 9% и сегодня 22 апреля они до сих пор торгуются по 106р. Дивиденд на одну привилегированную акцию прогнозируется 18,16 рублей, что составляет порядка 17% к текущей цене.

Я уже писал о Мечеле которого боится рынок из-за большого долга. Тем не менее, Мечел над долгом работает, долг реструктуризирует. Это типичный пример недооцененной проблемной компании, которую можно взять на 3-5% от портфеля.

( Читать дальше )

Наиболее интересные российские акции к покупке - Открытие Брокер

- 18 апреля 2019, 16:39

- |

«Сбербанк» – крупнейших российский финансовый институт, контрольный пакет которого принадлежит ЦБ РФ. В последние годы банк быстро наращивает прибыль и все большую ее часть отдает акционерам. Если по итогам 2017 года на дивиденды было направлено 35% прибыли по МСФО, то за 2018-й ожидается не менее 40%. Более того, руководство «Сбербанка» обещало довести выплаты до половины прибыли уже в следующем году, что даже при консервативном прогнозе даст около 20 рублей дивидендов на акцию каждого типа. То есть форвардная доходность «префов» сегодня уже очень близка к двузначной. Плюс в обозримой перспективе выплаты продолжат расти.

«Московская биржа» — относительно молодая история на отечественном рынке акций. Сама биржа объединяет фондовую, срочную, валютную и денежную секции, оказывает депозитарные услуги и, по сути, является монополистом по организации торговли различными финансовыми инструментами на территории РФ. Параллельно диверсифицированная структура создает устойчивый фундамент для наращивания комиссионных платежей, поскольку провал на одном направлении всегда компенсируется увеличением активности на другом. Собственно, это и есть основной бизнес МосБиржи, который из года в год стабильно растет.

АФК «Система»

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 18 апреля 2019, 09:07

- |

Раз на ГАЗ не приходится. Олег Дерипаска просит помощи сразу у двух государств

Как стало известно “Ъ”, группа ГАЗ Олега Дерипаски просит помощи у государства в размере почти 30 млрд руб., угрожая дефолтом и падением производства на 40% уже во втором полугодии. В группе считают текущую господдержку недостаточной в условиях санкций с учетом большой зависимости от иностранных комплектующих. На рынке говорят, что правительство скептически относится к этим просьбам, а сам Олег Дерипаска в интервью иностранным СМИ активно подчеркивает риски национализации группы. По его версии, государство, от которого бизнесмен при этом, как выяснилось, требует денег, следит за ситуацией, «как ястреб».

https://www.kommersant.ru/doc/3946850?from=main_1

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал