Лукойл

Продал Лук

- 18 декабря 2019, 11:38

- |

6000 руб. — это хорошая добавка к пенсии пенсионеру.

Знаю, что сегодня дивотсечка Лучка. На то и шел. Я его собираюсь сегодня к вечеру откупить на 50-70 рублей дешевле. Ну, если не даст- значит не судьба)))))

Ваш все тот же самый,

S.Hamster

Кто хочет мне помочь к Новому году накрыть стол- посылайте донаты на Яндекс деньги

Ссыль: money.yandex.ru/to/410014495395793

или на сбер карту : 639002389046143558

- комментировать

- Комментарии ( 14 )

Лукойл - трейдер Litasco приступил к торговле СПГ

- 17 декабря 2019, 15:15

- |

«Да, в небольших объемах мы торгуем»

О планах по развитию отмечается, что они есть, но только за рубежом, поскольку для компании действует запрет на экспорт СПГ из России.

источник

18 Декабря 2019. Лук = Дивиденды. 192 р. за акцию.

- 16 декабря 2019, 11:53

- |

; р))

Мне надо Лук продать

Ой, не с того начинаю!

В эту Среду = 18 декабря 2019 года Лукойл отсекает реестр под Дивиденды.

Коллеги, не шортите сегодня, завтра Лук. Он всё равно порастёт.

Поберегите счета.

Предупреждён — значит вооружён!

В оферах не стоять, на провокации не отвлекаться!

; р))

Итоги 2019 года. Часть1. Что было ?

- 15 декабря 2019, 14:35

- |

Добрый день.

Решил записать немного, постараюсь емко, кратко, всего будет 4 примерно равные части, правда написана всего одна, но это будет мотивировать доделать работу начатую.

Что было у меня в 2019 году и на рынке ?

Основное у меня касаемо фонды – я начал последовательно и методично писать дневник. Не сказать, что я ранее это не пробовал, но всегда забивал в итоге. Это дисциплинирует и сильно освежает память уже через 3 месяца, например, вряд ли кто помнит, почему Сбербанк вдруг в феврале упал на 205 и лежал там месяц?.. В январе-марте писал каждый день, потом надоело, сейчас перешел на 2 раза в неделю.

Что запомнилось из основного?

Январь февраль было много префов Татнефти с ноября, ходил на дивы, очень рано сдал по 550 рублей). Потом она улетела, но не жалею, ибо все было согласно стратегии, купить дешего на проколе на плечи, получить дивы, закрыть геп, сдать, ждать далее.

Январь февраль было с декабря много Сбербанка, сдал очень рано в начале января из-за плеч и боязни тонкого январского рынка, вышибло по стопу и поехал вверх, потом спекулировал в шорт на февральских санкциях, чисто повезло, что не разорвало, закрыл, более так делать никогда не буду, закрыл в плюс 1 рубль, хотя был убыток в моменте по шорту минус 7 рублей с акции, перевернулся снова в лонг, немного заработал 12 рублей на акцию). Если бы сидел позой от 183 декабрьских до 240 согласно стратегии, сделал бы очень много %% и денег рублей. Не следовал своей стратегии, немного испугался роста и хайпа, что Сбербанк наше все, берем на все, растем далее.

( Читать дальше )

Варю борщ и нате!

- 13 декабря 2019, 17:44

- |

Мне нужно бабло, чтобы купить дешевый доллар, а тут, блин, правило — деньги тока Т+2 (((((

Посмотрел на цену доллара, а он и недешевый опять стал. Так хотелось купить по 62, 15))))))))))0

Ладно, пацаны, всех денег не заработаешь. А борщ я все таки сварил.

Ваш все тот же самый,

S.Hamster

Кто хочет так торговать, милости прошу. У нас есть пару учебных дней до НГ.

Записывайтесь, кроме гопников. Писать в личку или на мыло. redvar@mail.ru

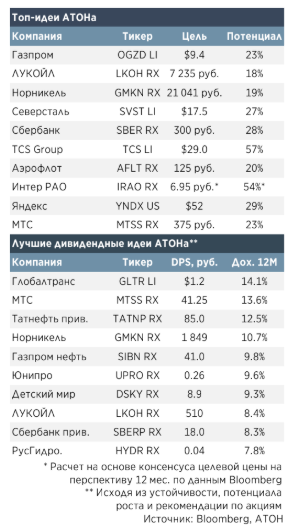

Дивидендная доходность Лукойла может составить 8,3% за 2019 год - Атон

- 13 декабря 2019, 11:08

- |

Поправки к дивидендной политике основаны на принципах, объявленных ранее. ЛУКОЙЛ намерен выплачивать в качестве дивидендов не менее 100% скорректированного свободного денежного потока (чистые денежные средства, полученные от операционной деятельности, скорректированные на капзатраты, уплаченные проценты, погашение лизинговых обязательств и расходы на выкуп). Выплаты будут производиться раз в полгода на базе консолидированных финансовых результатов за 6М, а DPS будет округляться до целого в российских рублях. Напомним, что предыдущая политика предполагала выплату не менее 25% чистой прибыли по МСФО в качестве дивидендов.

Совет директоров утвердил ранее объявленные поправки к дивидендной политике, которые отдают приоритет выплате дивидендов перед выкупом акций. Мы считаем эту новость нейтральной, однако отмечаем, что текущая политика предполагает значительный потенциал роста дивидендов по сравнению с суммой, выплаченной в прошлом году (по нашим оценкам, дивидендная доходность за 12М может достичь 8.3%).Атон

Стратегия 2020: российский рынок по-прежнему очень привлекателен - Атон

- 12 декабря 2019, 21:01

- |

Инвестиционные идеи: предпочтение стоимостным акциям вместо историй роста

Мы ожидаем, что «голубые фишки» продолжат ралли в 2020, и потому отдаем предпочтение Газпрому,

( Читать дальше )

Лукойл - совет директоров одобрил новую дивидендную политику

- 12 декабря 2019, 16:13

- |

общая сумма дивидендов по размещенным акциям Компании за вычетом акций, принадлежащих организациям Группы «ЛУКОЙЛ», составляет не менее 100% от скорректированного свободного денежного потока Компании;

скорректированный свободный денежный поток рассчитывается по данным консолидированной финансовой отчетности ПАО «ЛУКОЙЛ», подготовленной в соответствии с МСФО, и определяется как чистые денежные средства, полученные от операционной деятельности, за вычетом капитальных затрат, уплаченных процентов, погашения обязательств по аренде, а также расходов на приобретение акций ПАО «ЛУКОЙЛ»;

( Читать дальше )

Рынок верит в перенос торговых пошлин, а может даже и отмену их части - Invest Heroes

- 12 декабря 2019, 16:08

- |

Ожидание СД «Газпрома» — интрига дня: ранее акции «Газпрома» не росли, после того как прошла информация о росте коэффициента дивидендных выплат планками 30-40-50%. Теперь, похоже, в рынке есть надежда на то, что выплаты окажутся лучше. Пока не думаю, что она оправдается.

Что же мы думаем про позитив?

Причина позитива — то, что рынок верит в перенос торговых пошлин, а может даже и отмену их части (об этом вчера писал Goldman). В этой связи, в понедельник мы видим 2 расклада — первый (взрывной рост) это отмена части тарифов и второй (take profit в США) это перенос тарифов на 1-3 мес. для финализации условий Фазы 1.

Важно не забыть как-то прикрыть позиции в золоте, например через шорт золота против акций золотодобытчиков

Акции РФ на позитиве пойдут на новую вершину, им есть куда расти, да и christmas rally располагает

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал