Лукойл

Лукойл - СД рассмотрит дивиденды за 2019 г 18 мая

- 07 мая 2020, 16:51

- |

II. О рекомендациях по размеру дивидендов по акциям ПАО «ЛУКОЙЛ» по результатам 2019 года и порядку их выплаты

сообщение

- комментировать

- Комментарии ( 0 )

Совладелец ЛУКОЙЛа Л. Федун госпитализирован с коронавирусом.

- 07 мая 2020, 15:28

- |

Об этом сообщается на официальном сайте футбольного клуба Спартак, которым владеет Л. Федун.

- у председателя совета директоров ФК Спартак-Москва Леонида Арнольдовича Федуна диагностирована коронавирусая инфекция;

- в данный момент он находится на лечении в больнице;

- клуб желает Леониду Арнольдовичу скорейшего выздоровления.

Если сланцевая добыча в США начнёт расти, страны ОПЕК+ будут вынуждены вновь сесть за стол переговоров - Альфа-Банк

- 07 мая 2020, 14:28

- |

Согласно материалам агентства, среднесуточная добыча жидких углеводородов (сырой нефти и газового конденсата) в первые пять дней мая снизилась на 16% п о сравнению с тем же периодом апреля и составила 9,5 млн барр./сутки (против 11,3 в среднем за апрель). Оценивая добычу нестабильного газового конденсата на уровне 0,9 млн барр./сутки, мы предполагаем, что добыча сырой нефти могла составить порядка 8,6-8,7 млн барр./сутки, что на 0,1-0,2 млн барр. больше квоты, отведенной в рамках соглашения с ОПЕК+ (8,5 млн барр./сутки). В то время как крупные нефтяные компании в среднем сократили объемы добычи на 18% (в том числе Роснефть сократила добычу на 16%, Лукойл – на 21%), газовые компании, такие как НОВАТЭК и Газпром, сократили добычу на весьма умеренные 4% и 13% соответственно.

( Читать дальше )

Фундаментальный анализ компании «Лукойл»

- 06 мая 2020, 20:45

- |

Ситуация в нефтяной отрасли продолжает вызывать живой интерес. Раньше, я совсем не интересовался нефтянкой, но теперь решил немного присмотреться, в том числе и к российским компаниям. Попробовал разобрать отчёты «Лукойла» за последние 10 лет, насколько вообще может что-то разобрать человек, с нулевыми познаниями в нефтянке и корпоративных финансах.

Почему «Лукойл» меня заинтересовал:

1. Самое важное, что «Лукойл» – это не «Роснефть» (простите меня за это, акционеры «Роснефти»). Я не знаю почему, но Игорь Иванович совершенно не вызывает доверия;

2. При том, что «Лукойл» – это не «Роснефть», он всё же один из лидеров в отрасли;

3. На том же смартлабе при поверхностном изучении народных настроений по поводу компании находятся признаки того, что компания хорошая. В факторах роста и падения пишут: «Мультипликаторы высоковаты относительно Газпромнефти и Башнефти. Компенсируется

( Читать дальше )

Коэффициент жадности менеджмента в нефтегазовом секторе

- 04 мая 2020, 21:25

- |

Сам по себе этот показатель не говорит ровно ничего. Т.е. понятно, что в компании может быть сильно раздут штат управленческого персонала, как это обычно бывает в больших компаниях. Или у компании был очень удачный год и чистая прибыль улетела в космос. НО!

Может быть этот показатель заставит о чём-то задуматься, например:

1. Если показатель сильно маленький при космических прибылях – может быть штат действительно очень раздут? Раздут настолько, что уже никто не понимает кто и чем в компании занимается. А если штат действительно настолько раздут, а у компании падают прибыли или постоянно растёт долг и не особенно устойчивое финансовое положение? Почему в таком случае высшее руководство не прорядит неэффективных управленцев?

( Читать дальше )

ЛУКОЙЛ - подписан меморандум с алжирской компанией Sonatrach

- 04 мая 2020, 20:18

- |

Стороны планируют вести переговоры о возможных совместных инвестициях в геологоразведку и добычу в Алжире. Документ обозначает перспективы компаний по разведке и добыче в мире.

В середине апреля Sonatrach подписала аналогичный меморандум с «Зарубежнефтью».

для ЛУКОЙЛа, который не видит больших перспектив по расширению ресурсной базы в России, работа в Алжире является естественным продолжением иностранной экспансии российского производителя.

источник

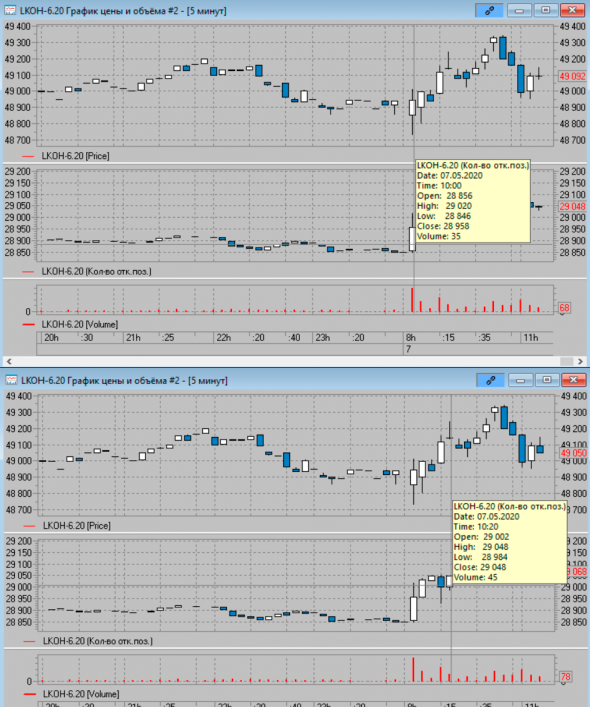

План на утро: Ri, Сбер, Газпром, Лукойл

- 04 мая 2020, 09:24

- |

Ri, Сбер, Газпром, Лукойл. Открытие с гэпом вниз: 1) отскок — открытие шорта; 2) топтание на месте — открытие шорта

📜 Утренний обзор мировых рынков - 04.05.2020

- 04 мая 2020, 08:49

- |

Друзья приветствую!

Новостной фон негативный. 🇺🇸 В пятницу американские индексы значительно снизились: S&P500 -2,81%, NASDAQ -3,2%. Фьючерс с утра теряет 0,7%.

💊 FDA одобрила использование препарата Remdesivir (Gilead #GILD) против COVID-19 в экстренных случаях.

💵 Berkshire Hathaway #BRKb дедушки У.Баффета распродала все свои активы авиакомпаний, среди которых United Airlines, Delta Airlines, American Airlines, Southwest Airlines. Восстановление отрасли компания ждет очень нескоро.

📜 В информационном пространстве начинает появляться все больше обвинений в сторону Китая, как виновника глобальной пандемии. Американцы не против «под шумок» ввести новые торговые ограничения с поднебесной и «покошмарить» рынок. Причина будущей коррекции на рынках? Вполне, почему бы и нет.

📜 В пятницу отчитались:

Exxon Mobil #XOM EPS (0,53$ прогноз — 0,01$), выручка (56,16В, прогноз — 53,53В)

Chevron #CVX EPS (1,29$ прогноз — 0,65$), выручка (31,5В, прогноз — 29,14В)

📈 Сегодня ждем отчеты от Tyson Foods #TSN и Ferrari NV #RACE

🦠 Число инфицированных во всем мире по данным института Хопкинса уже около 3 507 тыс. человек. Погибли уже более 247,5 тыс. человек.

( Читать дальше )

Лукойл (LKOH). Что нас ждет?

- 04 мая 2020, 04:04

- |

С февраля 2020 года акции «ЛУКОЙЛа» упали вместе со всем рынком. Наши расчеты таковы, что акции имеют хорошие шансы вернуть свои позиции. «ЛУКОЙЛ» — один из лидеров российских нефтяных компаний. Когда нефтяной рынок начнет восстанавливаться, акции «ЛУКОЙЛа» будут одни из самых востребованных.

Фундаметнальный анализ

ПАО «ЛУКОЙЛ» имеет низкое значение чистого долга, это большой плюс для компании. Основные мультипликаторы капитализации компании демонстрируют недооцененность ее рынком компаний данного сектора, даже если учитывать, что капитализация «ЛУКОЙЛа» потеряла на снижении рынков меньше остальных. Такому развитию поспособствовал buyback и сокращение общего количества акций. «ЛУКОЙЛ» сократил их количество своих акций с 850,6 до 692,8 млн шт., с помощью программ их выкупа и погашения.

Аналитики компании «ФИНАМ» спрогнозировали стоимость «ЛУКОЙЛа» на конец 2020 — начало 2021 года, которая составила $ 56 800 млн, что соответствует $ 82, или 6 463 руб. за обыкновенную акцию по курсу на дату оценки. Данная оценка свидетельствует о том, что акции могут вырасти более чем 15% от текущих уровней. Это означает, что подтверждается рекомендация «Покупать» акции «ЛУКОЙЛа».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал