Поиск

Кризис перепроизводства в Китае и угроза начала нового мирового финансового кризиса.

- 07 февраля 2019, 11:05

- |

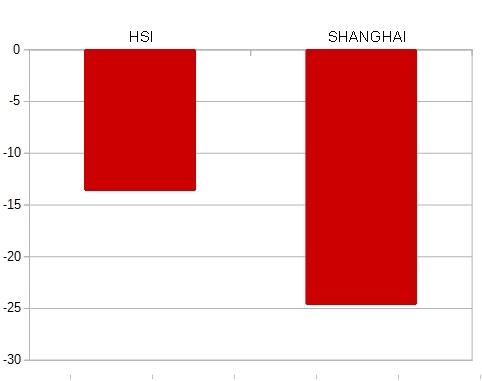

Диаграмма под заголовком показывает динамику закрытия Китайских фондовых индексов за уже прошедший 2018-ый год. И на них четко видно, что за прошлый год Китайские фондовые индексы обвалились в буквальном смысле этого слова. Так индекс Hang Seng Index (HSI) за прошлый год упал почти на 14%. В тоже время индекс Shanghai SE Composite Index (SHAGHAI) за прошлый год опустился ниже отметки в 23%.

Если посмотреть на месячный график индекса HSI, то становиться видно, что он падал непрерывно на протяжении шести месяцев с мая по октябрь 2018-го года. А само падение началось еще раньше в январе 2018-го года. И таким образом продлилось десять месяцев.

Так же при просмотре этого графика становиться видно, что в последний раз такое длинное падение было еще в 2015-ом году. Тогда индекс HSI падал пять месяцев подряд, а само падение длилось девять месяцев.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Другая сторона "Капитала" К.Маркса...

- 05 февраля 2019, 23:49

- |

В ЗАЛТБОММЕЛ

Лондон, 25 июня 1864 г.

1, Modena Villas, Maitland Park,

Haverstock Hill

Дорогой дядя!

Большое спасибо за подробное письмо… У меня снова были рецидивы фурункулеза, и всего лишь две недели, как я избавился от

последних фурункулов. Так как эта несносная болезнь очень мешала мне в работе — кроме того, врач запретил мне напряженный и многочасовой умственный труд — я, что тебя немало удивит, спекулировал — отчасти американскими государственными процентными бумагами, но преимущественно английскими акциями, которые в этом году растут здесь, как грибы после дождя (речь идет о всевозможных и невозможных акционерных предприятиях, раздувающихся до немыслимых размеров, а затем, в большинстве случаев, лопающихся). Таким путем я выиграл более 400 ф. ст., и теперь, когда осложнение политической обстановки снова предоставляет простор для игры, начну опять. Этот род занятий отнимает мало времени, и ведь можно же немного рискнуть, чтобы отобрать деньги у своего противника.

( Читать дальше )

Советы 20-летнему гражданину капиталистической РФ

- 03 февраля 2019, 12:55

- |

В Российской Федерации уже 30 лет строится частнособственнический капитализм, практически перешедший в стадию капитализма монополистического. Что можно посоветовать студенту средних курсов ВУЗа, который по натуре не революционер и обдумывает как же ему жить дальше?

Что происходит в капиталистическом государстве периферийного типа все больше скидывающему со своих плеч социальные обязательства? То же, что и в остальных подобных капиталистических государствах – 10% выигрывают от этого (им становится всё лучше и лучше), 90% от этого проигрывают (им становится всё хуже и хуже).

Твоя задача – попасть в 10% выгодополучателей. Как это можно сделать?

Правильно выбрать — чем ты будешь заниматься в профессиональном плане

Для того, чтобы оказаться в 10% должно совпасть четыре фактора:

( Читать дальше )

Социализм в Венесуэле? Слишком вольная трактовка Социализма.

- 27 января 2019, 18:52

- |

Испания победила Итальянский Ренессанс в 1527году. Разгром Рима. И сделала Италию своей провинцией. Неаполь, Сицилия, Puglia (Лечче )- Королевства, города стали испанскими, где до сих пор можно увидеть величайшие памятники архитектуры- испанского барокко.

Так продолжалось до тех пор, пока в Европе не расцвела Пруссия Фридриха Великого. Прусский социализм -стал еще более строгим и сильным по форме правления государством.

В дальнейшем, только эти сильные страны с сильным духом социализма восстали против Наполеона. Испания, Пруссия и Россия. Да, именно Россия -Российская империя строилась по прусскому принципу. Начиная с Екатерины Алексеевны. Павел Петрович, Александр Первый, Александр Второй, Александр Третий… в конце концов — Витте, Столыпин.

( Читать дальше )

Про противоречия внутри буржуазии или почему надо инвестировать в акции монополистов

- 17 января 2019, 09:16

- |

Заметьте, я даже не говорю о том, что очень многие из вас просто в перспективе разорятся, будут выдавлены с рынка большими корпорациями. На примере торговых предприятий это уже хорошо видно. Следующая волна у нас в России движется на предприятия общепита…

Я веду речь о том, что даже при условия сохранения своего бизнеса, вы настолько упадете в уровне доходов, что этот бизнес для вас станет обузой. А сбросить эту обузу с себя вы не сможете. У вас будут два выхода: тащить на себе свой бизнес, который вам будет обеспечивать совсем минимум для жизни, или пополнять армию наемных работников (в самом лучшем случае!), а еще реальная перспектива – деклассироваться, стать в ряды безработных.

И это происходит при том, что правящим классом в капиталистических государствах является ваш класс – буржуазия. Вроде у вашего класса власть. Но эта власть работает против вас же. Удивляет? На почве этого удивления многие начинают отвергать марксизм, впрочем, даже не начав толком им интересоваться, начинают приходить к выводу, что классовая теория не способна описать происходящие в обществе процессы, идут по пути деления общества не на классы. А на плохих и хороших людей, на тружеников, так сказать, и паразитов.

( Читать дальше )

Что общего между "Экономическим рывком" Путина и "Большим скачком" Мао Цзе-дуна?

- 16 января 2019, 11:38

- |

1) Технологическая неграмотность. Непонимание, что эффективность экономики вырастает из плотности индустрии. Из кооперации предприятий и отраслей. Где ведущая роль за обрабатывающей промышленностью (ОП). А сельхоз. и добывающая промышленность — вспомогательные. Потому что им присущ эффект снижения отдачи капитала с ростом производства. В ОП — эффект противоположный.

Непонимание, что развёртывание производства на пустом месте в отсталой стране стоит много дороже, чем в развитой, из-за отсутствия поставщиков. Инфраструктура также вырастает не сама по себе, но с плотностью индустрии. Конкурентоспособность достигается большими объёмами производства, чему препятствует заполненность мировых рынков и неплатёжеспособность населения в отсталой стране.

Без большого сбыта нет объёмов производства. А без объёмов производства не окупаются эффективные технологии. Нет специализации и синергетического эффекта кооперации.

( Читать дальше )

«Тинькову было некомфортно на Западе покупать бизнес: там меньше дураков, здесь их много»

- 16 января 2019, 10:28

- |

Павел Врублевский, владелец процессинговой компании ChronoPay в своем Фейсбуке — про Тинькова, стартапы и про то, каково это — делать в России бизнес с помощью друзей и инвесторов.

Попросили прокомментировать главу книги Олега про то, как он покупал и не покупал финтех в других странах (речь про книгу Олега Тинькова «Революция: как построить крупнейший онлайн-банк в мире», глава 26 «Россия и стартапы» — Примеч. ред.).

Я почитал, думаю можно, хотя это не очень честно — ведь у Олега есть миллиард и книга. Но все равно, иногда когда я пишу свои вещи, частью того, что надо передавать — это как раз наука как не наступить на грабли. И так по пунктам, для стартаперов:

1. Если вы столкнулись с инвестором и предпринимателем, как Олег Тиньков, который уходит от сделки, потому что ему не понравилось, что вы уехали в отпуск, опоздали на встречу, ваши носки и шнурки не того цвета и что угодно еще тому подобное — бегите как от огня, особенно если у вас нет опыта общения такого плана.

( Читать дальше )

Библиотека начинающего инвестора в акции (личный опыт)

- 16 января 2019, 09:27

- |

Приведенная литература примерно на год чтения.

Рекомендую читать в указанном порядке (многие книги есть в свободном доступе в сети):

Мотивационно-популярное:

— Джордж Клейсон. «Самый богатый человек в Вавилоне»

https://bookz.ru/authors/djorj-kleison/samii-bo_574/1-samii-bo_574.html

— Роберт Кийосаки. «Богатый папа, бедный папа»

https://www.litmir.me/br/?b=259942&p=1

— УК «Арсагера». «Какой смысл покупать акции?» (ЧИТАТЬ ОБЯЗАТЕЛЬНО)

arsagera.ru/kuda_i_kak_investirovat/zachem_nam_fr/kakoj_smysl_pokupat_akcii/

— Дэвид Смит. «Капитал Маркса в комиксах» (ЧИТАТЬ ОБЯЗАТЕЛЬНО)

https://www.labirint.ru/books/565293/

( Читать дальше )

Рейтинг бизнес-книг. Пишите в комментариях, какая книга заинтересовала - выложу конспект.

- 14 января 2019, 17:33

- |

( Читать дальше )

Повестка дня и план 2019-2022

- 11 января 2019, 10:45

- |

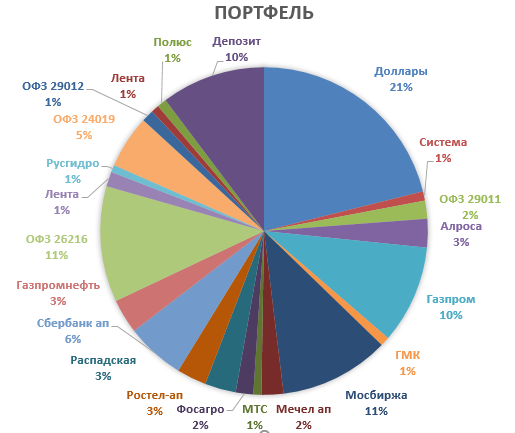

О ситуации на рынках

Наконец после 10 лет практически безоткатного роста началась коррекция на международных рынках. Глядя рынок США, впечатление сложное. Компании которые входят в индексы стоят довольно дорого, но если поискать, вполне можно найти хорошие акции на покупку. Индустрия ETF создает некоторые перекосы время от времени, никуда не денешься. Европа прилично дешевле США. В целом не видно состояния безумной переоценки, особенно после налогового маневра Трама, после которого прибыль компаний США выросли процентов на 18-25.

Оценка фондовых рынков упирается в ставки облигаций. ФРС пока продолжает повышать, давя на рынки, так что я ожидаю продолжение коррекции в текущем году.

Есть, однако, нюанс — SnP Commodity Index на многолетних минимумах. Последний раз он был на этих уровнях в 1998 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал