SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. TonySoprano

Повестка дня и план 2019-2022

- 11 января 2019, 10:45

- |

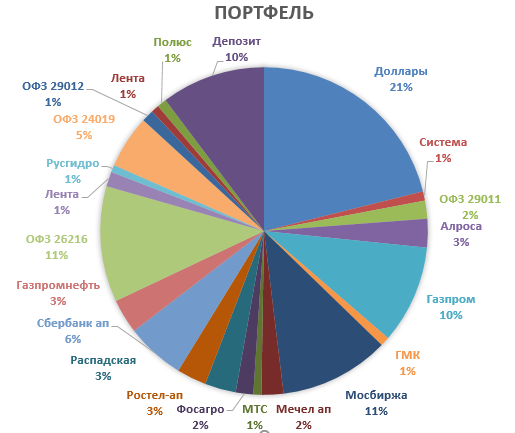

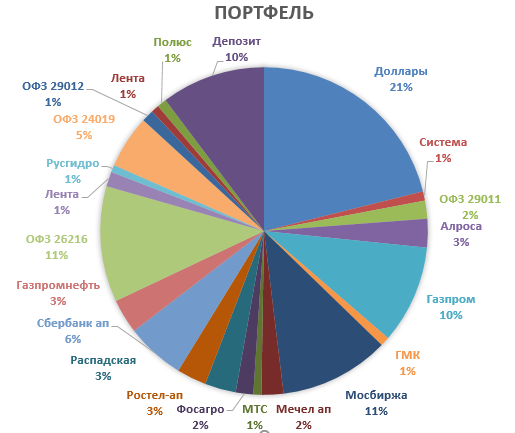

По портфелю изменений особых нет, у нас вообще мало что меняется на рынке. Все так же дешево и перспективно, если смотреть тактически. Взял только немного энергетики в портфель -почему писать не буду, все и так знают.

О ситуации на рынках

Наконец после 10 лет практически безоткатного роста началась коррекция на международных рынках. Глядя рынок США, впечатление сложное. Компании которые входят в индексы стоят довольно дорого, но если поискать, вполне можно найти хорошие акции на покупку. Индустрия ETF создает некоторые перекосы время от времени, никуда не денешься. Европа прилично дешевле США. В целом не видно состояния безумной переоценки, особенно после налогового маневра Трама, после которого прибыль компаний США выросли процентов на 18-25.

Оценка фондовых рынков упирается в ставки облигаций. ФРС пока продолжает повышать, давя на рынки, так что я ожидаю продолжение коррекции в текущем году.

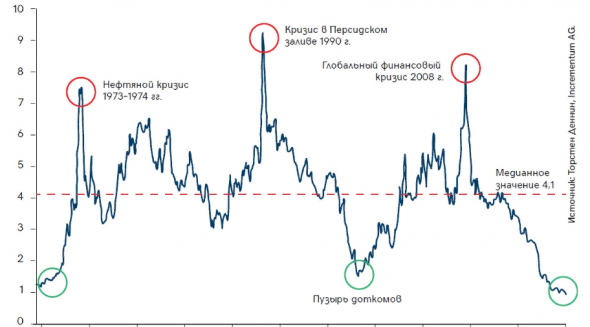

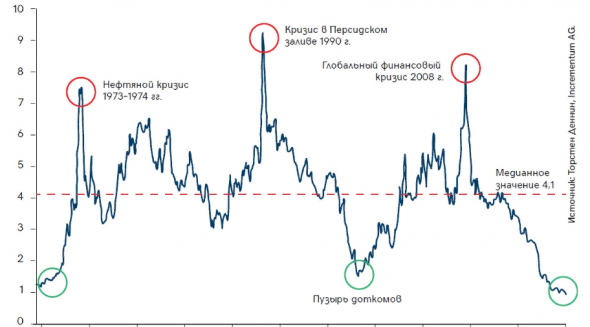

Есть, однако, нюанс — SnP Commodity Index на многолетних минимумах. Последний раз он был на этих уровнях в 1998 году.

Соотношение Snp 500 к Snp Commodity Index тоже на лоях, что дает нам некоторые намеки на будущий рост этого индекса, который на 78 процентов представлен нефтью и газом. Полагаю возвращение к средним значениям будет частично за счет снижения SnP 500, но основной упор будет в росте цены нефти и газа. Так же следует помнить, что товарные рынки довольно единодушны и товары, как правило, ходят вместе. Никель, медь, уран итд должны будут дать хорошую отдачу в следующие года. Только уголь и сталь мне не нравятся. У меня друг работает в отрасли — они ждут снижения цен на сталь в течении года-двух.

Об акциях

Понимая, что, видимо, нас ждет рост товарных активов, хочу сделать соответствующую ставку. Российский рынок, в этом плане, чрезвычайно хорош — чего чего, а сырьевых компаний у нас хватает. Сделаю упор на газпром, газпромнефть и лукойл, половлю пониже ГМК. Полагаю, что в нашей сырьевой державе в случае роста цены на энергоресурсы, весь рынок сделает хороший перфоманс, так что можно не ограничиваться только сырьем.

Но, в следствии, некоторой узости нашего рынка, приходится ловить рыбу в других странах. Открыл себе счет в ИБ и собираюсь там тарить всякое разное, на чем остановлюсь поподробнее.

Танкеры

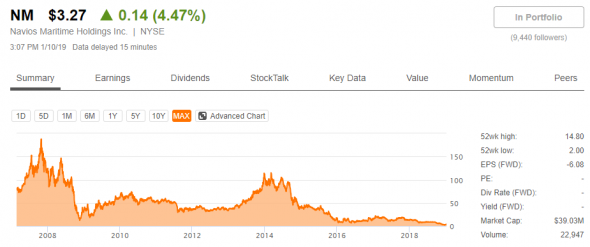

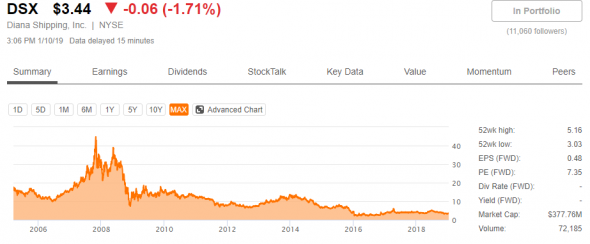

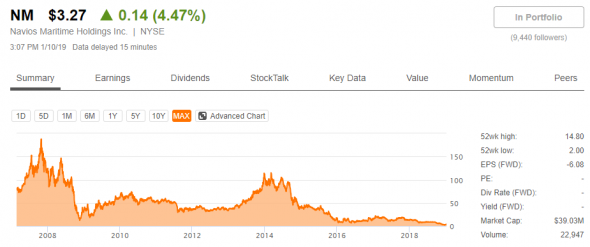

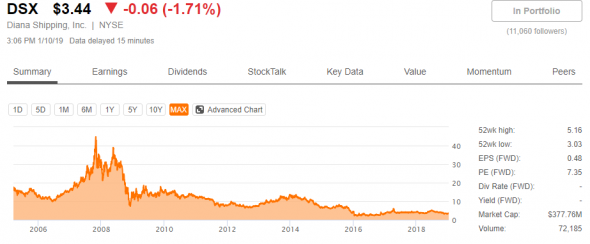

Делать ставку можно опосредованно. Вместе с нефтяными компаниями, пострадали те кто их обслуживает — перевозка и обслуживание. Сектор, мягко говоря, в упадке.

Акции танкерных компаний упали в десятки раз. Можно сделать очень сильную ставку — проблема в компетенции. Чем больше знаешь, тем точнее и выгоднее будет ставка. Чем меньше -тем дурак. Не разбираешься -не лезь. Вот и я пока хожу вокруг да около, читаю отчеты, статьи и облизываюсь. Думаю выберу штуки 3-5 себе в портфель в течении нескольких месяцев.

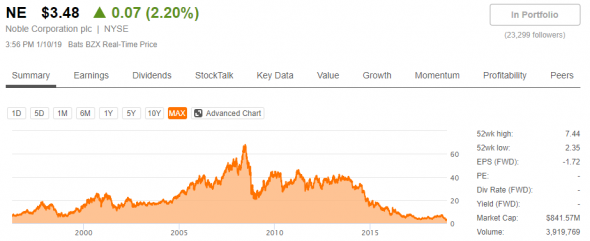

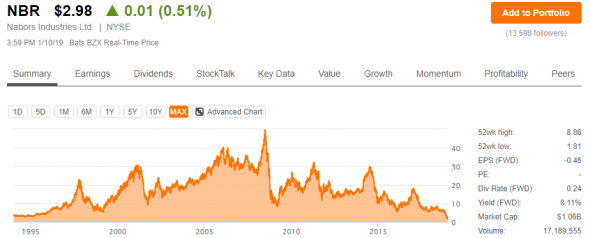

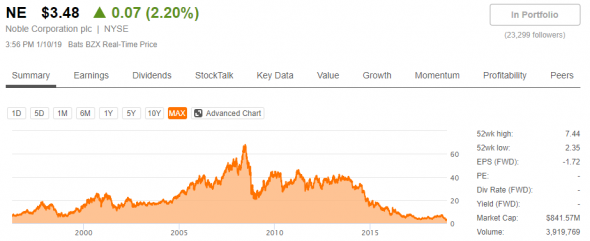

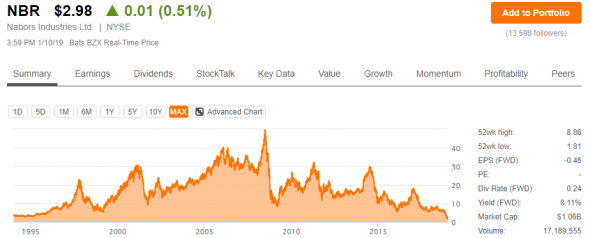

В похожей жопе находиться морское бурение.

Я бы даже сказал, что в этом секторе дела еще хуже, а покупать его пока рано, так как до повышенного спроса на морское бурение еще далеко.

Не забудем и сервисные компании. Голубые фишки Schlumberger и Haliburton упали не так сильно, как менее слабые игроки.

В общем работы по поиску акций в нефтяном секторе валом -выбирай не хочу. Но не нефтью едины, есть и другие, не менее замечательные сырьевые товары. Один из них — уран. Чтобы не копипастить, всем советую заглянуть сюда - https://road2riches.ru/ideas/kanadskie-potencialnye-proizvoditeli-urana/

Другие сырьевые товары пока не смотрел, да и не думаю, что на все денег хватит, так что надо выбирать.

Есть еще один циклический сектор, незаслуженно забытый — тачки.

Fiat Chrysler торгуется с EV/Ebitda около 2,5, а P/E -5. Старые зубры — Пабрай и Маркс добавили его к себе в портфель и я сделаю тоже самое.

Peugeot EV/Ebitda около 2, а P/Cashflow -2.5

Остальные торгуются недорого, но с гигантскими долгами, что мне не очень нравится. Bmw сейчас дает див. доход — 7.9

Из нециклических секторов мне нравятся Reitы и коммуникации.

Vodafone, Tanger Factory Outlet,Apple Hospitality Reit и другие. Можно выцепить компании с див. дох 6-8% и без большого долга.

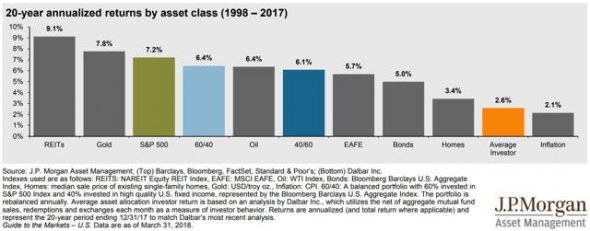

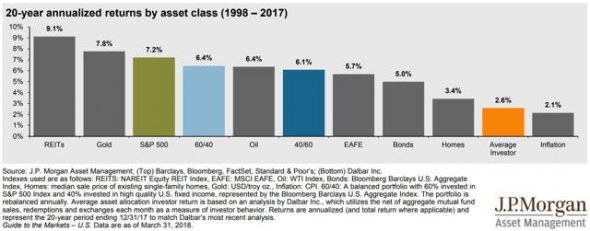

Рейт фонды мне очень нравятся — они не цикличны, регулярно платят, и за счет этих выплат еще и перфомят лучше рынка. Хорошее дополнение в портфель. На этой картинке оранжевым обозначен средний инвестор, который сейчас читает эту статью. 2,8% — наверно, в среднем, мы все клинические кретины.

Осветил не все, но пост и так длинный получился. Все кто дочитал молодец.

О ситуации на рынках

Наконец после 10 лет практически безоткатного роста началась коррекция на международных рынках. Глядя рынок США, впечатление сложное. Компании которые входят в индексы стоят довольно дорого, но если поискать, вполне можно найти хорошие акции на покупку. Индустрия ETF создает некоторые перекосы время от времени, никуда не денешься. Европа прилично дешевле США. В целом не видно состояния безумной переоценки, особенно после налогового маневра Трама, после которого прибыль компаний США выросли процентов на 18-25.

Оценка фондовых рынков упирается в ставки облигаций. ФРС пока продолжает повышать, давя на рынки, так что я ожидаю продолжение коррекции в текущем году.

Есть, однако, нюанс — SnP Commodity Index на многолетних минимумах. Последний раз он был на этих уровнях в 1998 году.

Соотношение Snp 500 к Snp Commodity Index тоже на лоях, что дает нам некоторые намеки на будущий рост этого индекса, который на 78 процентов представлен нефтью и газом. Полагаю возвращение к средним значениям будет частично за счет снижения SnP 500, но основной упор будет в росте цены нефти и газа. Так же следует помнить, что товарные рынки довольно единодушны и товары, как правило, ходят вместе. Никель, медь, уран итд должны будут дать хорошую отдачу в следующие года. Только уголь и сталь мне не нравятся. У меня друг работает в отрасли — они ждут снижения цен на сталь в течении года-двух.

Об акциях

Понимая, что, видимо, нас ждет рост товарных активов, хочу сделать соответствующую ставку. Российский рынок, в этом плане, чрезвычайно хорош — чего чего, а сырьевых компаний у нас хватает. Сделаю упор на газпром, газпромнефть и лукойл, половлю пониже ГМК. Полагаю, что в нашей сырьевой державе в случае роста цены на энергоресурсы, весь рынок сделает хороший перфоманс, так что можно не ограничиваться только сырьем.

Но, в следствии, некоторой узости нашего рынка, приходится ловить рыбу в других странах. Открыл себе счет в ИБ и собираюсь там тарить всякое разное, на чем остановлюсь поподробнее.

Танкеры

Делать ставку можно опосредованно. Вместе с нефтяными компаниями, пострадали те кто их обслуживает — перевозка и обслуживание. Сектор, мягко говоря, в упадке.

Акции танкерных компаний упали в десятки раз. Можно сделать очень сильную ставку — проблема в компетенции. Чем больше знаешь, тем точнее и выгоднее будет ставка. Чем меньше -тем дурак. Не разбираешься -не лезь. Вот и я пока хожу вокруг да около, читаю отчеты, статьи и облизываюсь. Думаю выберу штуки 3-5 себе в портфель в течении нескольких месяцев.

В похожей жопе находиться морское бурение.

Я бы даже сказал, что в этом секторе дела еще хуже, а покупать его пока рано, так как до повышенного спроса на морское бурение еще далеко.

Не забудем и сервисные компании. Голубые фишки Schlumberger и Haliburton упали не так сильно, как менее слабые игроки.

В общем работы по поиску акций в нефтяном секторе валом -выбирай не хочу. Но не нефтью едины, есть и другие, не менее замечательные сырьевые товары. Один из них — уран. Чтобы не копипастить, всем советую заглянуть сюда - https://road2riches.ru/ideas/kanadskie-potencialnye-proizvoditeli-urana/

Другие сырьевые товары пока не смотрел, да и не думаю, что на все денег хватит, так что надо выбирать.

Есть еще один циклический сектор, незаслуженно забытый — тачки.

Fiat Chrysler торгуется с EV/Ebitda около 2,5, а P/E -5. Старые зубры — Пабрай и Маркс добавили его к себе в портфель и я сделаю тоже самое.

Peugeot EV/Ebitda около 2, а P/Cashflow -2.5

Остальные торгуются недорого, но с гигантскими долгами, что мне не очень нравится. Bmw сейчас дает див. доход — 7.9

Из нециклических секторов мне нравятся Reitы и коммуникации.

Vodafone, Tanger Factory Outlet,Apple Hospitality Reit и другие. Можно выцепить компании с див. дох 6-8% и без большого долга.

Рейт фонды мне очень нравятся — они не цикличны, регулярно платят, и за счет этих выплат еще и перфомят лучше рынка. Хорошее дополнение в портфель. На этой картинке оранжевым обозначен средний инвестор, который сейчас читает эту статью. 2,8% — наверно, в среднем, мы все клинические кретины.

Осветил не все, но пост и так длинный получился. Все кто дочитал молодец.

430

Читайте на SMART-LAB:

Время возвращаться к валюте?

Относительно рубля я давно придерживаюсь логики, что, пока эксперты предрекают ему неизбежное ослабление, можно за рубль не очень...

07:00

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

а что было после?

а вот 1998 пожалуста. и политика цбрф была точно такой же тогда. таргет инфляции.