Поиск

Трейдером кража бутербродов, что за это бывает? ( пост 70)

- 05 февраля 2020, 16:15

- |

Инвестиционный банк Citigroup отстранил от должности трейдера, обвиненного в краже бутербродов в служебной столовой.

Трейдер инвестиционного банка Citygroup Парас Шах возглавлял департамент по торговле высокодоходными облигациями в Европе, на Ближнем Востоке и в Африке. Его зарплата за прошлый год составила больше миллиона фунтов, включая бонусы.

В прошлом месяце Шаха отстранили от должности, пишет Financial Times. Причиной стали обвинения в том, что 31-летний сотрудник брал сэндвичи в корпоративной столовой в головном офисе компании в Canary Wharf и не платил за них.

Происходило ли подобное регулярно, не уточняется.

Корреспонденты Би-би-си пытались связаться с Парасом Шахом через социальную сеть LinkedIn, но его профиль, судя по всему, был удален.

Вывод: не воруйте бутерброды у крупной коорпорации!

Кстати, я продолжаю учиться и получил сертификат на конференции.

Теперь мне надо купить белый халат и диплом врача — и поеду практиковать в глухую деревню. Гериантолог, это типа как невролог и не врач и врач одновременно.

Ваш все тот же самый,

S.Hamster

- комментировать

- Комментарии ( 16 )

Microsoft: несмотря на высокие мультипликаторы, добавление акций в портфель оправдано

- 04 февраля 2020, 13:39

- |

Выручка: $32,5 млрд +14%, г/г

- Темп роста доходов остается выше среднего уровня для компаний рынка акций США. Главный драйвер — увеличение выручки на 39% до $12,5 млрд от услуг по предоставлению облачных технологий для корпоративного сектора.

- Сегмент «Продуктивности и бизнеса», который включает социальную сеть LinkedIn и корпоративную подписку на Office 365, вырос на 17% до $11,9 млрд.

- Сегмент «Персональных компьютеров», куда входит продажа лицензий Windows, устройства Surface и Xbox, является отстающим дивизионом компании. Тем не менее, его выручка выросла на 1,7% при ожидании аналитиками снижения на 3%.

( Читать дальше )

Проект от трейдеров для трейдеров

- 10 декабря 2019, 12:46

- |

Здравствуйте!

Мы команда из двух трейдеров-разработчиков с огромным опытом очень системного трейдинга — тысячи строк кода, сотни стратегий и еще больше индикаторов, каждый из нас вложил свои 10,000 часов.

И сейчас наш проект нуждается в вашей поддержке.

Когда мы начинали, то конечно же планировали делать сотни процентов..

Как выяснилось, реальная доходность это 20-30% годовых, что в принципе исключило для нас возможность торговать на свои деньги.

На данный момент мы рассчитываем пройти сертификацию на Collective2 (об этом в конце) и ведем переговоры с Гонконгским хедж-фондом для нашей маркетмейкер стратегии. Честно сказать, пройти сертификацию на C2 кажется более вероятным событием.

Но сколько это займет времени спрогнозировать сложно.

Целью было усилить трейдера (т.е. себя) качественными пред-обработанными рыночными данными.

( Читать дальше )

Анонс компании SPROUT SOCIAL (SPT).

- 09 декабря 2019, 18:06

- |

Инвест-идея: участие в IPO (SPT).

Ожидаемая дата размещения IPO: 13 декабря 2019 года.

О компании:

Sprout Social — это мощная централизованная платформа для раскрытия огромной коммерческой ценности социальных сетей.

Социальные сети охватывают почти половину населения мира, существенно влияют на поведение покупателей и изменили способ общения в мире. Миллиарды пользователей ежедневно делятся своими интересами, мнениями и ценностями, и используют социальные сети для беспрецедентных масштабов общения с предприятиями и организациями.

Представленное в 2011 году облачное программное обеспечение Sprout Social объединяет обмен социальными сообщениями, данными и рабочими процессами в единую систему учета, интеллекта и действий. Работая в основных социальных сетях, включая Twitter, Facebook, Instagram, Pinterest, LinkedIn, Google и YouTube, компания предоставляет организациям централизованную платформу для эффективного управления их усилиями в социальных сетях среди заинтересованных сторон и бизнес-функций.

( Читать дальше )

Как масштабировать (продать) успешную торговую систему?

- 18 ноября 2019, 03:09

- |

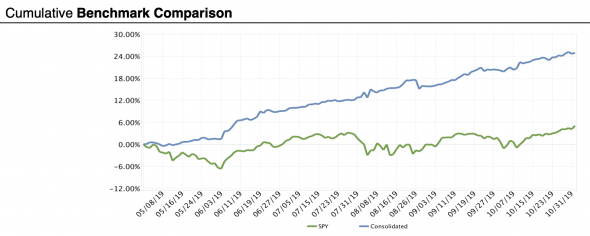

Представим ситуацию: некий частный инвестор, после 6 лет изучения американского рынка, разработал торговую систему (давайте сразу приведем график для наглядности):

Немного подробнее:

- работает как на растущем, так и на падающем рынке

- доходность 50% годовых, (в USD)

- максимальная просадка 2%

- капиталоёмкость ограничена ~100 млн. USD. Чем больше денег будет задействовано, тем теоретически ниже доходность.

В систему инвестирован личный капитал, естественно хочется масштабировать. Как это сделать?

Пара известных вариантов:

fundseeder.com Предлагают предоставить им доступ к информации о сделках на счёте. Взамен трейдер получает красивые графики и верифицированную статистику, которую можно показывать третьим лицам, и самое главное гипотетическую помощь в поиске инвесторов. Попытка выяснить, каким критериям нужно соответствовать и на какие суммы инвестиций рассчитывать, конкретных ответов не принесла.

( Читать дальше )

Мир на грани коллапса. Что вангует Рэй Далио?

- 14 ноября 2019, 16:29

- |

Так вот в его последнем посте в LinkedIn (заблокировано Роскомнадзором), он написал пост на пару страничек. О чем он там?

- основное жопито — это исполнение обязательств пенсионных фондов и здравоохранения. Бэбибумеры счас начнут массово болеть и получать пенсии, и фонды просто не смогут выполнить своих обязательств.

- Почему? Потому чтобы платить нормально, фонды эти должны зарабатывать 7% годовых, а с текущими низкими доходностями они этого делать не смогут.

- Государства продолжают очень много занимать

- нельзя переварить столько госдолга, сколько выпускается сейчас не подняв ставки

- именно поэтому центробанки печатают деньги и выкупают долги

- политика центробанков привела к тому, что много денег у тех, кто хочет инвестировать а не у тех, кто хочет тратить больше.

- самое большое число компаний с дот-ком-баббла не получают прибыли или даже не имеют плана ее получения.

- огромное количество денег у инвесторов позволяет впаривать им мечту.

- бабки бесплатны для тех, у кого они есть и кто кредитоспособен, и недоступны для тех, кто в них нуждается

- это создает разрыв между бедными и богатыми

- снижать пенсии и страховые выплаты

- повышать налоги

- печатать бабки

Если повысить налоги на богатых, то богатые побегут от налогов туда, где классовый разрыв между богатыми и бедными не так велик.

В общем, набор обстоятельство создает неустойчивость и больше нельзя делать то же самое, что делали с 2008 года.

Мир приближается к смене парадигмы.

Исполнительный директор EXANTE Анатолий Князев на Blockchain Finance Forum 2019 в Вене

- 13 ноября 2019, 12:03

- |

Крупнейший в России небанковский брокер потерял миллионы долларов на деривативах

- 09 ноября 2019, 01:04

- |

Финансовая группа БКС, принадлежащая Олегу Михасенко, в консолидированной отчетности за первое полугодие 2019 года отразила потери от торговли деривативами в 11,3 млрд рублей, или $180 млн по курсу на отчетную дату. Это треть капитала группы, который по итогам первого полугодия составил 32,6 млрд рублей. В результате прибыль группы рухнула в 3,5 раза до 1,3 млрд рублей или $20 млн. Отчетность группы БКС за первое полугодие 2019 года есть у Forbes.

( Читать дальше )

даже брокерам не везет

- 08 ноября 2019, 22:07

- |

Финансовая группа БКС, принадлежащая Олегу Михасенко, в консолидированной отчетности за первое полугодие 2019 года отразила потери от торговли деривативами в 11,3 млрд рублей, или $180 млн по курсу на отчетную дату. Это треть капитала группы, который по итогам первого полугодия составил 32,6 млрд рублей. В результате прибыль группы рухнула в 3,5 раза до 1,3 млрд рублей или $20 млн. Отчетность группы БКС за первое полугодие 2019 года есть у Forbes.

Как следует из отчетности за первое полугодие 2019 года, в аналогичном периоде прошлого года группа заработала на торговле деривативами доход в 8 млрд рублей или $130 млн. За весь 2018 год эти операции принесли группе 16 млрд рублей ($230 млн) дохода (отчет за 2018 год тоже есть у Forbes).

БКС заморозила операции с деривативами из-за убытков, после чего компанию покинул отвечавший за эти операции старший вице-президент Амар Пэтел, сообщил в пятницу finanz.ru со ссылкой на Bloomberg. Это произошло, пишет издание, после того, как руководство БКС в первом полугодии этого года осознало масштаб убытков. Потери были растянуты во времени, и руководство узнало их реальный масштаб лишь в 2019 году, рассказывал один из собеседников Forbes.

( Читать дальше )

Пенсионные сбережения. Итоги года. Долларовый портфель

- 07 октября 2019, 11:50

- |

Здесь долларовая часть своего пенсионного портфеля, а в предыдущем посте была рублевая его часть.

Предупрежу сразу — я не писатель инвест-идей. Я ни в коем случае не призываю вас покупать что-либо. Ни в коем случае не воспринимайте информацию из поста как руководство к действию. Отнеситесь к этому как к развлекательному контенту.

По ценам на слайдах — я в курсе, что они уже ушли немного, но на результат это почти не повлияло.

---

Итак, итоги года в долларовой части портфеля.

1. Equinix (EQIX) – вход $375,1, цена на момент написания поста – $567,8. Рост на 51,4%, с учетом полученных дивидендов – на 52,3%. Позиция набрана на 100%. Компания является Real Estate Investment Trust (REIT), бизнес — строительство дата-центров и аренда серверов (колокация) по всему миру и сопутствующие услуги. На момент покупки компания УЖЕ была переоценена по мультипликаторам, с точки зрения фундаментального анализа её ни в коем случае не рекомендовалось покупать ни тогда, ни сейчас. Но я купил просто потому что она мне подходила, закрыв сразу пару секторов – и недвижимость, и сервисы в области технологий. Да, она переоценена, но стоимость растет засчет сильно растущего бизнеса, а другие недооцененные с точки зрения фундамента компании так и продолжают падать. Расчет на рост и экспансию оправдался. Вряд ли она и дальше будет расти такими темпами, но исключать из портфеля её я не планирую.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал