Блог им. nekrus

Анонс компании SPROUT SOCIAL (SPT).

- 09 декабря 2019, 18:06

- |

Инвест-идея: участие в IPO (SPT).

Ожидаемая дата размещения IPO: 13 декабря 2019 года.

О компании:

Sprout Social — это мощная централизованная платформа для раскрытия огромной коммерческой ценности социальных сетей.

Социальные сети охватывают почти половину населения мира, существенно влияют на поведение покупателей и изменили способ общения в мире. Миллиарды пользователей ежедневно делятся своими интересами, мнениями и ценностями, и используют социальные сети для беспрецедентных масштабов общения с предприятиями и организациями.

Представленное в 2011 году облачное программное обеспечение Sprout Social объединяет обмен социальными сообщениями, данными и рабочими процессами в единую систему учета, интеллекта и действий. Работая в основных социальных сетях, включая Twitter, Facebook, Instagram, Pinterest, LinkedIn, Google и YouTube, компания предоставляет организациям централизованную платформу для эффективного управления их усилиями в социальных сетях среди заинтересованных сторон и бизнес-функций.

На момент подачи заявки Sprout обслуживал 23 000 клиентов в четырех основных регионах, а именно 16 427 клиентов в Северной Америке, 4442 в регионе EMEA, 1570 в Азиатско-Тихоокеанском регионе и 627 в Латинской Америке.

Ключевые преимущества решения включают в себя:

- комплексное решение «все в одном»;

- единая платформа для всей организации;

- простота развертывания и использования;

- демократизация бизнес-аналитики;

- проверенные масштабы, надежность и безопасность.

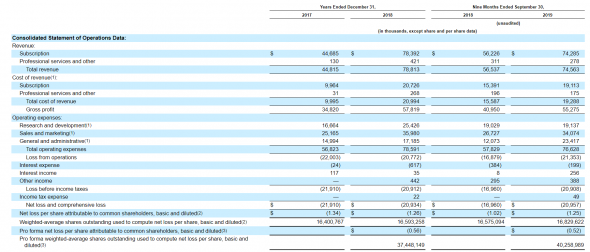

Финансовые показатели:

Инвесторы в Sprout Social: Goldman Sachs (GS), Future Fund, New Enterprise Associates и Lightbank.

Подробности IPO:

Sprout Social намеревается продать 8,8 млн. обыкновенных акций класса А по средней цене 17 долл. США за акцию, тем самым привлечь примерно 150 млн. долл. США, не включая продажу обычных опционов андеррайтера.

При условии успешного IPO в середине предложенного диапазона цен капитализация компании составит около 940 млн. долларов.

Shares Float ≈ 18,38%.

Использование выручки: «Мы намерены использовать чистую выручку от этого предложения для оборотного капитала и других общих корпоративных целей, включая инвестиции в наши продукты, технологии и сбыт».

АндеррайтерамиIPO являются: Goldman Sachs, Morgan Stanley, KeyBanc Capital Markets, William Blair, Canaccord Genuity, и Stifel.

Прогноз доходности:

Оценка стоимости IPO: умеренная.

Ожидания по цене: рост цены от 10% к книге заявок в первый день

Рейтинг Amaday: 1 (от 1 до 3)

Условия сделки

НасчетахвInteractive Brokers:

• Прогноз дохода: 10% (81% годовых)

• Мин. сумма: Счет в IB 50 000$

• Заявки до 13 декабря2019 года.

• Срок до 45 дней

• Комиссии: На вход 0% / На выход 0% / На прибыль 30%

Инвест-идея от аналитиков Amaday. Вы можете оставить заявку и пообщаться с аналитиками по поводу участия в данном IPO.

Больше актуальной информации об IPO в нашем телеграмм — канале https://t.me/amday

теги блога Smit Finance

- augur

- China

- Coinbase

- earnings

- ETF

- interactive brokers

- IPO

- IPO 2019

- IPO 2020

- macro

- Nyse

- PMI

- pre market

- Pre-Market

- preIPO

- QE

- S&P500

- SnP

- SPAC

- tesla

- uber

- vix

- WTI

- Акции

- акции США

- американский рынок

- анализ

- Анонс

- Анонс по IPO

- биотех

- биотехи

- Биотехнологии США

- биофармацевтика

- биткоин

- блокчейн

- будущее

- валюта

- валютный рынок

- волаильность

- главные экономические данные на этой неделе

- Евро - Доллар

- ЕЦБ

- золото

- идеи

- идея

- Илон Маск

- инвест идеи

- инвестидеи

- инвестидея

- инвестиции

- инвестиционная идея

- Инновации

- иран

- календарь инвестора

- Китай

- Китай Америка

- Коронавирус

- космос

- кофе

- криптовалюта

- кудаинвестировать

- Медицина

- нефт

- нефть

- обзор акций

- обзор рынка

- облигации США

- опек+

- опционная комбинация

- опционы

- отчетность

- отчетность 2020

- оффтоп

- Приток-отток капитала по фондам

- прогноз

- результат

- рекомендаци

- Рецессия в США

- РТС

- рынок труда

- свинина

- СиП500

- соя

- Спекуляция

- сша

- тесла

- технологии

- товарный рынок

- торговая война

- торговая война Китай - США

- торговые сигналы

- фармацевтика

- фондовый рынок

- фондовый рынок

- фондовый рынок сша

- форекс

- ФРС

- ФРС США

- хедж

- Хлопок