Избранное трейдера zaq789

Мечел остается спекулятивной бумагой

- 12 марта 2018, 15:57

- |

Мечел на какое-то время исчез с радаров инвесторов, и мы решили вернуться к его инвестиционной истории, ожидая роста спекулятивного интереса накануне публикации финансовых результатов за 2017 г. (в апреле). Оценка EV/ EBITDA 2017 (6.3x) и на спот-ценах и курсе рубля (5.0x) остается недостаточно привлекательной по сравнению с российскими сталелитейными компаниями (5.2x 2017 и 3.9x на спот- ценах) — чистая долговая нагрузка 5.0x и проценты, превышающие 50% денежных потоков от операционной деятельности, по-прежнему являются чрезмерными. Мы считаем, что потенциал повышения стоимости огромен, но для этого потребуется рост цен на уголь/сталь еще на $50-100/т. Дивиденды по привилегированным акциям, которые должны быть утверждены банками, могут составить 22 руб. на акцию (доходность 15%). Мечел остается спекулятивной бумагой, и у нас по нему нет официальной рекомендации.АТОН

Оценка EV/EBITDA 2017 6.3x – не дешево по сравнению с российскими сталелитейными компаниями (5.2x)

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Бумаги Алроса могут дойти до 130 рублей

- 12 марта 2018, 14:48

- |

С учетом опубликованных результатов мы повысили наш прогноз показателей компании, несмотря на укрепление рубля, и теперь ожидаем, что рентабельность свободного денежного потока за 1к18 составит 10% (21% за весь 2018 г.), чему дополнительно будет способствовать продажа газовых активов. Исходя из этого мы также повысили оценку прогнозной цены акций «АЛРОСА» на 12-месячном горизонте до 130 руб., соответствующих полной доходности на уровне 53%. В отношении акций компании мы подтверждаем рекомендацию Покупать.Прогноз продаж алмазов за 1к18 повышен с 1,07 млрд долл. до 1,44 млрд долл. В январе–феврале «АЛРОСА» реализовала алмазов на сумму 1 млрд долл., что указывает на значительно больший, чем мы ожидали, рост коммерческих запасов в ювелирной промышленности. Это подтверждается, в том числе, увеличением экспорта обработанных алмазов из Индии на 30% в январе. В связи с этим мы повысили наш прогноз продаж «АЛРОСА» за 1к18 до 1,44 млрд долл., хотя и эта оценка выглядит консервативной, учитывая исторически сильные показатели за март.

( Читать дальше )

РусГидро остается недооцененной компанией с потенциально высокой доходностью

- 22 февраля 2018, 15:40

- |

Теперь же маятник начинает медленно, но, судя по всему, неуклонно двигаться в сторону модели, базирующейся на экономических принципах.

Мы считаем, что в конечном итоге это может привести к созданию значительной стоимости для акционеров, но путь этот может оказаться весьма извилистым. Мы возобновляем анализ деятельности и инвестиционной привлекательности «РусГидро». Рассчитанная нами прогнозная цена акций компании через 12 месяцев составляет 1,33 руб. (2,35 долл./ГДР), что предполагает ожидаемую общую доходность на уровне 80% (84%), в связи с чем мы присваиваем им рекомендацию покупать.

( Читать дальше )

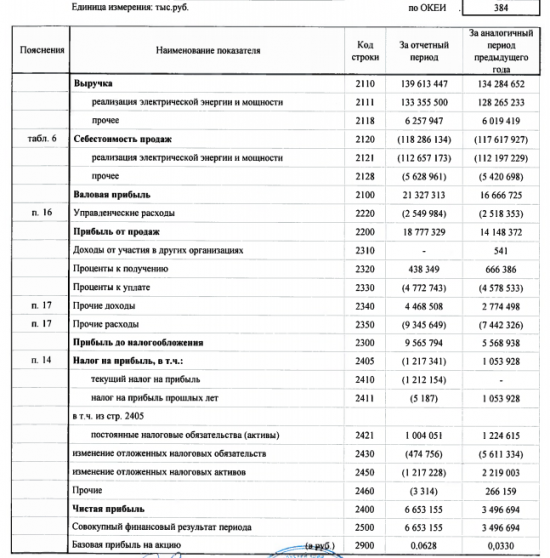

ОГК-2 – рсбу за 2017г.

- 21 февраля 2018, 15:00

- |

ОГК-2 – рсбу

110 441 160 870 акций http://moex.com/s909

Free-float 18%

Капитализация на 21.02.2018г: 52,460 млрд руб

Общий долг на 31.12.2015г: 84,11 млрд руб

Общий долг на 31.12.2016г: 87,388 млрд руб

Общий долг на 30.09.2017г: 79,138 млрд руб

Общий долг на 31.12.2017г: 79,839 млрд руб

Выручка 2015г: 112,116 млрд руб

Выручка 9 мес 2017г: 94,086 млрд руб

Выручка 2016г: 134,285 млрд руб

Выручка 9 мес 2017г: 102,694 млрд руб

Выручка 2016г: 139,614 млрд руб

Прибыль 2015г: 3,002 млрд руб

Прибыль 1 кв 2016г: 2,798 млрд руб

Прибыль 6 мес 2016г: 2,787 млрд руб

Прибыль 9 мес 2016г: 2,393 млрд руб

Прибыль 2016г: 3,497 млрд руб

Прибыль 1 кв 2017г: 5,285 млрд руб

( Читать дальше )

ОГК-2 - чистая прибыль по РСБУ в 2017 году выросла почти вдвое - до 6,653 млрд руб

- 21 февраля 2018, 13:53

- |

Выручка увеличилась на 4% и составила 139,613 миллиарда рублей. Существенное влияние на динамику данного показателя оказал рост выручки от реализации мощности, отмечает компания. Себестоимость продаж увеличилась незначительно — на 0,6%, до 118,286 миллиарда рублей.

Показатель EBITDA вырос на 37,01% и составил 22,775 миллиарда рублей.

( Читать дальше )

Брокер Открытие проиграл суд физ лицу на 2 млрд руб

- 16 февраля 2018, 00:24

- |

Евгений Павленко/Коммерсантъ

Санкт-Петербургский городской суд принял к рассмотрению жалобу на решение взыскать с финансовой корпорации «Открытие» гигантскую сумму в пользу физических лиц. Поводом для спора стали договоры брокерского обслуживания. Иск подал 70-летний предприниматель из Самары Владимир Кузьмин, изменивший подсудность неожиданным переездом в Петербург и подселением в однокомнатную квартиру, где и без него было тесновато.

В Самаре Кузьмин человек довольно известный, через компанию «Рубин» владеет торгово-развлекательным комплексом «Вива Лэнд» (выручка 3,6 млрд за 2012-2016 годы, по данным СПАРК). Собственно, вся бизнес-жизнь прошла у него на Волге. Тем удивительнее выглядел переезд Владимира Павловича в Санкт-Петербург. Известно об этом было узкому кругу лиц и Приморскому райсуду, в который поступил иск о взыскании суммы с девятью нулями. Никогда еще физлицо на невских берегах не претендовало на такую сумму.

( Читать дальше )

Как и обещал ГРААЛЬ от знакомого трейдера. Часть 2. Идеология рынка.

- 13 февраля 2018, 17:08

- |

Большинство на рынке теряет деньги.

Это факт, закон рынка и неопровержимая статистика.

Логическое следствие 1: «Искать причину движения цены надо не в производных прошлых цен, а в структуре позиций, занятых разными группами игроков.»

Логическое следствие 2: Поэтому смысл всего рыночного анализа сводится к тому, что нужно определить в какую сторону открыто «большинство» и на каких уровнях в текущий момент.

Логическое следствие 3: «Большинство» — это слабые деньги. Потому как они всегда проигрывают сильным деньгам, т.е. меньшинству.

Логическое следствие 4: Если предположить, что «большинство» направленно может открыть свои позиции, что на ценовых пиках и происходит, то мы вынуждены признать что всегда есть некий «контрагент толпы». Более того, если 95-99% трейдеров по статистике проигрывали и будут проигрывать, то соот-но есть некая прослойка в 1-5%, которая всегда принимает выигрыш. Деньги ведь никуда не деваются, а только перераспределяются между участниками. Далее, следуя логике, общее число денежных ср-в у меньшинства (1-5%) больше, чем «толпы».

( Читать дальше )

Рекомендации для новичков, как часть торговой системы.

- 10 февраля 2018, 19:17

- |

Для опытных людей возможно будет не интересно, но для новичков в самый раз.

Текст мой, оригинальный.Умных книжек я не читал, но проходил обучение и некоторые моменты из личного опыта.

Торговый день начинается с выполнения домашнего задания, т.е вечером после торгов, разбирается график, анализируется что происходит и возможное направление. Исходя из этого анализа принимается решение, желательно утром после открытия. Многие не торгуют первый час, если нет переноса позиции. Повышенная волатильность мешает понять направление рынка, выбивает даже правильный стоп, можем генерировать убытки на ровном месте, при том что бумага еще не начала свое движение. Мы берем меньше профита, это верно, но никто не берет 100% движение, если у вас получилось взять 60-70%движения или тейк 1 к 3 вместо 1 к 5 это очень хорошо.

Не торгуйте с мобильных версий, на моем личном опыте 90% сделок будут не правильных. Мобилка не дает полное представление картины, я закрывал профитные сделки на пол пути и так же открывал убыточные и всему вина это наше моральное состояние на данный момент и мелкий график, нехватка нужных инструментов. Открыл, увидел, испугался. Можно увидеть что твой шорт приносит прибыль и после каких то убыточных сделок, ты будешь рад этому и захочешь его зафиксировать. Берешь профит, но мог бы взять в 2 или 3 раза больше и перекрыть убытки прошлые и вывести счет в плюс. Не путать с жадностью, это работа по целям.Тоже самое и лонг, делаем не правильный вход, получаем лося на стопе. Что в итоге получается, убытки берешь по полной программе, а профит мелкий.

( Читать дальше )

Гражданские самолеты Сухого - интервью о том, как компания будет совершенствовать послепродажное обслуживание и когда планирует выйти на прибыль.

- 08 февраля 2018, 14:51

- |

С какими результатами, в том числе финансовыми, закончили 2017 год, каковы планы на этот год?

— Мы построили 34 самолета SSJ-100. У нас будет сравнительно небольшой убыток. Выручка составила около 50 млрд рублей. В 2018 году мы не ставим целью увеличение объемов выпуска продукции, останемся примерно в тех же параметрах. Основная задача — улучшить качество самолетов. Вторая задача — в усовершенствовании системы поставок запчастей, увеличении складских мощностей.

Когда планируете выйти на чистую прибыль, возможно ли это в 2018 году?

— Операционная прибыль компании в 2017 году ожидается в 3,2 раза выше, чем в 2016 году.Бюджет ГСС на 2018 год на сегодня еще не утвержден в ОАК (Объединенная авиастроительная

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал