Избранное трейдера zaq789

Ахтунг. Уильям О'Нил предупреждает. Пора делать ноги.

- 19 апреля 2021, 20:08

- |

- комментировать

- ★3

- Комментарии ( 18 )

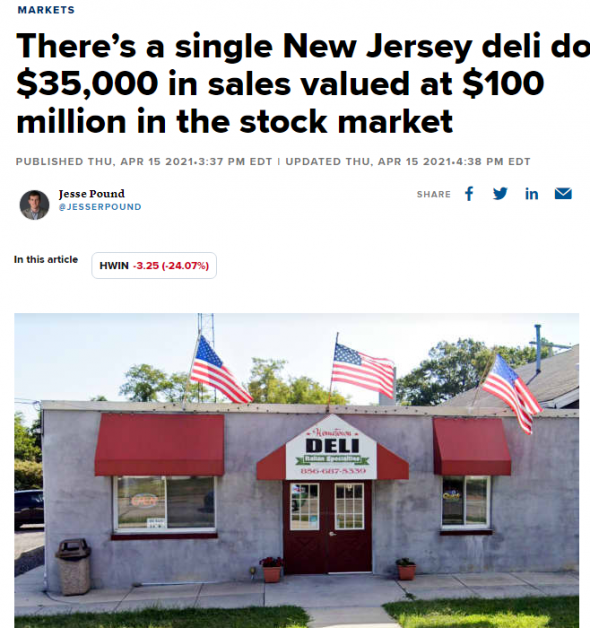

Магазинчик с капитализацией в $100млн!!!

- 16 апреля 2021, 18:08

- |

Представьте — небольшой магазинчик в деревне.

Совокупные продажи за два года составили $36 тысяч, то есть в среднем $1500 в месяц.

Это выручка, а не прибыль. Из этих поступлений нужно закупать продукты, выдавать зарплаты, оплачивать содержание и ремонт здания.

Управляющий магазином, он же финдиректор, он же просто директор, по совместительству физрук в соседней школе, что характеризует объемы управленческой работы.

Удивительно другое. Физрук финдиректор директор решил, что выгоднее будет торговать не товарами в магазине, а акциями самого магазина, ну и вывел его на биржу под названием «Hometown International». Вполне резонно, с учетом безумия охватившего США на дрожжах печатного станка.

Сколько, вы думаете, составляет теперь капитализация этого магазинчика?

$100 миллионов!

Согласно последней документации компании 10-K, единый офис компании был закрыт с 23 марта по 8 сентября прошлого года из-за пандемии коронавируса. За это время цена акций компании выросла до 9,25 доллара за акцию с 3,25 доллара за акцию. В последний раз он торговался по цене чуть менее 14 долларов за акцию.

( Читать дальше )

Облигации или Фонды облигаций как защитный актив?

- 04 апреля 2021, 16:42

- |

Защитный актив и облигации

По определению защитного актива понятно, что он необходим инвесторам в портфеле для защиты от высоких рыночных колебаний, в том числе вызванных непредвиденными ситуациями.

Из этого вытекает, что требование к защитному активу:

-Высокая надежность

-Низкая волатильность

За составляющую надежности отвечает качество эмитента, если мы говорим про облигации. Так государственные облигации являются одними из самых надежных инвестиций (доходность по ним считается безрисковой), с другой стороны корпоративные облигации ООО «МаниВкармане» с доходностью в х5 от процентной ставки не могут скитаться достаточно надежными в случае, когда мы говорим про защитные активы.

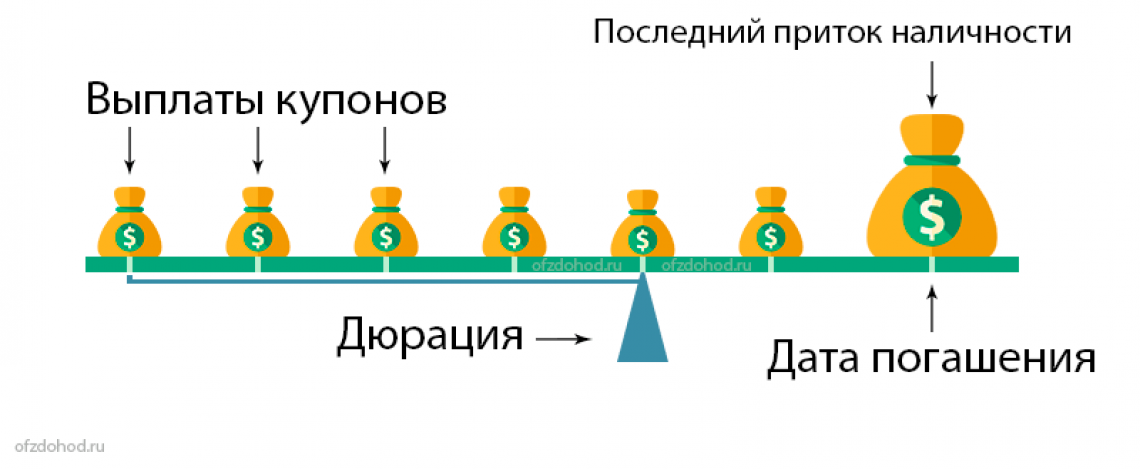

За волатильность облигаций отвечает показатель Дюрации. Чем больше дюрация облигации, тем чувствительнее цена к изменению доходностей на рынке (процентных ставок)

Для понимания дюрации следующая картинка:

( Читать дальше )

💸 Дериватив, который разорил Archegos Capital

- 04 апреля 2021, 13:12

- |

Archegos Capital, управлявший активами состоятельных клиентов на сумму более $10 млрд, потерпел крах, не сумев расплатиться по обязательствам. Стали известны подробности, как компании удалось стать банкротом в столь быстрые сроки.

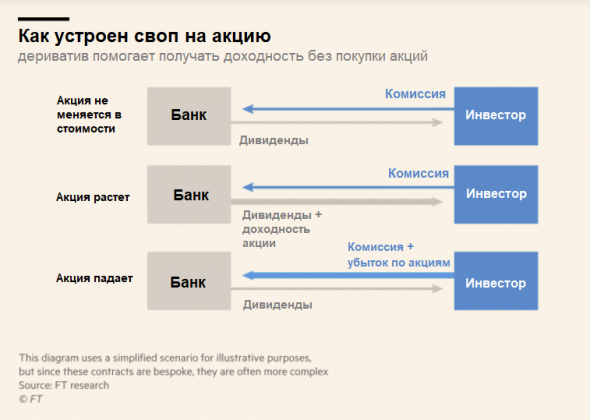

Archegos делал большие ставки через «свопы полной доходности на акции». Что это такое? Инструмент подразумевает контракт с банком. В случае роста цены акции, банк обязуется выплатить инвестору разницу между текущей ценой и ценой, указанной в контракте. При падении стоимости акции, наоборот, разницу между текущей ценой и ценой в контракте платит инвестор.

Инструмент называется свопом полной доходности (total return swap), так как инвестор, помимо доходности от изменения цены акции, получает выплаченные по ней дивиденды.

Для чего нужны такие свопы? Дериватив позволяет без покупки акций получать доходность от их роста (убыток от падения). Для сделки требуется минимальный собственный капитал, что делает их привлекательными для рискованных хедж-фондов. Также дериватив обеспечивает инвестору анонимность и позволяет избегать статуса «инсайдера», а, следовательно, обходить государственное регулирование.

Для банка своп обычно стабильный источник дохода. При заключении контракта он хеджирует позицию, например, одновременно покупая акцию на рынке. При падении цены акций банк получает деньги с клиента, при росте — продает акции по более высоким ценам. Во всех случаях банк получает стабильную прибыль через комиссию.

Financial Times пишет, что доходы инвестбанков от свопов на акции в 2019 году составили $11 млрд, удвоившись за 7 лет.

Риск такого свопа — клиент может не расплатиться по обязательствам, что и произошло с Archegos Capital. Компания открыла несколько контрактов в разных инвестбанках, о чем те, судя по всему, не знали. Небольшого изменения цены акций оказалось достаточно, чтобы разорить Archegos Capital и принести большие убытки Credit Suisse, Nomura и, вероятно, другим компаниям.

После того как фонд не выполнил обязательства по контрактам, банки запустили процесс выхода из этих позиций. Это привело к обвалу котировок ViacomCBS, Discovery, Baidu, других IT- и медиакомпании США и Китая.

🔹Любопытный факт — Archegos происходит от древнегреческого слова, означающего «вождь» или «предводитель» и упоминавшегося в Новом Завете в отношении Иисуса Христа. Bloomberg пишет, что глава фонда Билл Хванг, как и Кэти Вуд из ARK Invest, большой поклонник Библии и практикует собрания на тему «религия в финансах».

👉«На Бога надейся, а сам не плошай», поговорка, которая в данном случае хорошо бы подошла под инвестиционный принцип.

Воскресное письмо инвесторам от Bastion.

2 звонка в день

- 27 марта 2021, 15:32

- |

Как избавиться от этих сволочей??

Разрешить звонки только от контактов — не вариант.

Назначить тихий звонок незнакомым абонентам — тоже не вариант.

Подключить интернет-службу «Кто звонит?» — тоже не вариант. Я параноик.

Чо делать… хз.

И что особенно противно, государство слушает все звонки, но никак не защищает меня от голосового спама. Оно даже Твиттер замедляет, а спамеров — нет. Хоть тресни. Никакой пользы((

Про Цукерберга и Мартынова. Про Героев и Антигероев.

- 26 марта 2021, 18:56

- |

Последний из нищих имеет немного излишка в самой ничтожной вещи. Сведите природу к естественным потребностям, и человек окажется животным: его жизнь больше не будет стоить ничего. Понимаешь ли ты, что нам нужно иметь небольшой излишек, чтобы быть? (Король Лир).

Тимофей Мартынов писал как-то в 2016-м о скромном миллиардере Марке Цукерберге, давайте немного порефлексируем на эту тему.

Успешный инвестор не может позволить себе быть наивным, он должен видеть насквозь, зреть в корень и понимать хотя бы базовые основы мироустройства.

Говорить о том, что Цукерберг это образец самосделанности, скромности, аскетизма и простоты, значит проявлять высшую степень наивности. Именно так. Это то что они хотят, чтобы вы думали, это навязываемый образ, это их публичный облик, это их PR машина, это их собственный бренд. Огромные, сумашедшие деньги тратятся на то, чтобы при вводе в строку поиска «Zuckerberg» вам выпадала улыбающаяся фотография юношы в монотонной футболке, не властного капиталиста безжалостно уничтожающего/поглощающего конкурентов и даже своих бывших коллег, не прямого участника политических игр и спонсора партий, не человека формирующего общественное мнение и новые стандартны свободы слова, а невинного, доверчивого и дружелюбного парнишки которому просто повезло поймать за хвост американскую мечту, он такой же как ты(несмотря на толпу охранников вокруг, армию юристов, несмотря на то, что он отсуживает у людей их землю и дома — Kauai Land Hawaii 2014). Ведь неслучайно же Цукерберг нанимает на службу политтехнолога дважды президента Барака Обамы — Девида Плоуффе, не случайно там есть целый штат людей отвечающих за корпоративную мораль и этику, не за конкретную мораль и этику, но за ту, которая так или иначе станет достоянием публики. Когда Марка спрашивают о том, какую цель он преследует он с улыбкой отвечает, что-то в духе «Our mission is to connect everyone in the world»

( Читать дальше )

Причина богатства США

- 26 марта 2021, 00:26

- |

Да, именно граждане этой страны, которые долги годы путём трудолюбия, протестанской морали, веры в построение лучшей страны на Земле, создали этот экономический и культурный феномен, который влияет на все уголки планеты без исключения.

Сейчас, благодаря этому, этот монстр работает как пылесос|генератор технологий, специалистов, финансов.

Честные правила игры, долгосрочный политический баланс, экономическая и военная мощь позволяет продолжать формирование этого феномена.

Медь — время фиксировать прибыль?

- 25 марта 2021, 10:34

- |

За последние пару месяцев цена на медь значительно выросла, и многие аналитические агентства стали прогнозировать новый суперцикл в металлах.

В сегодняшней статье мы посмотрим:

— что такое суперцикл, и возможен ли он в текущих условиях;

- от чего зависит цена на медь, и что с ней будет в дальнейшем;

— что будет с Freeport, на котором Сергей Пирогов за несколько месяцев заработал 40%, и другими майнерами меди;

— почему сейчас время фиксировать прибыль.

Где используется медь?

Медь применяется во многих отраслях:

Строительство — медь используется в электропроводке, гидроизоляции и для строительства водопроводов.

Электроника — медь содержится в интегральных схемах, электромагнитах и катодах.

Транспорт — медь используется как катод в аккумуляторах для электрокаров. Более того, сам электрокар содержит меди в 2-3 раза больше, чем обычный автомобиль.

Потребительские товары — медь является антимикробным материалом, поэтому используется при производстве посуды, дверных ручек и прочих мелочей для дома.

( Читать дальше )

Если 2020 был бумом для IPO, то что происходит в 2021?

- 23 марта 2021, 10:17

- |

Продавать и покупать акции новых компаний на бирже стало очень модно. Немного фактов о буме.

- В 2021 году в США уже проведено 360 сделок IPO. За аналогичный период прошлого года — 37.

- За весь 2020 год в США было 457 IPO на сумму $168 млрд. Предыдущий рекорд по сделкам был в 1999 году, когда во время пузыря доткомов акции разместили 547 компаний.

- В 2020 году 81% компаний, разместивших акции, были убыточными. Это абсолютный исторический рекорд.

- Самое крупное размещение акций в 2021 году сделала платформа для онлайн-игр Roblox. Компания привлекла $9 млрд при оценке $41,9 млрд.

- Второе место у южнокорейского интернет-магазина Coupang. Компания привлекла $4,2 млрд при оценке в $84,5 млрд.

- Самые ожидаемые IPO до конца 2021 года — Robinhood, Coinbase, Stripe.

- Акции 52 крупнейших технологических компаний в первый день торгов в среднем выросли на 65% — профессор Джей Риттер.

- Индекс компаний вышедших на IPO от Renaissance за год вырос на 173%, в 2,5 раза опередив индекс S&P500. На протяжении предыдущих 6 лет существования индекса он проигрывал рынку.

Рынок РФ к чему-то готовится

- 23 марта 2021, 09:59

- |

Во-первых, кредитно-дефолтный своп России вырос до максимума с сентября 2020 г.

Во-вторых, резко взлетели спреды между нашими короткими облигациями и облигациями США. Разница в доходностях между 1-летками подскочила до 4,49 п.п.

В-третьих, распродажи на рынке долга России продолжаются.

В-четвертых, заметно давление в рубле.

Рынки к чему-то готовятся, вопрос к чему? Наш Телеграм-канал

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал