Избранное трейдера zaq789

Падаем широким фронтом🔥Акции и инвестиции

- 02 мая 2023, 18:47

- |

📉IMOEX -1.9% На рынке продолжается коррекция в моменте индекс падал почти на 3%. Участники рынка считают, что индекс стоит дорого, с начала года IMOEX прибавил более 23%. Внешний фон остаётся негативным, падает нефть и банки в США😔

📉S&P 500 -1.6% В США тоже всё плохо, акции региональных банков рассыпались как карточный домик после краха First Republic Bank. Инвесторы пытаются угадать «по ком звонит колокол»🤷♂️

📉Brent -4.5% Нефть падает на новых опасениях за мировую экономику и ожиданиях повышения ставки ФРС. «Китай опубликовал разочаровывающие статданные, которые указывают на сокращение активности в перерабатывающем секторе в крупнейшем импортере нефти в мире», написал старший аналитик ActivTrades Рикардо Эвангелиста. Кроме того, инвесторы опасаются, что дальнейшее ужесточение ДКП в США может спровоцировать глобальную рецессию😔

📉USDRUB -0.6% Россия может уже в мае возобновить покупку валюты для своих резервов, но доллару всё равно, он падал, падает и будет падать. Не помогает даже обвальное падение нефти🤔

📉Сбербанк -0.1% Просто красавец, колосс нашего рынка! К сожалению, его мощи не хватает чтобы удержать рынок от обвала🤔

📉ГМК Норникель -0.6% Лучше рынка. Акции сильно перепроданы, все кто хотел уже продали🧐

📈Соллерс +6.4% СД рекомендовал 45,39 рублей дивидендов, див. дох. 10.6%. Судя по котировкам, инсайдеры были в курсе ещё 03.04.2023😉

📉Genetico -2.6% Акции открыли торги падением более чем на 17%, на рынке появились продавцы. Участники IPO должны быть довольны, с момента IPO котировки прибавили более 115%, акции поднялись с 17,88 руб. до 38,53 руб. за акцию. На IPO было размещено 10 млн. акций и ещё 2,97 млн ИСКЧ Венчурс (ИСКЧ), продала после IPO🧐

📈ТГК-14 +7.8% СД рекомендовал 0,00049448386167 рублей дивидендов, 9,5% див. доходность. Компания буквально вчера разместила облигации, а уже сегодня часть этих денег отправились инвесторам в виде дивидендов. Вот такое у нас на рынке любят👏

📉Детский мир -1.5% Основатель магазинов «Кораблик» Алексей Зуев с консорциумом инвесторов стал владельцем 29,9% уставного капитала «Детского мира»🤔

📈Россети +1.5% Телеграм каналы обещают потенциал роста в 148% и цель в 0.28 руб🤔

📉Новатэк -6% Акции падают после дивидендной отсечки. Дивиденд по итогам 2022 года составил 60,58 руб., дивидендная доходность 4.5%🧐

- комментировать

- ★1

- Комментарии ( 7 )

Зелёный Китай:

- 01 мая 2023, 15:43

- |

Проект «пустынных» электростанций предусматривает создание очень и очень протяжённых высоковольтных линий передачи электричества. Для снижения потерь на таких дистанциях было решено повысить передаваемое напряжение с 800 кВ до 1100 кВ. Для сравнения, на высоковольтных линиях передачи в США используется напряжение 500 кВ. Повышение напряжения сопровождается ростом напряжённости электромагнитного поля по маршруту и ведёт к геомагнитным аномалиям.

Это может приводить к более частому возникновению гроз, изменению в картине магнитного поля Земли, сбоям в работе систем позиционирования и к искажению спутниковых данных. Особой ясности в этом вопросе нет. Китай станет первым, кто всё это испытает на практике.

( Читать дальше )

США: долги быстро дорожают

- 28 апреля 2023, 09:22

- |

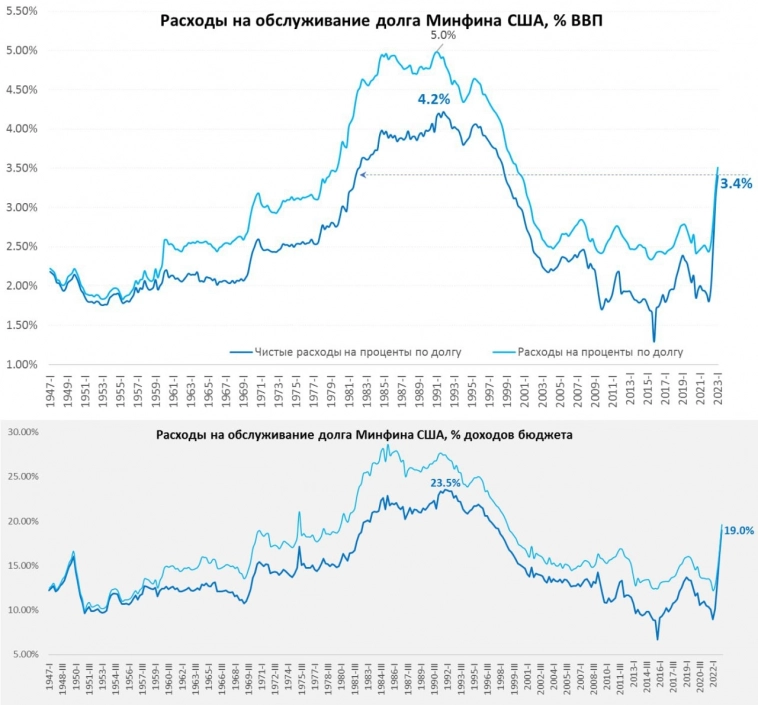

Бюро экономического анализа США подсчитало проценты по долгу Минфина США в 1 квартале (здесь стоит учитывать, что это не фактическая стоимость, а с поправкой на сезонность в годовом исчислении) и она выросла с $853 млрд до $928.9 млрд. в год, т.е. 3.5% ВВП. Чистые расходы по долгу, скорректированные на процентные доходы и дивиденды ФРС (в хорошие времена нулевых ставок они приносили около $100 млрд в год) выросли до $900 млрд, или 3.4% ВВП, за год эти расходы удвоились, т.к. а 1 квартале 2022 года было $446 млрд, или 1.8% ВВП. Учитывая, что ФРС сидит в убытках, которые уже дошли до $52.5 млрд и растут со скоростью около $2 млрд в неделю – дивиденды от нее будут не скоро.

На пиковых уровнях после повышения ставок в 1980-х годах расходы чистые проценты по госдолгу Минфина США достигали 4.2% ВВП, сейчас 3.4% ВВП и рост продолжится в ближайшие кварталы по мере рефинансирования долга по более высоким ставкам, потому чистые расходы >$1 трлн на проценты – это уже перспектива второй половины года, а рост пока идет даже быстрее, чем ожидалось. Относительно доходов федерального бюджета ситуация выглядит еще хуже – уровень чистых процентов по госдолгу приближается к 20% от всех доходов и максимумы 1980-х (23.5%) уже в общем-то совсем рядом. При этом, доходы падают, а проценты продолжают расти.

( Читать дальше )

ДВМП: рекордные финансовые результаты за 2022. Что стоит ожидать от 2023?

- 25 апреля 2023, 16:51

- |

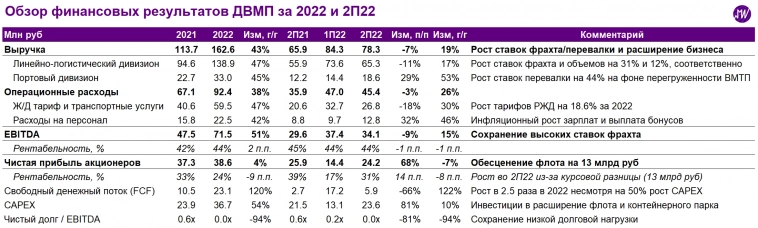

Что ждать в 2023?

📉 Падение ставок фрахта. Группа отмечает снижение ставок фрахта в 1 кв. 2023 г. World Container Index, отражающий стоимость фрахта контейнерных судов в 1 кв 2022 упал практически на 80% г/г до 2 000 $/сутки (vs 9 200 $/сутки в 1 кв 2022). Ключевая причина — восстановление цепочек поставок после пандемии COVID-19.

📊 Ставки будут выше общемировых. Группа ожидает дальнейшее охлаждение ставок фрахта, однако их уровень останется выше общемировых индексов на фоне дефицита флота из-за ухода международных контейнерных линий (Maersk, CMA CGM и др.).

( Читать дальше )

Сколько страны ЕС тратят на нефть и газ?

- 25 апреля 2023, 13:29

- |

Эти данные являются открытыми и отображаются в торговой статистике Евростата.

Если вычленить по SITC кодам нефть, газ, уголь и энергетические производные – получается, что в 2022 чистые расходы составили 652 млрд евро, в 2021 – 285.9 млрд, в 2020 – 157.3 млрд, в 2019 – 259.8 млрд, в 2018 – 279.2 млрд. В 2012, когда энергоносители было дорогими – 397 млрд, а в 2013 – 357.2 млрд евро.

Понятно, что 2020 – аномалия, поэтому если брать расходы за 2018, 2019 и 2021 выходит в среднем 275 млрд евро в год или 23 млрд в месяц, что считается нормой для стран ЕС.

Таким образом, избыточные расходы в 2022 составили 280-300 млрд евро, что сильно расходится с оценкой энергетического ущерба в 1 трлн евро, о котором писали западные СМИ. Правда, здесь не учитывается электроэнергия и косвенные/вторичные расходы от цен на энергию.

Речь идет именно о чистых расходах, т.е. импорт минус экспорт, чтобы исключить внутри-европейский реэкспорт энергоносителей. Для сравнения, валовые расходы в 2022 были 832 млрд, а чистые — 652 млрд евро.

( Читать дальше )

ВТБ: готовимся к ДОПКА-2 - ничего делать не надо

- 24 апреля 2023, 13:42

- |

smart-lab.ru/blog/868407.php

собственно поэтому закртыие 6го января стало минимумом

и дальше ценник поехал вверх к уровням цен, по которым должно было быть произведено размещение, т.е. в район 170-172

в этом же посте я разъяснил свою торговую идею на допке-1.

сработало на 100%

другое дело, непонятно зачем 15го февраля ценник упал ниже закрытия 6го янв. Но с втб такое бывает. Бумага уровней не держит. от слова совсем

(по понятным причинам).

2. про кол-во размещаемых бумаг было понятно уже в декабре 2022го

smart-lab.ru/blog/867447.php

Взяв за основу это предположение, у ВТБ впереди еще несколько допок - smart-lab.ru/blog/888826.php

Поэтому мне всё равно, по какой цене будет следующее размещение.

Если размещение поведет бумагу выше уровня, указанного в ссылке к п.1, то это даст хороший толчок для локального роста.

Но это будет снова пузырь

3. про 25ое апреля было уже известно в марте

smart-lab.ru/blog/888093.php

( Читать дальше )

🇮🇳 Индия - самая перспективная экономика 21 века?

- 24 апреля 2023, 12:59

- |

Финансовые СМИ много пишут о большом потенциале индийской экономики. На чем основан оптимизм? Twitter-пользователь Science Is Strategic собрал несколько десятков графиков об Индии, публиковавшихся в прессе за последние месяцы. Они позволяют оценить основные факторы, которые стоят за подъемом экономики страны.

Предлагаю посмотреть на эти графики и сделать наблюдения.

1 Индия официально стала самой населенной страной в мире, обогнав Китай. Потенциально это огромный рынок, как относительно недорогой рабочей силы, так и потребительского спроса. Битва за него будет очень важна для мировых компаний.

( Читать дальше )

В России не только рекордные темпы кредитования по юрлицам, но и рекордные размещения облигаций на открытом рынке.

- 24 апреля 2023, 09:16

- |

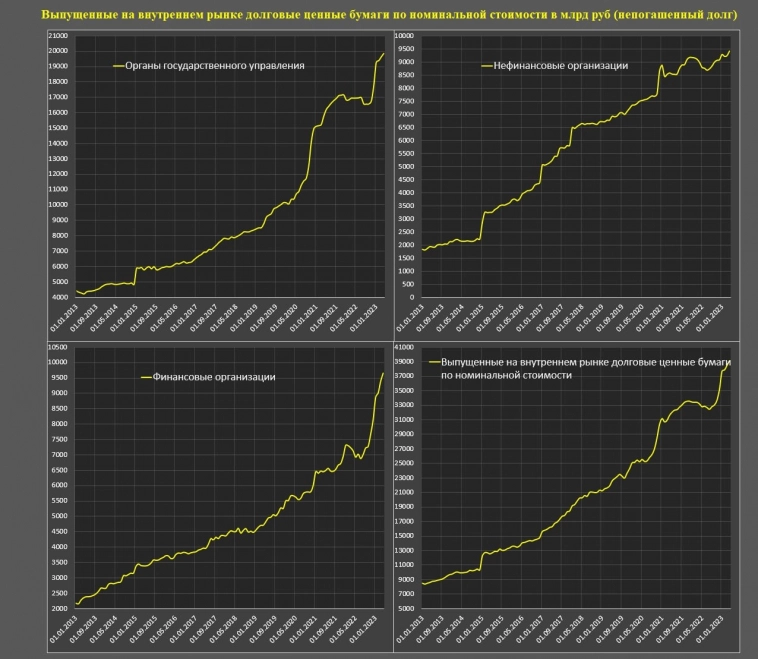

Летом 2022 были все признаки того, что рынок капитала разрушен и потребуется очень много времени (из-за подрыва доверия к рынку и высокой неопределенности) на восстановление и рекомбинацию институциональных групп, осуществляющих выкуп облигаций.

С августа запустился процесс рефинансирования внешних долгов через корпоративное кредитование в российских банках, и одновременно пошли первые крупные размещения на рынке капитала через займы в облигациях.

С августа 2022 по март 2023 включительно чистое приращение долга составило 6.7 трлн руб (эмиссия минус погашение), что стало самым высокоинтенсивным заимствованием в облигациях за весь период существования российской финансовой системы.

Последний близкий аналог – это середина 2021, когда за 8 месяцев чистые заимствования выросли на 5.8 трлн преимущественно за счет госзаимствований на 4.5 трлн.

В этот раз в структуре изменения долга с августа 2022 на государство пришлось 3.3 трлн, непогашенные корпоративные облигации выросли на677 млрд, кредитные организации увеличили заимствования на 63 млрд, квазинерезиденты – плюс 84 млрд и вот сюрприз – другие финансовые организации увеличили задолженность на 2.6 трлн.

( Читать дальше )

Ликвидность на выход \ часть 2

- 22 апреля 2023, 16:05

- |

Перевод статьи от Артура Хэйеса.

Больше переводов в моём телеграмм-канале

__________________________

Доля золота в запасах центральных банков развивающихся стран достигла дна в 2008 году, то есть в то же время, когда доллар был на пике своего могущества. После финансового кризиса, Юг решил, что с него хватит ликвидности на выходе из Pax Americana, и начал копить в золоте, а не в казначейских облигациях.

Вместе взятые, эти два графика ясно указывают на то, что дедолларизация началась в 2008 году, а не в 2023 году. Хм — теперь, когда я думаю об этом, лорд Сатоши также опубликовал технический документ по биткоину в 2008 году… что за дурацкий трюк.

Понимание экономических изменений на высшем уровне за последние 15 лет позволяет нам понять, почему и как Китай и Япония изменили свое поведение. Когда вся ваша экономическая модель основана на продаже товаров в Америку и инвестировании вырученных средств в нее, вы теряете финансовую независимость.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал