Избранное трейдера Владимир Кузнецов

Как покупать акции и получать дополнительный доход?

- 04 июля 2019, 07:41

- |

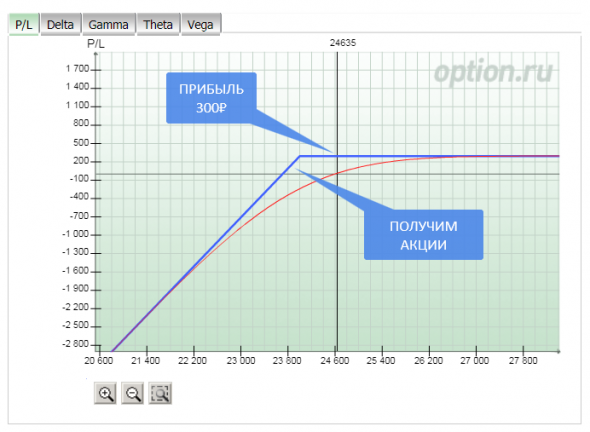

Например, сейчас акции ПАО Сбербанк стоят 246 р.

У нас есть намерение купить их по 240 р.

Вариант 1. Выставляем лимитную заявку покупки или стоп-заявку тейк-профит.

В этом случае, ждём, не получая никаких доходов.

Вариант 2. Продадим опцион пут на необходимое для покупки количество акций.

Если цена останется выше 240 р. на момент исполнения опциона (18 дней), то акции не получим, но получим дополнительный доход почти 300р. или 1,25% от стоимости покупаемых акций.

Если цена уйдёт ниже 240 р. мы получим и акции, и дополнительный доход.

( Читать дальше )

- комментировать

- 4.7К | ★39

- Комментарии ( 25 )

Переводы в IB

- 29 июня 2019, 08:27

- |

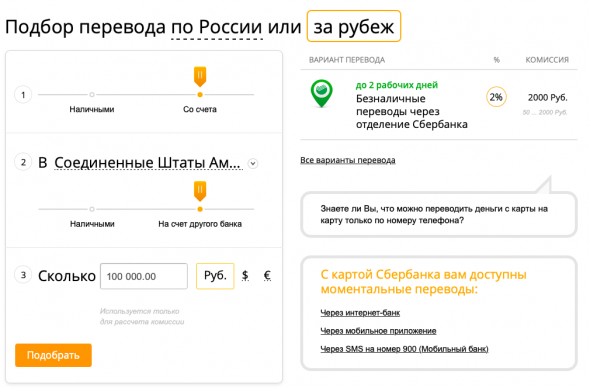

Уточнил тарифы у банков. В среднем получается 1000-2000р. за перевод рублей заграницу.

https://www.sberbank.ru/ru/person/remittance/in_out

Я пользуюсь только иностранными дочками- Ситибанк, Росбанк.

Так вот, сегодня получил отличную новость от Ситибанка, что комиссия за перевод рублей в IB по тарифу «CitiOne Plus», «Citi Priority», «Гуру» равна 0 рублей и тарифицируется как обычный межбанковский перевод, при соблюдений условий тарифа.

Для «CitiOne Plus» нужно поддерживать среднемесячный остаток 300 000р. на счету, открыв допустим депозит в рублях или долларах. Так же не забываем, что Ситибанк это дочка американской группы Ситигруп, что позволяет получать переводы из IB максимально быстро (примерно 1 рабочий день).

https://www.citibank.ru/russia/pdf/rus/CO-tarif.pdf

( Читать дальше )

Балтийская консерва

- 26 июня 2019, 21:46

- |

Добрый вечер, уважаемые читатели.

Как вы себя чувствуете на активном растущем рынке? Да еще на фоне шикарных дивидендных выплат. Как бы то ни было, терять самообладание не стоит. Сохраняем спокойный взгляд на происходящее, по необходимости частично фиксируем полученные плюсы и накапливаем резерв. Вот о нем сегодня и пойдет речь.

Сегодня обсудим консервативную облигационную историю, которая попала мне в руки благодаря наводке коллеги. Периодически я и сам просматриваю облигационный календарь на предмет предстоящих размещений, а потом изучаю те компании, которые мне ранее не попадались на глаза. Так произошло с Балтийским лизингом, который планирует размещаться 8 июля. В текущей статье мы поговорим не только о том, что заставило меня обратить внимание на этот выпуск, но и затронем процедуру анализа бумаги в целом.

Текст статьи не является индивидуальной инвестиционной рекомендацией, а ориентируется на рассмотрение подхода и движения мысли по некоторым показателям компании.

( Читать дальше )

ЛСР - дивидендный аристократ

- 18 июня 2019, 10:42

- |

Теплые воспоминания охватывают меня, когда я открываю котировки акций ЛСР. В апреле 2016 года я впервые познакомился с рынком ценных бумаг, после нескольких провальных спекуляций на акциях QIWI и префах Сургута я купил акции ЛСР по 650 рублей под большие дивиденды. Через 3,5 месяца я лесенкой фиксировал свою первую прибыль на отметке 780 – 900 рублей за акцию.

Мой подход тогда претерпел серьезные изменения:

- Акции покупал только на свои деньги.

- Никаких спекуляций, купил – держи.

- Фундаментальный анализ стоит в основе движения цен на акции.

- Думать своей головой, а не читать чье-то мнение с форумов.

- Покупать акции под большие дивиденды.

Затем я познакомился с книгой от компании Арсагера «Заметки в инвестировании». Увидел выступление Элвиса на конференции Смартлаба, прочитал ряд книг по фундаментальному анализу. Все это помогло мне подтвердить свои изначальные выводы и сформировать со временем свой подход к инвестициям.

И вот, спустя уже 3 года я снова купил акции ЛСР под большие дивиденды и индексную переоценку.

( Читать дальше )

Хроники раскоряки. Хеджирование портфеля короткими фьючерсами. Пролог.

- 09 июня 2019, 21:25

- |

Я-долгосрочник и ни разу не трейдер.

На этом вступление закончено.

Опробовав и включив в свой рацион фьючерс на покупку (о майне лав НЛМК!) для фиксации интересной точки входа в актив решил попробовать (к чему сподвигли комментарии уважаемых коллег на смартлабе) продажи фьючерса для фиксинга цены портфеля.

Чего-то эпичного и грандиозного не обещаю, ибо на текущий момент придерживаюсь точки зрения уважаемого и авторитетного долгосрочника Ильшата Юмагулова ( да прибудет с ним успех в инвестициях), что это чистой воды раскоряка, причём за свои же деньги. Однако почему бы не попробовать?

Пока теория выглядит так ( далее 100% копипаст):

Хеджирование фьючерсными контрактами на примерах

Хеджирование фьючерсными контрактами подразумевает одновременное проведение противоположных операций на спотовом и на срочном рынке, целью которых является страхование от изменения стоимости актива в невыгодную для инвестора сторону.

( Читать дальше )

Про Мечел, дочки и дивиденды

- 15 мая 2019, 01:13

- |

Пара мыслей про Мечел и его дочки.

В последние месяцы много разных ожиданий по дивидендам Мечела: кто-то ждёт их роста и выплаты каждый следующий год, кто-то говорит, что уже и в текущем году не заплатят.

Добавлю свои 5 копеек про Мечел и его дочки.

Начать нужно с Мечела.

Основная причина, по которой Мечел может перестать платить дивиденды изложена в статье 43 Федерального закона об акционерных обществах (Федеральный закон от 26.12.1995 N 208-ФЗ):

«Общество не вправе принимать решение (объявлять) о выплате дивидендов и не вправе выплачивать объявленные дивиденды по акциям, если на день принятия решения или выплаты стоимость чистых активов общества меньше суммы его уставного капитала, резервного фонда … либо станет меньше указанной суммы в результате выплаты дивидендов.»

Ситуация со стоимостью чистых активов Мечела:

Если ничего не изменится, то уже где-то в 2019 году стоимость чистых активов уйдёт в минус, и Мечел не сможет платить дивиденды.

Причина снижения стоимости чистых активов понятна – ежегодные убытки в отчете по РСБУ.

Причина убытков в том, что Мечел набрал займов у своих дочек и внучек, и проценты по кредитам «съедают» всю прибыль и даже намного больше.

Основная задумка этой заметки — получить конкретные цифры:

1) Какие доходы нужны Мечелу, чтобы не получать убытки в отчете по РСБУ?

2) Откуда Мечел может получить такие доходы.

2) Самый главный вопрос: хватит ли для покрытия убытков дивидендов и матпомощи от непубличных дочек или потребуются дивиденды от публичных дочек?

Начнём с первого вопроса — про убытки.

( Читать дальше )

Ликбез: анализируем отчетность банков

- 07 мая 2019, 14:05

- |

На самом деле, любой может анализировать отчетность, также как и торговать и водить машину и т.д. Кто-то лучше, кто-то хуже. Но вцелом, многие могут. Другое дело, что этим тоже надо заниматься. Хотя по сути та же аналитика. Цифры, графики, динамика показателей, определенная практика, правила наступления определенных событий. По сути это все. И это действует во всех направлениях анализа...

Если сравнивать отчетность банка с отчетностью «небанка» то, на первый взгляд, «глаза разбегаются». Отчетность в 101 форме — 6 кеглем на 8 страниц цифр. Немудрено, что увидев на сайте ЦБ РФ отчетность банка многие говорят «ну нафиг» и понятно почему:

( Читать дальше )

Анализ квартальной отчетности: КАМАЗ. Финположение: неудовлетворительное. Прогноз негативный.

- 06 мая 2019, 17:10

- |

Фундаментальный анализ показывает негативные тенденции.

Соотношение основных групп активов примерно равно – внеоборотные средства и текущие активы равны 47,9% и 52,1% соответственно. Активы снизились, однако более негативным фактором является то, что собственный капитал снизился еще в большей степени.

Снижение активов в основном связано со снижением дебиторской задолженности и денежных средств и денежных эквивалентов.

ЧА превышают УК на 18%, что удовлетворяет требованиям норм.документов к величине ЧА.

Финансовые коэффициенты:

- Коэффициент автономии – 0,24 (хуже, норма по отрасли – не менее 0,45)

- Коэффициент фин.левериджа – 3,19 (значительно хуже, не более 1,22; оптимум 0,43-0,82)

- Коэффициент обеспеченности – -0,46 (значительно хуже, не менее 0,1)

- Коэффициент покрытия инвестиций – 0,63 (хуже, не менее 0,7)

( Читать дальше )

Промежуточный итог дивидендного портфеля

- 14 апреля 2019, 23:29

- |

Давненько что-то я не писал о результатах выбранной стратегии и вот повод нашелся, сегодня подбил прогнозируемые дивиденды по портфелю акций, чем и хочу поделиться

Вкратце: стратегия простая – купил дивидендные акции и держи, активное наполнение портфеля началось с 2016 года с суммы менее 50тыс. руб., основные характеристики и параметры портфеля можно найти в предыдущих записях

В прогнозируемых дивидендах ориентировался как на smart-lab.ru, так и еще на один сайт, в топе поисковика по запросу о прогнозируемых дивидендах на 2019 год. Если были разночтения между прогнозируемыми дивидендами, ориентировался на сторонний сайт (не в обиду smart-lab.ru), там информация полнее, включает не только ближайшие, но и прогноз всех дивидендов на 2019 год. Дивиденды учитывал только те, которые планируют выплатить в течение 2019 года, т.к. по моему учету они у меня попадут в текущий год, если отсечка будет в 2019 году, а выплата в 2020 году, это уже на следующий год пойдет

Таким образом, таблица прогнозируемых дивидендов на 2019 год у меня получилась следующая:

( Читать дальше )

ОФЗ против Банковского депозита. Что надёжнее, и что менее рискованно.

- 21 января 2019, 12:13

- |

К сожалению, у нас в стране люди верят, что самый надёжный способ вложить деньги – это либо положить их на депозит, либо купить недвижимость. Про второй вариант я не буду здесь рассказывать, а по первому расскажу подробно и лаконично.

Уверенность о безрисковости депозита произрастает из одного простого факта — вклады физических лиц до 1.4 млн рублей застрахованы в Агентстве Страхование Вкладов (АСВ), которое в случае банкротства банков организует их погашение, через другие банки примерно спустя 2 недели, и надо сказать – это хорошо, и намой взгляд быстро. Однако, некоторые нечистоплотные банки, принимая деньги на депозит проводят их за балансом, поэтому АСВ их не видит, а пострадавшим приходится ввязываться в достаточно длительные судебные тяжбы, чтобы доказать, что они размещали деньги в этом банке и тоже имеют право на получение денег от АСВ. Судебные тяжбы идут не быстро, и к сожалению, не всегда закачиваются в пользу пострадавших. Поэтому несмотря на наличие государственного страхование, человек может оказаться без денег, и этот риск необходимо учитывать, поскольку он уже делает такие вложения не безрисковыми.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал