Избранное трейдера Владимир Малыхин

Разумный инвестор 2024

- 06 января 2024, 23:13

- |

«В жизни может быть пять-шесть раз, когда вы знаете, что правы, вы знаете, что у вас есть что-то, что действительно чудесно сработает, и у вас есть шанс сделать это. Люди, которые сделают это два или три раза слишком рано, они все разоряются, потому что думают, что это легко. На самом деле это очень тяжело и встречается редко», Чарльз Мангер

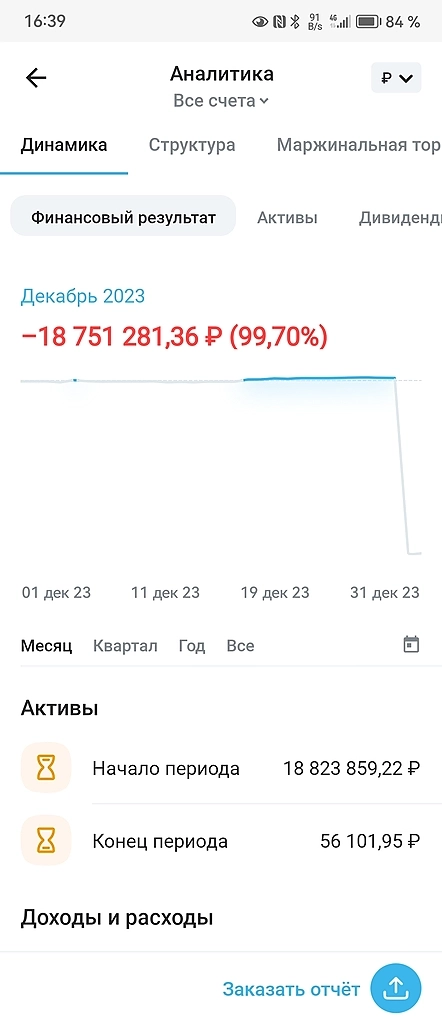

Перед тем как подводить итоги 2023 года я как обычно перечитал, что писал ровно год назад.

https://vk.com/@shadrininvest-razumnyi-investor-2023

Кроме этого, можно посмотреть посты внутри года, есть все в блоге на Аленке и в моей группе ВК. Интересно перечитать свои записи. Рекомендую.

В 2023 году рынок рос и рос счет.

( Читать дальше )

- комментировать

- 13.8К | ★34

- Комментарии ( 99 )

"Добровольный" переход из Открытие в ВТБ

- 05 января 2024, 19:50

- |

вопрос такой, как вы лично пережили этот переход? мне казалось это просто техническая история. НО.

оказалось что в ВТБ на пк вместо супер личного кабинета Открытие какая-то мобильная пародия.

скачал Квик, там вообще все другое, я банально не могу окно с личными средствами в нормальном виде настроить.

что вообще происходит? также мне говорят что срочка закрыта если ты не согласен отдавать ВТБ активы под управление.

Если честно пока негатив, может привыкну…

- комментировать

- 20.2К |

- Комментарии ( 48 )

ЦБ рассказал, что изменится на финансовом рынке в 2024 году

- 03 января 2024, 13:49

- |

В этой статье привожу значимые изменения мира финансов, анонсированные ЦБ РФ с 2024 года.

Пользователи телеграм могут ознакомиться тут, если удобнее.

📌Стартует программа долгосрочных сбережений с софинансированием от государства.

Чтобы присоединиться к программе, нужно заключить договор долгосрочных сбережений с любым негосударственным пенсионным фондом (НПФ) и пополнить счет. Государство в течение трех лет будет добавлять на него до 36 000 рублей в год — точный размер софинансирования зависит от суммы ваших взносов на счет и размера ежемесячного дохода.

📌Кредитные каникулы можно брать по любым кредитам и займам.

📌Владельцы инвестсчетов получат больше налоговых льгот.

Планируется, что у владельцев ИИС-3 будет сразу две льготы: освобождение от уплаты налога с инвестдохода и налоговый вычет на взносы — но только если в течение 5 лет не снимать деньги со счета.

📌Банки и МФО будут предупреждать закредитованных заемщиков о риске оказаться в долговой яме.

📌Социальный налоговый вычет увеличится.

( Читать дальше )

За 2023 год получил 101300₽ от банков по премиум-программе, которая досталась благодаря активам на брокерском счёте

- 03 января 2024, 12:43

- |

Я надеюсь, что здесь все в курсе, что в большинстве банков-брокеров остатки на брокерских счетах (в т.ч. стоимость акций и облигаций) учитывается при выдаче премиум-тарифа. И я надеюсь, все этим активно пользуются. А если не пользуетесь, то у меня нет идей, почему ещё нет. Этот пост для вас, чтобы вы увидели, что выгода от этого ощутимая. Прошедший год был весьма удачным для биржевых воротил, так что я уверен — подавляющее большинство пользователей Смарт-лаба имеют достаточное количество активов!

Итак, за 2023 год удалось получить товаров, услуг (да и просто денег) на сумму 101300₽. Расскажу, как это было.

Что за премиальные карты

У меня на данный момент работают премиальные программы двух банков — Тинькофф и Открытие. В Тинькофф, к сожалению, свыше 3,000,000₽ преференций особенных нет. Вплоть до статуса Private, порог входа в который составляет 30 млн ₽. В Открытии же есть две ступени «премиальности»: от 3,000,000₽ и от 6,000,000₽. И я на второй ступени, так что мне доступно чуть больше возможностей немного подзаработать.

( Читать дальше )

- комментировать

- 11.7К |

- Комментарии ( 49 )

Простая миграция Квика Открытия в ВТБ

- 03 января 2024, 12:32

- |

но.. не захотели, поленились или не хватило ума, сложно сказать

поэтому в каментах вижу, что многострадальным пользователям приходиться прибегать к неким танцам,

при скачивании квика ВТБ и перенастройке его под себя, генерации новых ключей и загрузке их в апплет ВТБ

мой способ поможет избежать суеты и продолжить работу в старом, уже настроенном квике Открытия

актуально для тех, кто пользовался для авторизации ключами (как я)

Делай раз:

корректируем свой старый файл pubring.txk Открытия

меняя строчку: [АО ОТКРЫТИЕ БРОКЕР(Open)]

на: [Информационно-торговая система QUIK «BTB_24» (VTB24-Bank)]

и загружаем его в кабинет ВТБ в разделе Quik

Пояснение: это просто имя секции хранящей в себе публичный ключ самого брокера, если не сменить эту шапку, то ЛК ВТБ будет отторгать пабринг Открытия как инородное тело, кодировка в этих файлах 866 (но как выяснилось она не так и важна, как сам правильный набор символов)

( Читать дальше )

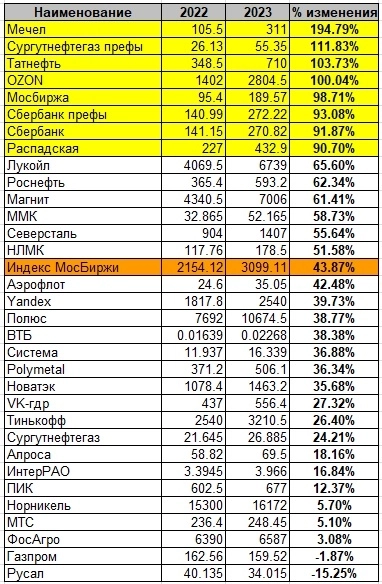

Лучшие бумаги 2023 года

- 03 января 2024, 09:46

- |

Лучшие бумаги 2023 года

Итоги 2023 года

Вот список 32 наиболее ликвидных акций по итогам 2023 года, упорядоченный по убыванию доходности.

Таблица 1.

За 16 лет наблюдения лучшие бумаги года проиграли индексу только 4 раза, и было это в 2011 году и, к сожалению, в 2019, 2020 и 2021. Все остальные годы лучшие бумаги прошлого года неизменно обгоняли индекс МосБиржи на следующий год. С очень большой вероятностью так произойдет и в следующем 2024 году.

Лучшие бумаги 2022 года в 2023 году

По итогам 2022 года лучшими были следующие 8 бумаг:

- Фосагро

- Мечел

- Магнит

- ИнтерРАО

- МТС

- Татнефть

- Сургутнефтегаз префы

- Норникель

Как вы можете заметить, сразу три бумаги (Мечел, Татнефть и префы Сургутнефтегаза), которые были лучшими по итогам 2022 года остались лучшими и по итогам 2023.

В таблице 2 вы можете увидеть, как изменились цены лучших 8 акций 2022 года в 2023 году.

( Читать дальше )

Шел шестнадцатый год торговли...

- 02 января 2024, 11:41

- |

Просто добавлю строку вот к этому посту Шел пятнадцатый год торговли… (smart-lab.ru), там все подробности.

И так, краткие итоги моей торговли за 16 лет (полная доходность портфеля, здесь налоговый вычет не учитываю, чисто торговля+выведенные дивы):

03.12.2008-31.12.2009 + 38,28%

01.01.2010-31.12.2010 + 32,80%

01.01.2011-31.12.2011 + 2,78%

01.01.2012-31.12.2012 + 59,84%

01.01.2013-31.12.2013 — 26,23%

01.01.2013-31.12.2014 + 55,53%

01.01.2015-31.12.2015 + 31,28%

01.01.2016-31.12.2016 + 155,52%

01.01.2017-31.12.2017 — 7,56%

01.01.2017-31.12.2018 — 13,70%

01.01.2017-31.12.2019 + 18,76%

01.01.2020-31.12.2020 + 35,02%

01.01.2021-31.12.2021 + 21,95%

01.01.2022-31.12.2022 + 17,65%

01.01.2023-31.12.2023 + 108,84%

Удачи))

p.s. по абсолютным цифрам можно посмотреть здесь Мой идеальный трейд (цель выполнена) (smart-lab.ru) особо ничего не поменялось

Как я заработал миллион на инвестициях в 2023 году

- 31 декабря 2023, 19:59

- |

Прежде чем я перейду к главному, вкратце о себе для тех кто меня не знает. Зовут меня Алексей Степанович Галицкий. Сейчас мне 56 лет. В 50 лет решил изменить свою жизнь. В 52 пришёл на фондовый рынок и начал свой путь инвестора с 1500 рублей. Нарвался сразу на несколько дефолтов и стал изучать финансовый анализ.

В 53 года разработал свою систему оценки финансового состояния российских компаний «ЛИСП», которая помогла мне приобрести уверенность, а также избавиться от дефолтов и прочих убытков связанных с инвестициями. В 2020 году заработал свой первый миллион рублей, 2021-ом ушёл со школы на самозанятый труд. Начал совершенствоваться в финансовом анализе и инвестициях. В 2022 году, в возрасте 55 лет, принял решение о путешествии по России за счёт инвестиций и поставил себе цель в 2023 году заработать на инвестициях 1 млн рублей. Что из этого получилось читайте ниже.

( Читать дальше )

- комментировать

- 15.5К |

- Комментарии ( 82 )

Санкции против Мосбиржи.

- 31 декабря 2023, 14:19

- |

Надеюсь всё же, что этого не произойдёт.

- комментировать

- 10.5К |

- Комментарии ( 75 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал