Блог им. DaniilVyazemskiy

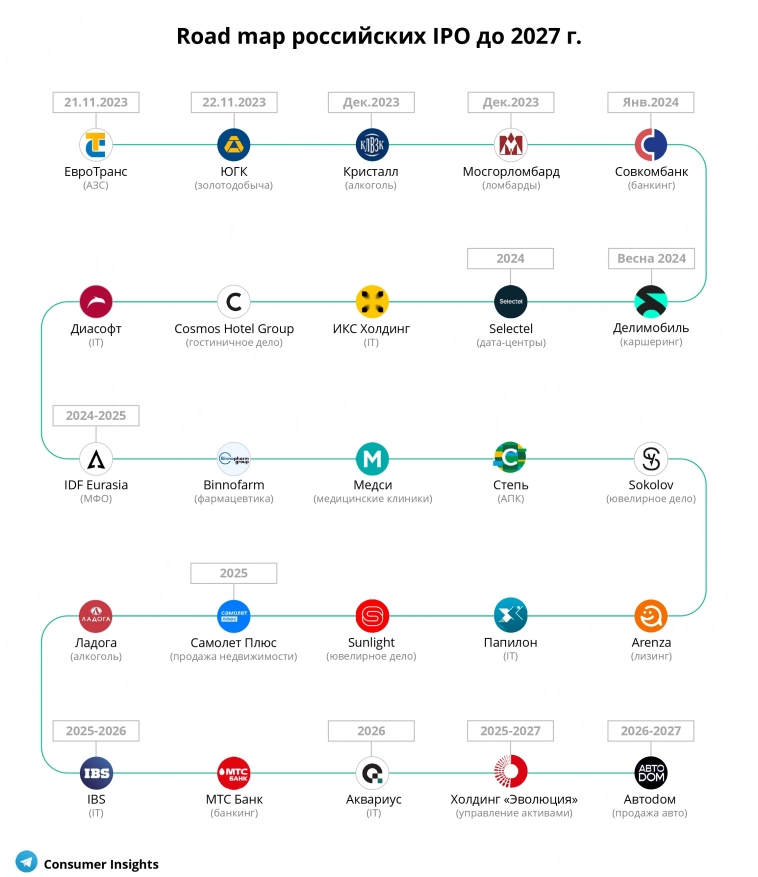

25 российских компаний, которые хотят выйти на IPO в ближайшие 3-4 года

- 22 ноября 2023, 15:37

- |

Список компаний, заявивших о конкретных планах проведения IPO (после 24.02.2022):

1. ЕвроТранс

Один из крупнейших независимых топливных операторов России, работающий под брендом ТРАССА. В основном бизнес сосредоточен на розничной продаже топлива в Московской области. Планируемый объем размещения — до 26,5 млрд руб., free-float — до 50%. Торги стартовали ещё вчера — 21 ноября 2023 г.

2. Южуралзолото (ЮГК)

Золотодобытчик, входящий в десятку крупнейших игроков на российском рынке. Торги акциями стартуют уже сегодня — 22 ноября 2023 г., оценка составит 110-120 млрд руб., а объём IPO 5,5-6 млрд руб. free-float — 5%

3. Калужский ликеро-водочный завод Кристалл

Производит водку и другие алкогольные напитки. Основатель компании объявил, что размещение акций пройдет в декабре 2023 г., компания планирует привлечь 1,0–1,5 млрд руб. Доля free-float (акций в свободном обращении) составит не более 15%

4. Мосгорломбард

Московская сеть из 108 ломбардов, один из старейших игроков на рынке. В конце 2022 года Мосгорломбард провел pre-IPO по закрытой подписке на платформе Rounds, разместив обыкновенные и привилегированные акции. Капитализация составила примерно 2 млрд рублей. Компания планирует провести IPO в декабре 2023 г., и привлечь 0,5-1 млрд рублей, разместив 10-20% капитала

5. Совкомбанк

Входит в топ-10 крупнейших российских банков по размеру активов. О своих планах на IPO объявили ещё в 2020 году, разместиться на Московской бирже могут в начале 2024 года

6. Делимобиль

Крупнейший российский игрок на рынке каршеринга. В 2021 г. начали готовиться к IPO на NYSE, но вынуждены были отложить свои планы из-за ухудшения рыночных условий. Недавно стало известно, что весной 2024 года компания планирует выйти на московскую биржу и привлечь до 10 млрд руб. по оценке 60-90 млрд руб.

7. Икс холдинг

Российский многопрофильный ИТ-холдинг, объединяющий несколько компаний в сфере кибербезопасности, производства вычислительной техники и систем связи. Компания оценивается в 300 млрд руб. и рассматривает возможность выхода на IPO в 2024 г.

8. Selectel

Компания, когда-то созданная для управления серверами ВКонтакте, на данный момент занимает лидирующие позиции на рынке выделенных серверов и приватных облаков, управляет облачной платформой собственной разработки и входит в топ-3 крупнейших поставщиков IaaS (инфраструктура как услуга) в России. О планах на IPO Selectel сообщили СМИ в 2021 г., а в 2023 начали активный процесс подготовки к размещению, которое может состояться уже в 2024 г. Компанию оценивают в 40–50 млрд руб. Предполагается, что она предложит инвесторам 15–20% акций

9. IDF Eurasia

У холдинга 2 крупных проекта: микрофинансовая организация MoneyMan и коллекторское агентство ID Collect, также компания на базе недавно купленного банка планирует развивать розничное и корпоративное кредитование с фокусом на digital-продукты. Компания уже представлена на рынке облигаций и может провести IPO в 2024 г.

10. Диасофт

Крупнейший российский поставщик IT- решений для финансового сектора на основе собственного ПО. Компания может провести IPO объемом несколько миллиардов рублей в течение ближайшего года

11. Cosmos Hotel Group

Дочерняя компания АФК Системы. Один из крупнейших российских гостиничных операторов. Планируется вывести компанию на биржу в 2024 г.

12. Биннофарм

Дочерняя компания АФК Системы. Одна из ведущих фармацевтических компаний в России. О потенциальном IPO компании (равно как и о Медси и Степи) на Московской бирже говорится уже не первый год, и холдинг продолжает рассматривать эту возможность в ближайшие годы. В качестве альтернативы также рассматривается привлечение частного инвестора или листинг на азиатской бирже после развития бизнеса в регионе

13. Медси

Дочерняя компания АФК Системы. Управляет крупнейшей российской сетью частных медицинских клиник. Контролирующий акционер рассматривает IPO компании при удачной конъюнктуре рынка, либо привлечение частного инвестора

14. Степь

Дочерняя компания АФК Системы. Один из крупнейших агрохолдингов России. Контролирующий акционер рассматривает IPO компании при удачной конъюнктуре рынка, либо привлечение частного инвестора

15. Sokolov

Крупный производитель ювелирных украшений с сетью собственных торговых точек. В 2021 заявляли о планах провести двойной листинг в Нью-Йорке и Москве через 2 года, и по состоянию на 2023 год по-прежнему сохраняют стремление выйти на биржу. В 2022 г. разместили дебютный облигационный заем и сейчас ждут окно возможностей для проведения IPO

16. Arenza

Лизинговая компания, основанная в 2018 году. Специализируется на финансовом лизинге оборудования для малого бизнеса. Может провести IPO В течение 1-2 лет

17. Системы Папилон

Российский разработчик систем биометрической идентификации. В ноябре 2023 г. стало известно, что компания рассматривает возможность проведения IPO на горизонте 1-2 лет

18. Sunlight

Крупная сеть ювелирных магазинов, известная широкой публике своими регулярными объявлениями о «закрытии». В октябре 2023 г. генеральный директор компании заявил о готовности компании к проведению IPO, а также о планах по первичному размещению облигаций

19. Ладога

Ещё один российский производитель алкоголя, выпускающий водку «Царская». Ladoga планирует размещение на Московской бирже, IPO может пройти уже в 2025 году. Сейчас компания готовится к размещению дебютного облигационного займа на 2 млрд руб. К 2025-му, по оптимистичному прогнозу, стоимость компании должна составить 40 млрд руб. (при EBITDA 6–8 млрд руб.)., при пессимистичном — 30–33 млрд руб.

20. Самолет плюс

Цифровая платформа девелопера «Самолет», запущенная в 2022 году. Предлагает сервисы для покупки, продажи, аренды недвижимости по всей России, а также различные дополнительные услуги, включая помощь в переезде и меблировке и страховые услуги. К 2025 году планируется вывести сервис на IPO

21. IBS

Один из крупнейших российских системных интеграторов, ранее уже торговавшийся на Франкфурсткой бирже, через 4 года после делистинга в 2014 году, заявил о желании разместить 30-35% своих акций на Московской бирже, но позднее дважды переносил свои планы из-за рыночной волатильности. Согласно последним заявлениям в декабре 2022 г. компания перенесла планы IPO на 2025-2026 гг.

22. МТС Банк

Крупнейшая дочка МТС и первый кандидат на IPO среди вертикалей телеком-оператора. Планы по листингу на бирже неоднократно поднимались СМИ, однако в последнем заявлении Владимир Евтушенков, основатель АФК «Система», которая владеет 42,09% МТС, сообщил, что проведение IPO в 2024 маловероятно

23. Аквариус

Производит серверы, системы хранения данных и широкий спектр клиентских устройств (ноутбуки, планшеты, моноблоки, персональные компьютеры, рабочие станции, тонкие клиенты, смартфоны, принтеры. Планируют провести IPO на российской площадке в ближайшие 2-3 года, оценка компании при размещении может достигать 80 млрд руб.

24. Холдинг «Эволюция»

Российская многоотраслевая финансово-промышленная группа. В числе активов компании — предприятия нефтегазового и горнодобывающего сектора, фармацевтической и инфраструктурной отраслей, девелоперские и управляющие компании. В актуальной стратегии компании содержится пункт о проведении IPO до 2027 г., но рассматриваются и более ранние сроки

25. Автоdом

Дилерская группа, является одним из крупнейших в России холдингов по продажам и обслуживанию автомобилей классов премиум и люкс. Ранее заявляли о намерении провести IPO в 2025 году, но перенесли свои планы на 2026-2027 гг., в ожидании восстановления автомобильного рынка

- 22 ноября 2023, 16:36

- 22 ноября 2023, 17:22

- 23 ноября 2023, 07:23

- 22 ноября 2023, 17:59

- 22 ноября 2023, 18:53

- 22 ноября 2023, 19:10

- 22 ноября 2023, 19:58

- 22 ноября 2023, 23:14

- 22 ноября 2023, 20:09

- 22 ноября 2023, 21:11

- 22 ноября 2023, 22:31

- 23 ноября 2023, 14:05

теги блога Consumer Insights

- Diasoft

- IPO

- IPO 2023

- IPO 2024

- MOEX

- vk

- Whoosh

- yandex

- акции

- Акции РФ

- башнефть

- ВТБ

- ВУШ

- Вуш Холдинг

- Газпром

- Газпромнефть

- Делимобиль

- Диасофт

- Инфографика

- Казахстан

- капитализация

- капитализация России

- Лукойл

- МГКЛ

- мосгорломбард

- мтс

- мтс ао

- Новатэк

- Норникель

- отчеты МСФО

- полюс

- Росбанк

- Роснефть

- Ростелеком

- ростелеком-цод

- сбер

- сбербанк

- Северсталь

- совкомбанк

- сургут преф

- сургут-ап

- сургут-п

- Сургутнетегаз ап

- сургутнефтегаз

- татнефть

- Юнипро

- Яндекс