Избранное трейдера Робот Бендер

История одного робота.

- 31 мая 2018, 13:39

- |

Мотивирующим фактором в написании своего фрагмента истории, стал пост https://smart-lab.ru/blog/465721.php

В 2013 году собрал команду, для написания роботов. К этому времени была рабочая стратегия, которая давала Профит на фьючерсе индекса РТС. Основана была на индикаторе RSI. Торговал я её ручками, поэтому хотелось формализовать в робота.

Программа для написания робота была выбрана Omega Research TradeStation. Котировки и дополнительную информацию брали у Юрия Кондратенко, а так же с его сайта.

После написания и запуска робота в боевом режиме, начался поиск новых идей.

Было перелопачено куча информации по алго. Несчетное количество бэктестов. Получая положительный тест стратегии, глаза начинали загораться, думая вот он тот самый «ГРААЛЬ». Но по истечении определённого времени " Система ломалась" и вера в «Вечный двигатель» угасала. В это время проходил постоянный поиск новых стратегий. Временами компьютер работал сутками, оптимизируя те или иные стратегии.

( Читать дальше )

- комментировать

- ★26

- Комментарии ( 52 )

Транснефть становится одной из наиболее привлекательных нефтегазовых компаний с точки зрения дивидендов

- 23 мая 2018, 21:27

- |

Согласно комментариям компании, дивидендные выплаты за весь 2017 г. в итоге составят 82,5 млрд руб. (1,3 млрд долл.). Сумма соответствует 50% скорректированной годовой чистой прибыли по МСФО, дивидендная доходность равна 6,5%, что значительно превышает наши оценки и консенсус-прогноз по данным Bloomberg (4,7% от 18 мая). «Транснефть» наконец заплатит относительно хорошие дивиденды, что позитивно для акций компании, как мы считаем. Обновив модель с учетом последних макроэкономических индикаторов и операционных данных, мы повышаем рассчитываемую нами прогнозную цену акций «Транснефти» через 12 месяцев до 225 000 руб. (с 218 000 руб.) и подтверждаем рекомендацию «покупать» (ожидаемая общая доходность – 32%).Долгожданное событие. Исторически «Транснефть» ограничивала выплату дивидендов 100% неконсолидированной прибыли по РСБУ (чистая прибыль по МСФО за прошлые пять лет была в 3,3-13,6 раз выше, чем по РСБУ), а дивидендная политика, согласно которой выплаты осуществляются на основе чистой прибыли по МСФО, была принята только в прошлом году. Окончательный размер дивидендов определен директивой правительства, подписанной 17 мая тогда еще вице-премьером Аркадием Дворковичем. Рынок едва ли ожидал, что «Транснефть» выплатит 50% за 2п17, учитывая предыдущую практику и дивиденды в сумме 25% скорректированной чистой прибыли по МСФО за 1п17 (что мы и приняли в качестве базового сценария на 2п17). К тому же «Транснефти» (как и «Газпрому») много лет удавалось сохранять право выплачивать дивиденды на уровне ниже установленного государством минимума, ссылаясь на масштабные капиталовложения и потребности в финанcировании. Однако к настоящему моменту инвестиционная программа «Транснефти» по большей части завершена, и свободного денежного потока (по нашей оценке, в 2018 г. составит 83,8 млрд руб. до изменений в оборотном капитале) достаточно для выплаты более высоких дивидендов. По меньшей мере, новых капиталоемких проектов объявлено не было.

( Читать дальше )

Облигации без налогов для физлиц

- 23 мая 2018, 13:54

- |

Короткие облигации

Если нужно припарковать деньги максимально ликвидно на случай просадок в акциях или под ближайшие траты, то смотрим облигации до года. В ОФЗ выбор не велик: 26208 под ~6% с погашением 27.02.2019 и 26216 под 6,5-6,7% с погашением 15.05.2019. Если хочется короткие ОФЗ, то лучший выбор ОФЗ 26216. Можно ещё половить Новсиб2013 с погашением 30.10.2018, где можно получить небольшую премию к ОФЗ.

Из негеосударственного есть ВЭБ ПБО1Р6 под 7,5%, но там уже совсем близкое погашение: 27.07.2018. Это если буквально ненадолго нужно припарковать деньги. Также в районе 0,1-0,2% пп. к ОФЗ можно забрать в ВТБ Б-1-1 с погашением 21.11.2018.

( Читать дальше )

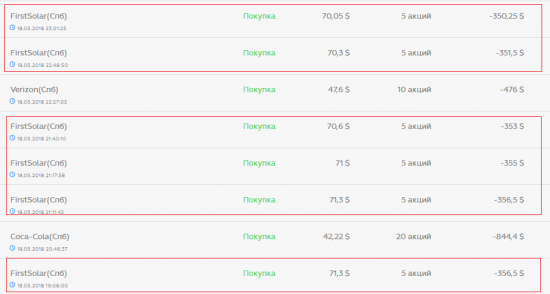

Усреднение - часть моей стратегии

- 22 мая 2018, 08:21

- |

Я очень часто пользуюсь усреднением для кратко-среднесрочных спекуляций. Хорошо или плохо решает каждый сам за себя. По крайней мере, когда я торгую без плечей, меня это совершенно не напрягает. Это дает мне возможность сдать позицию даже с профитом, не доходя до первоначальной точки входа при изменении цены.

Для себя я считаю так: допустим при начальном пуле в 1000$ я никогда не беру акции дороже 100$, в основном это акции до 50$, это дает мне возможность докупать акции, если цена пойдет вниз и, тем самым, улучшая позицию как качественно, так и количественно.

Естественно количество усреднений зависит от динамики движения цены.

Конечно, при этом комиссия по сделкам увеличивается, но мне не дано такого чутья, что бы зайти в акцию сразу на весь кэш в самой нижней точке локального дна и сдать акцию в самой верхней точке локального хая.

( Читать дальше )

Дивиденды

- 18 мая 2018, 23:45

- |

МТС – компания регулярно выплачивает хорошие дивиденды. Основной акционер компании АФК Система нуждается в финансовых средствах, так что есть все основания полагать, что по итогам 2018 г. высокая дивдоходность сохранится.

ГМК Норникель – несмотря на рост капзатрат, который был отображен руководством компании в презентации по итогам 2017 г., мы полагаем, что компания сохранит высокий уровень дивидендных выплат.

Ленэнерго АП – компания имеет прозрачную дивидендную политику по префам, выплачивая на них 10% прибыли по РСБУ. В базовом сценарии прибыль по итогам 2018 г. может вырасти, а это означает увеличение дивидендных выплат в будущем.

МРСК Волги, МРСК Урала и МРСК Центра и Приволжья торгуются с потенциальной дивдоходностью 9-11%. По итогам 2018 г. выплаты могут остаться достаточно высокими, даже с учетом риска роста капитальных затрат

( Читать дальше )

Кто был прав 9 апреля: Московская биржа или Илья Коровин?

- 17 мая 2018, 17:15

- |

Кто был прав 9 апреля: Московская биржа или Илья Коровин?

А что Вы думаете по этому вопросу?

Депозитарные расписки "EN+". Особенности корпоративного действия- конвертации.

- 15 мая 2018, 15:26

- |

Коллеги, добрый день.

В связи с недавними вопросами пользователей СмартЛаба и наших клиентов, специалисты брокера “УРАЛСИБ Кэпитал-Финансовые услуги” решили осветить ситуацию с депозитарными расписками “EN+”.

Для более детального понимания сути возникшей ситуации необходимо иметь представление о том, что представляет собой депозитарная расписка как ценная бумага.

Выпуск депозитарных расписок происходит следующим образом:

1.Иностранный эмитент принимает решение о выпуске депозитарных расписок.

2.Иностранный эмитент прибегает к услугам банка-депозитария. В случае с депозитарными расписками “EN+”, услуги банка-депозитария выполняет Citibank. Эмитент заключает с

банком-депозитарием депозитарный договор.

3.Иностарнный эмитент переводит акции в необходимом количестве банку-кастодиану, где акции буду заблокированы. Банк-кастодиан расположен в стране эмитента акций.

4.Далее банк-депозитарий осуществляет выпуск депозитарных расписок под базовый актив, хранящийся в банке-кастодиане.

По своей сути, депозитарная расписка является неким аналогом акции, но имеет ряд специфических особенностей.

Уходя от ряда теоретических уточнений относительно депозитарных расписок, вкратце схема выглядит именно так. Все дальнейшие взаимодействия: выплата дивидендов, голосование на собрании акционеров, раскрытие информации и тд. происходит через взаимодействие банка-кастодиана с банком-депозитарием и непосредственным взаимодействием банка-депозитария с эмитентом акций.

При всем при этом, остальные акции находятся на хранении в реестре или в депозитариях иностранных брокеров, через которые иностранные инвесторы приобретали ценные бумаги на организованных торгах.

В случае с депозитарными расписками “EN+” ситуация следующая:

Процедуру листинга прошли именно депозитарные расписки а не базовый актив — акции. Акции данного эмитента отсутствуют на обслуживании в НРД. Это значит, что после корпоративного действия, а именно конвертации депозитарных расписок в акции, вести учет прав на базовый актив фактически некому, в рамках Российской Федерации.

Акции, являющиеся базовым активом депозитарных расписок, при подобной ситуации, должны быть зачислены в реестр акционеров. Для того, что бы данную операцию возможно было осуществить, держателю депозитарных расписок должен быть открыт счет в реестре акционеров.

Мы предполагаем, что после или в процессе конвертации, банк-депозитарий связывается непосредственно с эмитентом и в рамках корпоративного действия происходит открытие счета в реестре акционеров. Учет прав на ценные бумаги будет вести иностранный реестр акционеров обслуживающий эмитента. При этом ценные бумаги, заблокированные под депозитарные расписки в банке-кастодиане будут разблокированы и выведены в реестр акционеров на вновь открытые счета держателям депозитарных расписок, участвующих в корпоративном действии.

На текущий момент информацией, относительно комиссий за хранение данных акций и иных издержек мы не обладаем. Для уточнения информации необходимо связываться или с эмитентом или с реестром акционеров.

Реализация данных акций на организованных торгах возможна при открытии соответствующего брокерского счета у иностранного брокера, который предоставляет доступ к соответствующей бирже. При открытии счета у иностранного брокера, данные ценные бумаги необходимо будет переводить из реестра в депозитарий брокера, для последующей реализации.

Будем рады ответить на возникшие вопросы.

С уважением, Ваш брокер.

Инвестдневник 15 мая 2018 года, 541-ый день и первый полноценный анализ портфеля

- 15 мая 2018, 12:27

- |

Буду записывать изменения долей в портфеле, свои размышления и стратегии, чтобы в будущем проследить за ходом моих мыслей.

1) Соотношение акции/облигации/налички: акций 48% + паи Finex 8% (итого 56%), облигации 39%, наличка 4%.

Строго придерживаюсь умеренной стратегии диверсифицированного портфеля, 30-40% в облигациях всегда при любом рынке. (спасибо моим учителям Сергею Спирину и Владимиру Савенку). 4% кеша направляю на постепенную покупку акции по текущим ценам, при резком падении рынка продаю облигации и покупаю акции. Паи Finex диверсифицирован по странам, купила их в самом начале формирования портфеля, отрасли неплохо, продолжаю держать как пассивную часть портфеля, не продаю и не добираю. Они просто живут своей жизнью и дышат в свой такт.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал