Избранное трейдера vaikule

ОФЗ больше не лидеры доходности или стоит обратить на них внимание?: что покупать в 2026-м году и как получить доходность 30+%

- 19 февраля 2026, 18:53

- |

Я уже на протяжении года пишу про ОФЗ, хотя раньше, я была не большим сторонником их добавления в мой портфель. Ещё полгода назад доходность ОФЗ зашкаливала за 15,5%, правда тогда и ключевая ставка была выше. Сейчас ставка — 15,5%, а текущая купонная доходность по ОФЗ упала до 13,5-14%. Так стоит ли рассматривать выпуски для своего портфеля? Давайте посчитаем немного) А в конце статьи я расскажу, как ОФЗ могут дать гораздо большую доходность, например 30+%.

Но прежде чем начать, приглашаю Вас подписаться на мой телеграм канал, там много полезной и интересной информации про инвестиции и личные финансы. А здесь пишу про дивиденды и собираю открытый дивидендный портфель.

Здесь есть два основных вопроса. И от ответа на них будет зависеть дальнейшая стратегия.

1) Первый вопрос — длительность вложений

Надо признать, что зафиксировать ставку на уровне 14% на вкладах не получится, если срок инвестиций большой. Самые длинные вклады — 3 года, хотя и это больше можно отнести к диковинке, большинство банков предлагают вклады до года.

( Читать дальше )

- комментировать

- 803 | ★5

- Комментарии ( 8 )

Инвестиция в приюты: новый тренд предпринимателей

- 14 января 2026, 18:19

- |

Пока мы не начали углубляться, обращаю внимание: я не являюсь сторонником или противником приютов, а лишь рассматриваю финансовую сторону вопроса, при этом задавая интересующие меня вопросы. Да и просто кто-то обязан был это написать и об этом спросить.

Теперь к делу.

Моральная составляющая приютов мне ясна — забота о братьях наших меньших. Но смысловая задача ясна не до конца. Зачем?

Попались мне на озоне «товары»:

( Читать дальше )

Элита российских дивидендов: Полный разбор ТОП-10 за 2021–2025 гг.

- 09 января 2026, 13:34

- |

Если вы ищете не просто разовые выплаты, а стабильную денежную машину, этот рейтинг от РБК Инвестиции — ваш чек-лист. Аналитики отобрали лучшие бумаги по совокупности факторов: доходности, росту выплат и динамике самих котировок.

🤔 Как считали?

В топ-10 вошли акции, по которым в течение последних пяти календарных лет ежегодно платились дивиденды. Учитывали произведенные в течение соответствующего года выплаты вне зависимости от того, по итогам какого периода они начислялись. Принадлежность к периоду выплат определялась по дате закрытия реестра акционеров. К выплатам 2025 года также добавили предстоящие в январе 2026 года выплаты по уже объявленным дивидендам.

📊 Список был определен и ранжирован по сводному баллу.

Сводный балл (СБ) рассчитан как произведение средневзвешенной дивидендной доходности (СДД), коэффициента роста дивидендов (КРД) и коэффициента роста цены (КРЦ): СБ = СДД × КРД × КРЦ.

🏆 Весь «золотой состав» дивидендных акций:

1️⃣ Банк «Санкт-Петербург» (BSPB) — Лидер рейтинга (24,4% доходности). Удерживает первенство три года подряд благодаря стабильному процентному доходу и высокой дисциплине капитала.

( Читать дальше )

- комментировать

- 11.1К |

- Комментарии ( 3 )

Насколько вырастут облигации в ближайший год?

- 30 октября 2025, 12:50

- |

Инвесткомпания БКС обновила стратегию на 4 квартал по рублевым и валютным бондам. Сделал краткий конспект

Ожидают ключевую ставку на конец каждого года:

• 2025 г. — 16%

• 2026 г. — 12%

• 2027 г. — 8%

С начала года Индекс ОФЗ полной доходности уже вырос на 17,6% из-за замедления инфляции и перехода ЦБ к циклу снижения ставок.

Какие ожидаются доходности

( Читать дальше )

10 самых ликвидных облигаций с доходностью до 23%

- 16 октября 2025, 08:33

- |

Ликвидность — способность быстро продать или купить актив без значительных потерь.

Оценить ликвидность на фондовом рынке можно по объёму торгов, разнице цен заявок покупки/продажи (спреду), а также по объёмам заявок в торговом стакане:

— объём торгов (оборот) — это количество совершённых сделок в денежном выражении, в рамках текущей торговой сессии.

— спред — это разница между лучшими ценами на продажу и покупку, которые представлены в биржевом стакане. Чем уже спред (и чем дольше он таким остаётся), тем ликвиднее актив.

— объемы в заявках — это количество ценных бумаг, выставленный на реализацию по определённой цене.

24 октября состоится заседание ЦБ по ключевой ставке. Вероятно ставку оставят на том же уровне. Оптимизм на рынке облигаций прошел после прошлого заседания, а сейчас наблюдается некоторое охлаждение, доходность коротких и длинных облигаций с постоянным купоном немного выросла относительно сентября.

Посмотрел самые ликвидные облигации с наибольшим объемом торгов по состоянию на 15 октября.

( Читать дальше )

10 облигаций с купоном 22% и выше

- 13 октября 2025, 08:24

- |

Пока индекс Мосбиржи корректируется, продолжаю смотреть на рынок облигаций. Новые данные по недельной инфляции вышли не такие оптимистичные: рост цен за неделю с 30 сентября по 6 октября составил 0,23% после 0,13% неделей ранее. Вероятно что 24 октября ЦБ возьмет паузу в цикле снижения ключевой ставки.

Однако, несмотря на это доходности вкладов и накопительных счетов продолжают снижаться (средние ставки 15,5%), а вот на рынке облигаций есть интересные варианты. Покупая на ИИС3 можно не платить налог с купонов и прибыли.

Облигации торгуются по доходности к погашению. Но при прочих равных необходимо обращать внимание на величину купона. Выбрал самые интересные варианты с постоянным купоном 22% и выше, рейтингом А- для корпоративных облигаций и BBB и выше для муниципальных облигаций. Доходность указана до налога с учетом реинвестирования купонов.

1. Интерлизинг 1Р11

Лизинговая компания с 20-летним опытом работы.

Рейтинг: ruA- (эксперт РА)

ISIN: RU000A10B4A4

Стоимость облигации: 106,55%

Доходность к погашению: 21,58% (купоны 24% с амортизацией)

( Читать дальше )

💰 Создаем пассивный доход на длинных ОФЗ. Фиксируем 13% доходности на 5 лет

- 24 сентября 2025, 20:32

- |

Продолжаем богатеть на облигациях. На этот раз на качественных бондах федерального займа. Можно зафиксировать хорошую доходность, больше 10% годовых, и как приятный бонус, ждать переоценки тела самой облигации.

На данный момент ключевая ставка шагает уверенным 17%-м шагом по стране. Но как говорят аналитики, а говорить они умеют хорошо, к концу года мы можем ожидать снижения ключа до 14-15%.

🤔 Что будет влиять на ставку?

Факторов много, один из самых важных – это СВО, которая еще не завершена, а это все не бесплатно и государству откуда-то надо брать деньги на ее проведение. Несрастающийся бюджет, который дефицитный по причине той же СВО. Ну и наша любимая инфляция, которая вроде как снижается, но ожидания по инфляции у населения не особо падают.

Ждем бюджет на следующую трехлетку, а пока можно смело предположить, что за весь этот праздник жизни платить будут все, через налоги и через инфляцию.

🖋️ Также можете ознакомиться с подборками облигаций, которые могут заинтересовать инвестора:

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 23 )

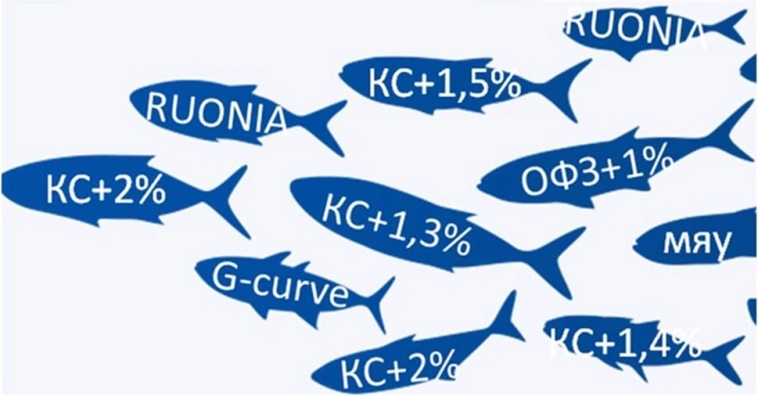

🏅ТОП-10 🐟флоатеров для неквалов ❗️Ловись ставка большая и маленькая

- 17 сентября 2025, 08:27

- |

Спойлер: АФК, Балтлиз, ГТЛК, ВЭБ, РосАгроЛизинг, Сибур, Славнефть, СКБ-Лизинг, АвтоФинансБанк, ТрансКонтейнер

Флоатеры – необходимый инструмент любого портфеля. Но что делать неквалифицированным инвесторам, ведь все, что ниже АА- требует квалификации. Мы подобрали самые интересные выпуски, для работы с которыми достаточно выполнить тест. Квал не нужен. На любой вкус, рейтинг, срок, купон…

🔹🔹🔹

Систем1P27 RU000A107GX8

Рейтинг: АА-

Срок: 2,3 года

Купон: RUONIA+1,9%

Цена: 93,5%

Доходность купонная: 20,3%

Доходность total return: 24,7%

🔹🔹🔹

БалтЛизП12 RU000A109551

Рейтинг: АА-

Срок: 1,9 лет

Купон: КС+2,3%

Цена: 96,2%

Доходность купонная: 20,1%

Доходность total return: 24%

🔹🔹🔹

ГТЛК 2P-03 RU000A107TT9

Рейтинг: АА-

Срок: 1,7 лет

Купон: КС+2,3%

Цена: 98,8%

Доходность купонная: 19,5%

Доходность total return: 21,7%

🔹🔹🔹

( Читать дальше )

💼 Программа долгосрочных сбережений - от А до Я

- 05 июня 2025, 07:26

- |

Вчера провели с Натальей Соколовской интересный эфир на тему пенсионных накоплений. Подробно разобрали, что за новая программа долгосрочных сбережений (ПДС), чем она отличается от обычного НПФ и кому разумно в нее переходить (возрастные и финансовые критерии).

📌 Наталья является финансовым консультантом, а также экспертом и преподавателем школы Fin-Ra. Если вы еще не подписаны на ее канал, рекомендую это сделать. Она пишет много полезной информации по различным финансовым тематикам от кредитов до пенсионных накоплений/

💰 В наше время молодежь обычно такими темами не особо интересуется, а очень зря. В инвестициях время работает на стороне инвестора, чем раньше мы начинаем откладывать, тем больше в конце сможем забрать с учетом эффекта сложного процента.

📈 Поэтому, данное видео будет полезно посмотреть всем, кому до пенсии еще 30+ лет, кому уже 40+ лет, так и тем, кто уже вышел на заслуженный отдых. Информация никогда не бывает лишней и знать о том, как все устроено — точно не помешает.

( Читать дальше )

📣 Важные налоговые изменения для инвестора в 2025 году

- 19 декабря 2024, 06:05

- |

Провели вчера большой эфир с Татьяной Суфияновой в нашем клубе по разбору изменений налогового законодательства, которые коснутся частных инвесторов с 2025 года. Также поговорили про налогообложение нерезидентов со следующего года и детально разобрали ИИС-3 и все возможные ситуации с ним, от открытия, до трансформации старых счетов. Подробнее в таймкодах.

Прикладываю запись встречи:

📌 Youtube —

📌 ВК — vkvideo.ru/video-142674707_456239490?list=ln-iJyZPzMYbwuUcsfxZn

Таймкоды:

00:00 — О вебинаре

00:30 — Знакомство с гостем — Татьяной Суфияновой

04:45 — Налоговые поправки по НДФЛ с 2025 года

04:50 — Ставки НДФЛ для нерезидентов с 2025 года

15:00 — Новая прогрессивная шкала ставок НДФЛ для резидентов (п.1ст. 224 НК РФ)

18:13 — Специальная прогрессивная ставка НДФЛ для отдельных доходов резидентов

26:00 — Ставка 35%, 30% и 9%

26:53 — Изменения в статью 214.1 НК РФ

28:40 — ИИС-3: особенности, заявление на трансформацию и конвертация старых типов ИИС

49:50 — Коды дохода и сальдирование убытков

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал