Избранное трейдера Михаил Угадайка

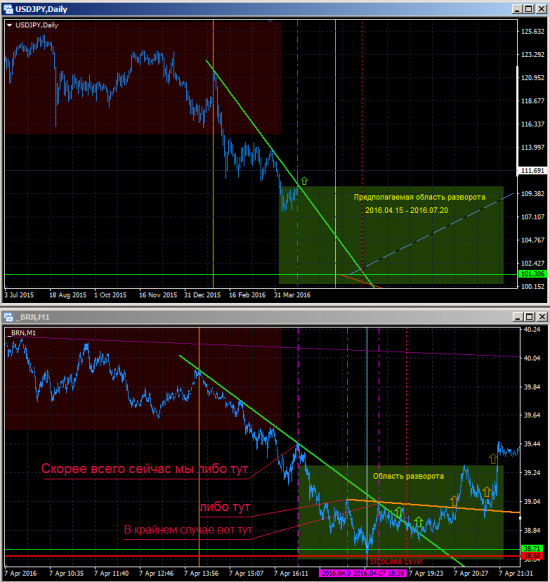

USDJPY. Daily. Ловим разворот. Часть 2.

- 22 апреля 2016, 22:41

- |

- комментировать

- 20 | ★1

- Комментарии ( 11 )

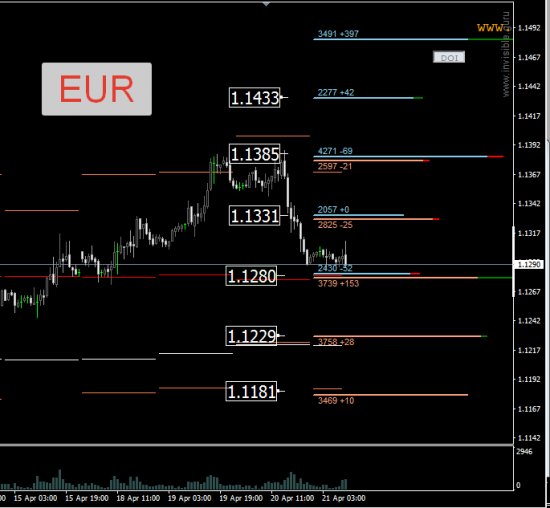

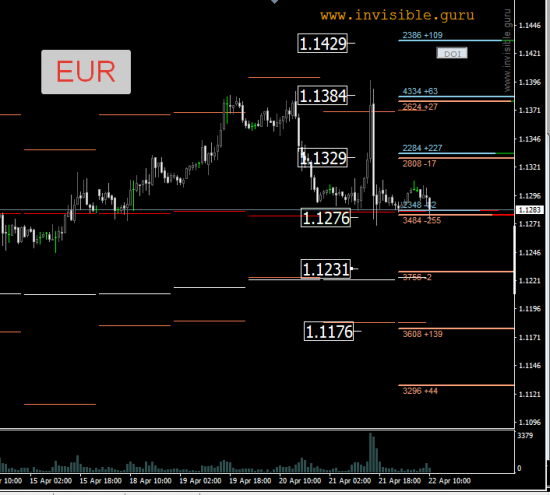

Авторский индикатор уровней спроса и предложения 22.04.2016

- 22 апреля 2016, 10:38

- |

( Читать дальше )

История котировок Газпрома

- 20 апреля 2016, 00:38

- |

История акций Газпрома: долгий и мучительный путь от 59 копеек до 368 рублей и жесткое падение до 80 рублей

Как известно, впервые акции «Газпрома» стали обращаться на Санкт-Петебургской фондовой бирже (http://www.spbex.ru/135). На ММВБ они пришли 23 января 2006 года (http://old.micex.ru/off-line/indicatordocs/article_804.pdf).

Первым днем обращения акций «Газпрома» на СПФБ является 18 июля 1997 года. Первая сделка была заключена по цене 3 рубля 59 копеек. К октябрю 1997 года акции «Газпрома» надули первый фондовый пузырь, когда их котировки взмылись до рекордных 10 рублей 50 копеек (или почти в 3 раза за 3 месяца). Однако потом началась первая серьезная коррекция, которая превратилась в даун-тренд, продолжавшийся с октября 1997 года до октября 1998 года. На формирование столь долгого падающего тренда сказался финансовый кризис в Азии и в России в 1997-1998 годах. 2 октября 1998 года был зафиксирован лоу акций «Газпрома» на уровне 59 копеек за 1 акцию. То есть с хая октября 1997 года акция упала почти в 20 раз.

( Читать дальше )

- комментировать

- 40.3К |

- Комментарии ( 45 )

Аналогии моделей грибника и алготрейдера

- 16 апреля 2016, 11:13

- |

Сам являюсь алготрейдером и регулярно задумываюсь о природе прибыли — рыночных неэффективностях. Для упрощения понимания явления и для упрощения передачи идеи другим людям, естественно, хочется найти какое ни будь похожее по сути явление из обычной жизни, чтобы можно было объяснять/анализировать на его примере.

Для себя нашел сходство модели лесного грибника с моделью алготрейдера, рыскающего по пространству рыночного шума в поисках на чем бы нажиться. Можно сказать, что неэффективность с точки зрения алготрейдера это некий прибыльный торговый алгоритм. Для грибника — это знание мест в лесу где обычно растут грибы. Грибник рыщет по лесу в поисках таких мест также как и алготрейдер рыщет по пространству алгоритмов.

Если грибник в поисках новых полян будет ходить по хоженым тропам (использовать широко разрекламированные подходы), то шансов найти хорошую поляну практически нет.

Если грибник нашел хорошее место и про него мало кто знает, то есть шанс длительное время с успехом ходить туда за грибами (предполагаем что вместо срезанных грибов постоянно растут новые). Если про поляну узнали многие и стали туда ходить, то шансов найти там грибы становится мало и затраты на посещение поляны начинают перевешивать результат посещения.

( Читать дальше )

Как не платить НДФЛ при продаже акций

- 15 апреля 2016, 22:22

- |

Есть правда ограничение — максимальная сумма освобождаемых от налога доходов рассчитывается по формуле: количество лет * 3 млн. рублей. То есть после 3-х лет владения акциями вы сможете освободить от НДФЛ 9 млн. руб. дохода от их продажи, что вполне достаточно для подавляющего числа частных инвесторов. Важно, что размер освобождаемых от налога доходов увеличивается каждый год на 3 млн. рублей, то есть за инвестиционный период в 30 лет вы сможете не платить НДФЛ с 90 млн. рублей дохода от продажи акций.

Для получения освобождения никаких документов по общему правилу подавать не нужно, брокер сам все рассчитает и удерживать налог с вас не будет. Однако для того, чтобы не продать акции раньше 3-х летнего срока и не попасть на налог, даты и сроки покупки акций нужно учитывать

( Читать дальше )

- комментировать

- 14.1К |

- Комментарии ( 32 )

Фрактальность рынка-иллюзия?

- 15 апреля 2016, 08:36

- |

это м5, движение зародилось именно на малом таймфрейме

( Читать дальше )

Охота на дивиденды в США и за акциями в России... и бесплатно книга инвесторам

- 03 апреля 2016, 09:50

- |

дивиденды в США и за акциями в России... и бесплатно книга инвесторам" title="Охота на дивиденды в США и за акциями в России... и бесплатно книга инвесторам" />

дивиденды в США и за акциями в России... и бесплатно книга инвесторам" title="Охота на дивиденды в США и за акциями в России... и бесплатно книга инвесторам" />Cisco, Comcast, JP Morgan и другие завтра закрывают реестры для акционеров. Те кто там оказался, получат квартальные дивиденды в американских рублях.

( Читать дальше )

Про вывод через Сберкассу

- 22 марта 2016, 17:28

- |

Открытие перечислило день в день.

Утром пошел в Сбер заказать сумму для снятия. Девочка все приняла, но предупредила, что минимум два дня будут проверить. Ну и плюс комисс 0.5%.

К вечеру перезвонила, сообщила, что никак не могут подтвердить операцию, мол заезжайте в банк, мы скажем, какие еще документы принести нужно. Заехал. Просят договор брокерского обслуживания и «Документы/пояснения об экономическом смысле данной операции».

На мой вопрос, какие ей нужны документы об экономическом смысле, девочка жмет плечами, говорит, мол все равно какие-то документы должны быть.

В итоге дал им копию договора, рукописное пояснение, мол сам со сбера заводил, сам на сбер вывожу детей кормить нечем, все налоги уплачены, иных смыслов нет. Девочка все прилежно отсканировала, сказала перезвонит.

Кто сталкивался?

Какой правильный пакет документов в таких случаях нужно предоставлять сберу?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал