Избранное трейдера Sergey Poljakov

лчи 2018 без дундуков, но с маленьким трейдером

- 24 сентября 2018, 18:57

- |

В этом году выступаю под старым ником четвёртый год подряд, robot_artemunak, в качестве стартовой суммы указал весь счёт на фортс.

Желания кого-то порвать и лудоманить нет, скорее всего не сделаю ни одной ручной сделки. Инвестиций тоже не будет, мнения о том куда что пойдёт нет.

( Читать дальше )

- комментировать

- 5.3К | ★5

- Комментарии ( 31 )

Танцуйте сиртаки. Палю грааль Хамстера(Хомяка)

- 04 сентября 2018, 12:15

- |

Если кому жалко 600рэ за грааль выкладываю здесь бесплатно.

Норм. система конечно. Обычный скальпинг.

Все кроется в простоте не надо ничего выдумывать.

Индикаторов здесь нет да и работать они не будут на 5-ти минутках, сразу убирайте их будут только отвлекать и принимать верное решение.

5-ти минутный график после зеленой или красной свечи заходим в шорт или лонг в зависимости от свечи.

Пошло в нашу сторону держим стоп передвигаем в Б\У или руку на мышке что бы сразу выйти.

Важный момент должен быть короткий стоп!

Если цена пошла против нас выходим и не надо ждать ВОТ ВОТ пойдет в нашу сторону))) Не пойдет поверьте моему опыту.

Ждите следующего сигнала. В лонг в шорт не важно, вы скальпируете внутри дня, берете понемногу но часто.

Да может быть несколько подряд неудачных сделок, но одной вы все перекроете.

( Читать дальше )

МОИ ОШИБКИ В ТРЕЙДИНГЕ

- 04 сентября 2018, 10:40

- |

Я влез в тему в далёком уже 2007 году, когда деревья ещё были большими. Судьба решила так, что после того, как я прошёл курсы и начал самостоятельно торговать в Штатах случился крах ипотечных subprime, и я схлопотал такую дозу звездюлей опыта, что хватило бы лет на десять неспешной торговли (я видел SBER по 14 и пустые стаканы).

Так закалялась сталь!

Зато теперь я знаю, что в этой жизни каждый раз может быть по всякому. Сейчас в финансовом мире осталось не так много вещей, которые способны меня удивить.

Ошибок было много, хотя бы потому, что у меня не было адекватной картины того мира, в который я вошёл. Сформировать эту картину оказалось дорого и долго.

Итак, ТОП-10 моих ошибок в трейдинге.

- Я пришёл в трейдинг с хорошим экономическим бэкграундом, имея неплохое образование и знание бухучёта. Мог спокойно анализировать финансово-хозяйственную деятельность компаний и банков и всё такое. НО на курсах, которые на тот момент проходили в «ФИНАМЕ» нам упорно говорили, что ФА – туфта, а ТА – наше «всё, всегда и везде» …. и я поверил — это была роковая ошибка, которая стоила мне нескольких лет развития не в том направлении, половины первого депозита и фрустрации от непонимания, где же я лоханулся. Потом, позже до меня дошло, зачем нам вливали в голову ТА и вообще.

ТА не плох и не хорош, он просто имеет свою узкую сферу применения, когда ФА ЕЩЁ ничего не говорит, а другие методы анализа УЖЕ ничего не говорят; - Я не понимал свою психологию.

Нас учили торговать интрадей, они так делали специально, чтобы мы приносили больше комиссии, но я ни психологически ни финансово не был к этому приспособлен. Потом, когда я начал вести эти же курсы сам, я полностью всё переделал, из-за чего ко мне появились претензии со стороны менеджмента. В итоге, это закончилось моим увольнением.

Мой тайм-фрейм – «неделя-месяц», а торговать интрадей могут единицы: молодые, жадные, энергичные. - Я не изучал и не торговал облигации и фьючерсы.

О них нам тоже не рассказывали специально. Облигации подразумевают стратегию «Купил, держи – стриги купон», у фьючерсов слишком маленькая комиссия, брокеру не выгодно учить ни тому, ни другому. Как следствие – я доучивался сам и сам же потом учил других. Как показало время, на тот момент, вложения в облигации были в несколько раз выгоднее покупки акций со стратегией «купил и держи», а спекулировать фьючерсом для меня оказалось гораздо интересней и дешевле; - Я читал неправильные книги.

Многие книги, которые были на рынке – бестолковые. Тот, кто умеет торговать – зарабатывает деньги, кто не умеет – пишет книги. Они не плохие, там есть доля истины, но её там мало. Самые полезные, как оказалось, были прочитаны слишком поздно, когда я уже успел сделать массу ошибок. Я верил «гуру без подтверждения счётом», таких было много, собственно говоря, как и сейчас; - У меня не было понимания того, кто и как двигает рынки, кто основные игроки, каковы их интересы. Без этого торговать бессмысленно, ибо не понимаешь причинно-следственных связей. Я понял это позже, и только в КИТах, ибо первое, чему они там учили – это логистическая кривая распространения информации;

- Я не резал убытки, не ставил стоп-приказы, а если ставил – то, зачастую, просто снимал, когда цена к ним подходила. Я был не в состоянии принять мысль, что я ошибся — это было очень унизительно (комплекс отличника).

Мой самый большое убыток я получил, когда в 2008 году Сбербанк упал с 34 до 22 рублей. Тренд был явно вниз, никаким восстановлением ещё не пахло, но я решил, что ниже точно не пойдёт, и влупил лонг с плечом без стопов. На 22 я вышел по маржин-колу, и хорошо, что так, потому, что на 14 я бы потерял всё. Теперь я всегда ставлю стоп-приказы (кроме облигаций) и никогда не иду против тренда – я не умею работать на коррекциях — это слишком тонко для меня. - Я не понимал, насколько незрелым и кукловодским был рынок в те времена. Не понимал, какие компании заинтересованы в росте капитализации, а какие не заинтересованы и почему так. Политика — важный фактор, который необходимо учитывать, но все эти подковёрные игрища недоступны простым смертным.

- Я верил РБК и плохо знал язык, чтобы смотреть/читать Блумберг, FT, WSJ. Нет, они ничем не лучше РБК, но это хоть какая-то альтернатива и широта взгляда на рынок. Язык знать надо, хотя бы для того, чтобы читать качественную аналитику и отчёты, которые на русском никто не пишет и не переводит;

- Психологический момент – я не любил себя и не особенно любил деньги. Это издержки воспитания, наследство СССР. Это не осознавалось до определённого момента, но как оказалось было важным;

- Я не делал выводов из своих ошибок, списывая на случайности и невезение, но как оказалось, это были закономерности, которых я не понимал.

( Читать дальше )

11 практических советов для торговли руками

- 28 августа 2018, 16:37

- |

1. Изучайте дневной таймфрейм, все крупные деньги его смотрят. Крупные деньги бывают умными и глупыми. Крупные деньги конкурируют между собой. Поражение крупного игрока проявляется на выходе из нескольких дневных консолидаций – ищите там точку входа (6).

Торгуйте внутри дня, ибо рынок изменчив и капризен, в этом ваше преимущество и слабое место крупных денег.

2. Внутри консолидации торговля ведется от расширения границы диапазона. Торговля в диапазоне также обязательна к изучению. Хотя доходы тут будут меньше, а труд тяжелее — вы играете против маркетмейкера, но разницу прочувствуете хорошо. С годами вы сможете выполнять меньше тяжелой работы, как и любой профессионал.

( Читать дальше )

Как я провел 7 дней на Новосибирских островах ( море Лаптевых) вместе с метеорологами-зимовщиками;

- 28 августа 2018, 14:17

- |

из Санкт-Петербурга Gagarinn (300 руб.) c 9-ти

летнем торговым стажем, которому автор поста

признателен и передает все права на пост

Драйвером моей поездки на Новосибирский архипелаг является моя работа в одном из головных НИИ АН СССР. Предыстория такова.

Все военные и гражданские самолеты ранее летали по гирокомпасам, которые устанавливали на точке взлета и работали весь полет.

Но с течением полетного времени эти гирокомпаса накапливали ошибку и летчики пользовались магнитными компасами. Последние тоже имели свои недостатки и нужно было вводить поправку на склонение магнитного поля Земли. Для этого строились карты и таблицы склонения.

Но и само значение склонение тоже с течением времени изменялось для постоянной точки на земле. Поэтому в отделе магнитной картографии закладывались некие реперные точки по территории государства, на которых раз в 5 лет делались физические измерения компонент магнитного поля и самого вектора. Которые потом передавались в отделы картографии и строились новые карты склонений. Таких реперных точек вообще-то надо много. Но все не охватишь и эти точки привязывались к местам обитания и жизни метеорологов, каких-то точек вблизи жилых поселков. И вот автор топика в составе трех человек отправились по этим реперным точкам по заполярью. Это называется научной экспедицией. Был месяц апрель 1982 года.

( Читать дальше )

Конспект видео Майтрейда

- 20 августа 2018, 12:29

- |

Конспект собственно ниже.

( Читать дальше )

Метод усреднения или лекарство от жадности.

- 11 августа 2018, 06:12

- |

У каждого свой путь в трейдинге, я занимаюсь трейдингом потому что мне это нравиться.Нравиться с детства ковыряться в сложных механизмах, разбирая их понимать как они там устроены. Все наверное помнят с детства разобрать машинку, будильник и т д.

Вот и с трейдингом как пришёл 8 лет назад не помню, кто показал рассказал тоже сейчас и не вспомню.

Суть в том что я увидел сильного противника, сложный механизм который заинтересовал меня, в первую очередь не халявных денег а хаоса… или скорее всего я увидел упорядоченный хаос в котором и пришлось мне разобраться.

Жена скептически смотрела на это, но благо не мешала, интересно занимайся..

Горький опыт

Поставив кучу индикаторов увидев какую то формацию, я считал себя мегатрейдером, давал советы начитался всякой хрени по тех анализу, феню подтянул..

Потом первый крупный выйгрыш(прям как Лёня Голубков)Куплю жене сапоги

( Читать дальше )

Книга достойная внимания

- 10 августа 2018, 16:30

- |

Кромсай лосей, пока молоды.

- 10 августа 2018, 15:32

- |

Сегодня проснувшись с утра понял, что не хочу дальше растить лося, сидеть на нервах, особенно с учетом того, что если вдруг бакс прыгнет на 70 или выше (а почему нет, всё может быть), то можно лишиться существенной части депозита.

Тем, кто скажет, что бакс на 70 никогда не прыгнет, я скажу следующее: идите в сад. А лучше продайте 70 колов на всё депо, вы же считаете, что бакс туда не прыгнет, вот и посмотрим. Заработаете заодно. Аналитикам я уже давно не верю, искать хорошего аналитика среди кучи псевдоаналитиков мне неинтересно (иголка в стоге сена). Если кто-то считает себя хорошим аналитиком — флаг вам в руки, барабан на шею, электричку навстречу, заходите почаще по своим прогнозам на адекватный размер средств (про электричку — шутка)! Докажите всем, что Вы хороший аналитик. (Но по факту, я думаю, что действительно классные аналитики молчат в тряпочку и не спешат делиться своими прогнозами с незнакомыми людьми даже за деньги!)

( Читать дальше )

Плечи, проскальзывания, иллюзии

- 08 августа 2018, 10:52

- |

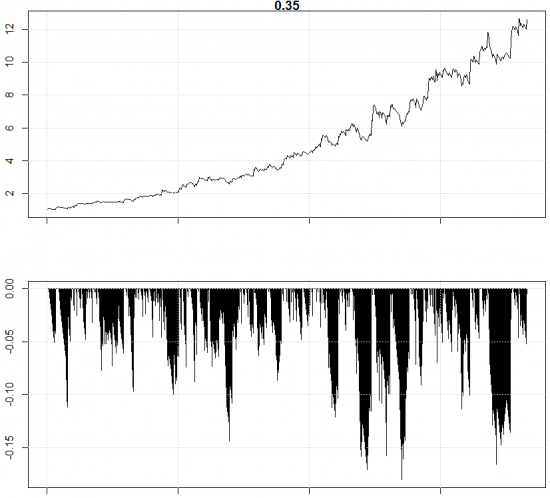

Далее везде рассматривается период с 2010 года по второй квартал 2018 года, фРТС.

Второй квартал вышел убыточным у меня, очередной раз проанализировал все спекулятивные сделки и подумал, можно ли без потери прошлой доходности уменьшить убытки этого квартала. Поковырялся, оказалось, что вполне можно и улучшение на переподгонку не тянет. Внес изменения в торгуемые алгоритмы и можно дальше ждать выхода из просадки. Получилось следующее:

Аж целых 35% годовых. Мне понравилось. Думаю дальше. Уж очень хочется побыстрее из просадки выйти. А как этого добиться в линейной торговле? Либо наверняка знать будущее, либо повысить частоту сделок. Как её повысить, если у меня реверсная система? Добавить тэйк-профит и снова заходить по тому же тренду при откатах. Погонял разные варианты. Получилось симпатично.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал