Избранное трейдера sam

Заключительное письмо моему юному другу о здоровье

- 01 августа 2017, 08:21

- |

Начало: Письмо моему юному другу о здоровье.

Продолжение: Второе письмо моему юному другу о здоровье

Продолжение: Третье письмо моему юному другу о здоровье

Финал получается несколько скомканным.

Не хочется растягивать текст, да и детали личных обстоятельств тоже не всегда уместны для широкого публичного обозрения.

Поэтому коротко и по существу.

9. Простые решения сложных проблем.

Еще раз предупреждаю, я не медик, от слова совсем.

Единственное, что меня связывает с этой сферой деятельности, это то, что я 7 лет проработал в сфере оптовой торговли медикаментами, и из-за своей привычки влезать в детали неплохо разбирался в назначении и возможностях широкого круга медпрепаратов. Плюс к этому имелись некоторые навыки в работе с информацией и выработанный за время работы в науке системный подход к решению любой проблемы. Но это все, что у меня было в арсенале.

( Читать дальше )

- комментировать

- 1.1К | ★56

- Комментарии ( 68 )

Статистика по отчетам российских компаний 2 квартал 2017

- 31 июля 2017, 12:58

- |

Итак, в моей табличке уже 47 отчетов за 2 квартал.

Из 47 компаний 37 компаний были прибыльны во 2 квартале.

21 компания улучшила результат в квартальном выражении к 1 кварталу 17, остальные 26 — ухудшили.

Из 47 компаний — 18 относится к раздробленной в хлам энергетике.

Если убрать энергетику с ее сезонностью, то из 29 компаний 16 улучшили квартальный результат (55%).

У стальных 2-й квартал был в целом лучше, чем 1-й, исключение — Северсталь.

В годовом изменении:

Половина всех компаний (24) ухудшила 2 квартал ко 2 кварталу 2016.

Если уберем энергетику, то ухудшили г/г результат 62% компаний!

5 из 6 сталелитейщиков ухудшили результат

4 из 5 горнодобывающих компаний ухудшили результат

2 из 2 химических компаний ухудшили

2 из 2 ритейлеров ухудшили результат

5 из 7 нефтяных компаний улучшили результат

Компании, которые улучшили всё

Компаний. у которых прибыль выросла и квартально и к году немного — 11 из 47 (24%)

- Саратовский НПЗ

- Транснефть

- Трансконтейнер

- Газпромнефть

- Лукойл

- ИнтерРАО

- Саратовэнерго

- НЛМК

- Ленэнерго

- ФСК ЕЭС

- Яндекс

Напомню, что по первому кварталу 2017 сложились следующие тренды:

- тотальный рост годовых финпоказателей в энергетике и металлургии

- улучшение ситуации в машиностроении

- тотальная беда в секторе удобрений и у телекомов

Plaza 2, Fast, Fix, TWIME. Вопросы чайника.

- 31 июля 2017, 11:20

- |

Plaza II

сайт биржи - http://www.moex.com/a582

форум биржи - http://forum.moex.com/viewforum.asp?f=12

Топики на смартлабе:

https://smart-lab.ru/blog/30661.php

https://smart-lab.ru/blog/360270.php

https://smart-lab.ru/blog/361797.php

Протокол FAST

сайт биржи - http://www.moex.com/s441

статья на хабре - https://habrahabr.ru/company/itinvest/blog/243657/

Протокол FIX

сайт биржи - http://www.moex.com/a554

Топик на смартлабе - https://smart-lab.ru/blog/310446.php

Протокол TWIME

форум московской биржи - http://forum.moex.com/viewtopic.asp?t=30534&topicdays=0&postorder=asc&start=0

Топик на смартлабе - https://smart-lab.ru/blog/357048.php

( Читать дальше )

Дивиденды2017.Прощайте и здравствуйте снова:))

- 30 июля 2017, 17:41

- |

Большой дивидендный сезон 2017 закончился. Прошли все отсечки и до 14.08.2017 будут выплачены все утвержденные акционерами компаний дивиденды.

Конечно, полноводная дивидендная река обмелеет, но не иссякнет совсем. СД эмитентов начали обьявлять промежуточные дивиденды за 6 месяцев 2017 года.

Совет директоров "Северстали" рекомендовал внеочередному общему собранию акционеров компании утвердить дивиденды по результатам первого полугодия 2017 года в размере 22 рублей 28 копеек на одну акцию.

Предложенная дата закрытия реестра акционеров для получения дивидендов — 26 сентября 2017 года.

Внеочередное собрание акционеров «Северстали», на котором будет рассмотрен вопрос о дивидендах, назначено на 15 сентября 2017 года, закрытие реестра — 21 августа 2017 года.

Совет директоров Магнит рекомендовал дивиденды по итогам 1 п/г 2017 г. в размере 115,51 руб/ао

ВОСА — 31 августа

Закрытие реестра для ВОСА — 7 августа

Закрытие реестра под дивиденды — 15 сентября 2017 года

( Читать дальше )

Откуда берётся электричество и КПД электромобилей

- 30 июля 2017, 03:52

- |

Часто при обсуждении электромобилей возникают комментарии, что КПД электродвигателя 95%, а у ДВС КПД всего 55%, но электричество у нас не из розетки же берётся.

Это действительно всё так, но бензин/дизель в двигатель не сам из мирового эфира попадает.

Раз уж мы решили рассматривать потери на полном цикле превращения полезных ископаемых в движение самобеглых повозок, то начнём с самого начала: добычи нефти и газа.

( Читать дальше )

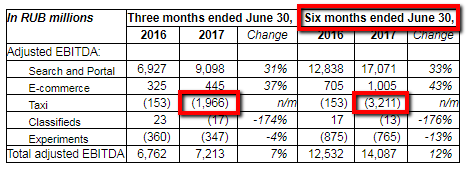

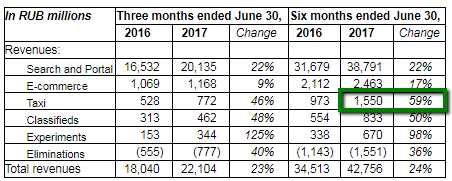

Убыток Яндекса от Яндекс-такси вырос в 21 раз до 3,2 млрд рублей!

- 29 июля 2017, 11:25

- |

В 1-м квартале убыток от такси составил 1,245 млрд руб (EBITDA)

Во 2-м квартале он вырос на 58% до 1,966 млрд руб.

За полгода убыток вырос со 153 млн раблей до 3,2 млрд, то есть в 21 раз.

Убыток Яндекс таки в 2 раза больше выручки от Яндекс-такси, которая составила 1,55 млрд. в 1п17

Выручка от Яндекс-такси составляет всего 4% от выручки Яндекса

Убыток от Яндекс-такси составляет 19% от остальной части EBITDA Яндекса.

Если бы не Яндекс-такси, то скорректированная прибыль Яндекса была бы на 40% выше.

<Ссылка на отчет Яндекса за 2 квартал>

Квартал назад руководство Яндекса увидело эти результаты, и вдруг заявило что они хотят продать 17% акций Яндекс-Такси и выручить за них аж до 11 млрд рублей. Я тогда обращал внимание на эту историю:

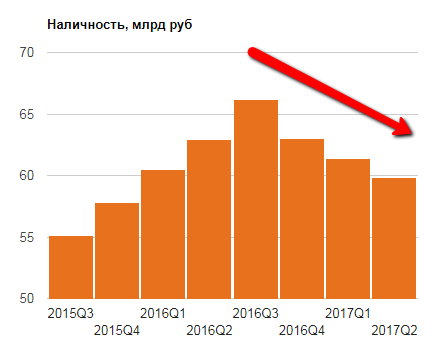

Цинизм ситуации в том, что у Яндекса у самого на счетах 61 млрд руб!!! То есть по сути, Яндекс мог бы купить такси сам у себя, если бы верил, что это хорошая инвестиция))Но что-то не срослось, продать долю в такси не продали, но все-таки придумали объединить свое мега-убыточное подразделение с Убером. Если раньше гениальные финансисты оценивали Яндекс-Такси до 66 млрд рублей, то объединившись с Убером общая оценка уже выросла до $3,725 млрд или 221 млрд рублей. С учетом того, что доля Яндекса в СП составит 59,3%, оценка Яндексом Яндекс-таки за квартал подросла с 66 млрд рублей до 131 млрд рублей)

В общем, когда бизнес идет, кубышка растет, всё в компанию. Если возникает растущая убыточная дыра, ее надо отделить и желательно подороже продать инвесторам, взяв с потолка максимальную оценку:)

p.s. Яндекс люблю, просто обращаю внимание на интересные моменты отчетности.

Поквартально сгруппированная отчетность Яндекса тут: https://smart-lab.ru/q/YNDX/f/q/MSFO/

Обращает на себя внимание то, что кэш на балансе Яндекса, который всегда стабильно рос, сокращается 3 последние квартала подряд.

Объясните кто-нибудь, если Яндекс каждый квартал зарабатывает деньги, почему наличность падает?

Свободный денежный поток стал отрицательным?

Об управлении ценой продукта

- 28 июля 2017, 11:34

- |

Тут постоянно появляются публикации с пророчествами о скором крахе нефтяного рынка и о падении цен на нефть ниже уровня пола из-за избытка предложения и развития электромобилей.

Но при этом забывают три момента.

Первое. Для электромобиля нужно производить электроэнергию. А с учетом того, что возникает дополнительное звено в цепочке источник энергии — конечный потребитель, то тех же углеводородов в конечном итоге уйдет больше. Умные люди давно это просчитали, и ушлому бизнесмену, который пару лет назад хотел в Гонконге (или Сингапуре, точно не помню) получить какие-то льготы за то, что он купил Теслу, льгот не дали. Наоборот. Посчитали, что он загрязняет среду больше, чем на авто с бензиновым двигателем. И заставили заплатить за это.

Второе. Академик П.Л.Капица еще 40 лет назад рассчитал и доказал, что возобновляемые источники энергии (солнечная, ветровая, геотермальная, энергия приливов и т.п.) в принципе не могут закрыть потребности человечества в энергии. И не из-за более высокой стоимости, а просто из-за недостатка мощностей. Этот пузырь альтернативной энергетики будет существовать только до тех пор, пока существуют традиционные источники энергии за счет сжигания углеводородов, и будет существовать именно за счет льгот и выплат, предоставляемых в ущерб традиционным производителям. По словам того же Капицы, единственной реальной альтернативой углеводородному пути является атомная энергетика.

( Читать дальше )

АльЭфес-Бей достал мел... (for linux users)

- 27 июля 2017, 17:27

- |

curl --request POST "http://node.finam.ru/imcf3.asp?" --data "id=19898&type=3&ma=6&maval=7&freq=5&uf=1&indval=&cat=8&cai=7&v=&idxf=&curr=0&mar=14&gifta_mode=1&clnt=&clnkey=">/home/my_dir/Pictures/finam.gif;

что немедленно привело к загрузке картинки с финама.

mar=14

это фортс

mar=1

это ФР

id

#«SBER»3, «GAZP» 16842, «SNGS»4,«VTBR»19043, «GMKN»795, «CHMF»16136, #«AFLT»29, #«RTKM» 7, «MTSS» 15523, «TATN»825,«SBERP» 23,«RTKMP» 15,

SPFB.Si 19899

SPFB.RTS 17455

SPFB.SBRF 17456

итд...

может кому помогут заклинания…

Бэнкинг по-Русски: "Секвестирование валюты баланса" БКС-банка. Не так страшен черт, как его малюют....

- 25 июля 2017, 22:14

- |

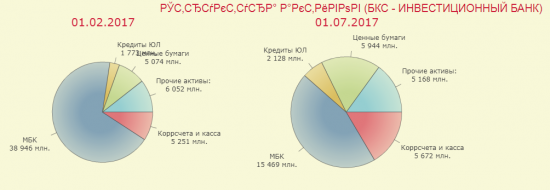

После ЮгроКазуса пару недель назад, прогнозируемого снижения рейтинга у Банка Открытие и слухов вокруг структурных проблем «Карфагена» (так неформально называют одну группу банков, связанную с одной северокавказской республикой) взор читателей смарт-лаба небезосновательно устремился к БКС-банку.

Поводом для этого стал почти двухкратное «секвестирование» (пропорциональное снижение активов и пассивов) валюты баланса банка за июнь 2017 года.

Давайте вместе разберем почему это произошло и чем это может грозить банку и рядовому инвестору Бкс_брокера.

Для начала, хотел бы обратить внимание, что БКС-Банк ИНВЕСТИЦИОННЫЙ, а это значит что основные его активы сосредоточены в ценных бумагах и операций по кредитованию банкой под залог этих бумаг.

Итак, мы видим, что доля кредитов Юридическим лицам крайне мала, а кредиты физлицам настолько ничтожны, что поместились в прочие активы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал