Избранное трейдера qawse

Сбербанк. Как прокатиться на параболе в оба конца.

- 16 апреля 2019, 21:09

- |

Здравствуйте, коллеги!

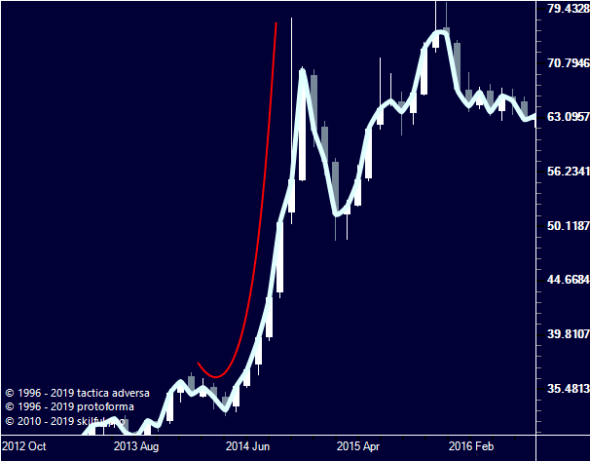

Не часто на рынке возникают «взрывные движения» именуемые параболой. Классическая была на рубле, обратите внимание что последовало после достижения хая параболы:

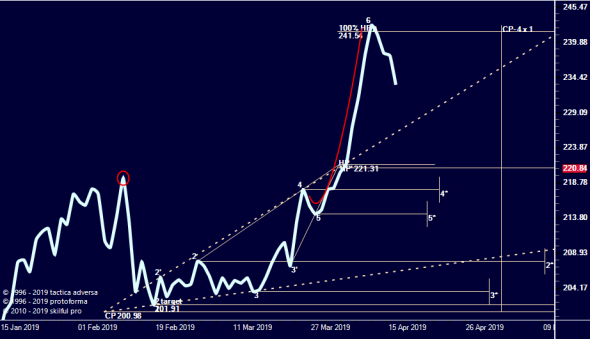

Одним из моментов зарождения параболы (о других было подробно в материалах по изучению метода анализа Тактике Адверза ) есть пробой уровня НР сильной МР (модели расширения) и уход на 100% НР.

Сбербанк, дневной План, график построенный по ценам закрытия:

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 7 )

Основы (генерация волатильности, часть2)

- 15 апреля 2019, 18:14

- |

Говоря о торговле на бирже как о профессии, я не могу найти в ней романтики. Даже фильмы про трейдеров снять не получается. Потому что трейдинг это статистика. Если бы в наше время писали сценарий «Служебный роман», то место действия, было бы выбрано, в каком ни будь ПИФе. Ни каких переживаний, ни какого азарта, ни каких драм. Очень скучно. Тем более интересно, что находятся люди, которые на голом месте, могут потрепать себе нервы.

Поэтому снова и снова мы возвращаемся к статистике. В продолжении предыдущих топиков. Так как я не смогу осветить все в детальном объеме, ответы вы найдете в этом разделе естествознания.

Мы остановились на том, что к нам приходит событие, и мы можем измерить его волатильность. В общем, наше отклонение за день является кусочком дисперсии. И если оно 2%, то для нас оно среднее, и мы можем сказать, что СКО у нас 2% и это СКО нашего нормального распределения за этот день. Тогда мы можем сделать предположение, что следующее СКО у нас будет, тоже 2%.

( Читать дальше )

Индикатор RSI (relative strength index) - индекс относительной силы

- 15 апреля 2019, 15:40

- |

Новое видео Индикатор RSI (relative strength index) — индекс относительной силы

Рассказывается, зачем разработан Индикатор RSI, какие сигналы дает, что можно узнать с помощью данного индикатора, как его можно использовать

Дано описание и правила использования индикатора, преимущества и недостатки, выводы.

Данная информация позволит определиться, стоит ли использовать данный индикатор

Видео будет полезно, как профессионалам, так и новичкам, делающим первые шаги в обучении трейдингу на форекс

Что почитать о криптовалютах. Список статей.

- 15 апреля 2019, 14:58

- |

Биткоин — фуфло 21 века

+

Юридический статус Биткоина и других криптовалют — some digital shit.

+

Можно ли называть валютой криптовалюту ?

+

Крипта — Цифровой Мусор! И точка!

+

Крипта! Майнинг! Окончательный вывод! И о налогах !

+

Классификация виртуальных крипто-объектов (ВКО)

+

Эврика! Биткоин — это ваучер !

+

О «легализации» крипты и о налогах.

+

Не было покупки 2 пицц за 10 000 биткоинов! Crypto-Mythbusters

+

Ошибка Сатоши Накамото

+

Токены и монеты (Tokens vs Coins)

+

Вторая Ошибка Сатоши Накамото.

( Читать дальше )

Слухи о мировом лидерстве США в нефтедобыче оказались сильно преувеличенными

- 15 апреля 2019, 14:20

- |

Эта новость готовилась тщательно. Год назад «Голос Америки» заявил, что США может выйти на первое место в мире по добыче нефти. Вскоре появились сообщения, что они уже обогнали Россию и Саудовскую Аравию. Наконец, в сентябре с заявлением «США сейчас является крупнейшим производителем нефти в мире» выступило Агентство Энергетической информации EIA. Его разнесли по свету все сороки.

Ликование оказалось преждевременным. Нет, по оперативным сводкам добыча по-прежнему превосходит показатели России и Саудовской Аравии, но подоспели уточненные значения

( Читать дальше )

Точка в спорах по СССР

- 14 апреля 2019, 16:39

- |

Я пишу на смарт-лаб 3 года и 1 месяц, читаю чуть дольше, все эти годы время от времени здесь возникают споры и «холиворы» по поводу СССР, плох он или хорош, устраивал он людей или нет, были очереди или нет и прочее, прочее, прочее! Я точно такой же активный участник этих споров, хотя в СССР можно сказать я только родился, и помню себя даже ребенком уже в России, однако мои родители самую активную часть жизни прожили в самые ужасные периоды СССР(80е), мои бабушки и дедушки прожили там всю жизнь, единственная живая бабушка моей жены(87 лет) все эти люди только хорошо отзываются об этой стране при всех имеющихся у нее проблемах! Однако самое главное, что я хочу сказать — если вы хотя бы немного имеете уважение к тем миллионам людей, которые строили это государство, вы должны жалеть о его распаде по одной простой причине! Для того чтобы сделать страну лучше — необязательно устраивать в ней в хаос и рвать на части, ввергая миллионы людей в нищету!

Если вы с этим не согласны, то советую Вам когда у вас в следующий раз выбьет «автомат» или пробку в доме и потечет смеситель — сожгите к чертям свой дом!

( Читать дальше )

Европа уже не та!!! Иммиграция французов в Россию на ПМЖ.

- 14 апреля 2019, 13:24

- |

( Читать дальше )

Марксизм для бизнесмена

- 11 апреля 2019, 09:44

- |

2. Кризис возникает не из-за биржевых спекуляций, зловещих планов банкиров и решений президентов. Кризис возникает из-за кризиса перепроизводства, когда на рынке образуется много избыточного товара, который никто не может купить. Поэтому не слушай биржевых аналитиков и экспертов из телевизора, собирай слухи от знакомых, забиты ли складские помещения, не перестали часто кидать со временем оплаты товара и т.д. ищи признаки перепроизводства всюду!

3. Не верь экономистам-ботаникам, что возможно честная конкуренция при капитализме, с соблюдением законов и морали. Конкуренция — это где выживает не умный и сильный, а приспособленный. Поэтому если к тебе в гости приходит чиновник и закрывает твое предприятие — это конкуренция со стороны крупного бизнеса. И повышение налогов и сборов — это тоже работает крупный бизнес, через подчиненное ему государство, империализм он такой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал