Избранное трейдера Сергей М

ТОП-5 СЕРВИСОВ ПО ИНВЕСТИРОВАНИЮ В ЧУЖОЙ Бизнес ❗❗❗

- 22 февраля 2020, 09:14

- |

Кто ставит +, у того в 2020 удвоится доход)

Итак представляю

подборку сервисов по p2b-кредитованию👉

✅СберКредо

Деньги будут распределяться между несколькими компаниями. Вкладываться могут только клиенты Сбербанка.

Вложить можно 5 000 ₽ до 1 000 000 ₽

Срок инвестиций: от 3 до 18 месяцев

Ставка: от 16 до 22 % годовых

✅OZON Invest

Деньги вкладывают в продавцов и поставщиков интернет-магазина Ozon.

Можно вложить от 10 000 ₽ до 3 000 000 ₽

Срок инвестиций: до 6 месяцев

Ставка: до 18% годовых. .

✅Penenza

Через эту платформу можно выдавать строго целевые займы – на участие компании в государственном тендере, на исполнение госконтракта и госфакторинг.

Можно вложить: первый раз — от 5000 ₽, потом сколько угодно.

Срок инвестиций: 60 или 90 дней.

Ставка: от 20% до 117% годовых. .

✅Модуль деньги

Эта площадка – партнёр Модульбанка. Тут можно дать взаймы компании, которая уже выиграла гостендер и просит денег на исполнение контракта. Инвестировать можно в любой понравившийся проект.

( Читать дальше )

- комментировать

- 3.3К | ★6

- Комментарии ( 14 )

Раздача слонов. Стратегия защиты от кризиса

- 17 февраля 2020, 16:01

- |

В спокойные времена я использую доходную стратегию инвестирования. Но чем дольше нет кризиса, тем больше я ухожу в защитную стратегию.

Для начала дисклеймер. Стратегия простенькая. Ее постоянно критикуют «гуру» рынка. Математически они правы. Но этот подход может позволить вам серьезно нарастить капитал.

В основе защитной стратегии лежит следующий принцип:

Периодически на рынке происходит “жопа”. Так было. И так будет. Инвестор делает ставку на неизбежность “жопы”. И готовится к ней заранее.

12 лет на мировом рынке не было кризиса. Его вероятность в текущих реалиях далеко не нулевая. А ведь в России и других неразвитых странах кризисы случаются еще чаще.

( Читать дальше )

Фильмы на выходные про политоту.

- 14 февраля 2020, 22:53

- |

1. https://www.kinopoisk.ru/film/316098/ Изумительный — фильм о премьер-министре Италии Джулио Андриотти. В нем тесно переплетаются банки, Ватикан, мафия, парламент. Любви разве что нет.

2. https://www.kinopoisk.ru/film/418790/ Призрак — писатель, пишущий биографию премьер-министра Тони Блэра, и случайно натолкнувшийся о его связи с ЦРУ и взаимные интересы в Ираке.

3. https://www.kinopoisk.ru/film/77439/ Оружейный барон — фильм о бравом парне, который тоже связан с ЦРУ.

4. https://www.kinopoisk.ru/film/462548/ Шпион, выйди вон! — фильм о шпионских войнах между КГБ и МИ-6.

5. https://www.kinopoisk.ru/film/193651/

( Читать дальше )

Что делать если на вас оформили кредит.

- 13 февраля 2020, 17:20

- |

Алгоритм действий, если на вас оформили займ.

Несколько дней назад мне пришло письмо. Из письма компании по взысканию задолжностей, я узнал, что перед ООО МФК «Займ Онлайн» у меня имеется задолжность, в размере 17 250 рублей и предлагалось его погасить в кратчайшие сроки. Из них 10480 руб. тело займа и 6778 руб. просроченные проценты. Дата заключения договора займа была декабрь 2019 г. Естественно, никаких займов в этой компании я не оформлял и к ним не обращался.

В этот момент главное выработать правильную позицию и определить дальнейшие действия, тк не предпринимать никаких действий в подобной ситуации ни в коем случае нельзя. Данные письма не приходят без оснований. А в данном случае, основание у компании по взысканию задолжностей – обращение финансовой организации к ним. По их данным у вас перед ними долг. Далее действия по пунктам.

- Первое, что необходимо сделать – не платить. Тк должна быть однозначная позиция – Вы займ не брали и договор не заключали.

- Убедиться, что долг реальный. Для этого заходим на сайт Бюро Кредитных Историй (БКИ) nbki.ru (или любой ресурс, где можно посмотреть свою кредитную историю. Их несколько: АО «Национальное бюро кредитных историй», ЗАО «Объединенное Кредитное Бюро», ООО «Кредитное бюро Русский Стандарт», ООО «Эквифакс Кредит Сервисиз»).

- Если видите, что в вашей кредитной истории присутствует информация о финансовой компании, в которой вы не брали займ, то далее пункт 4.

- Это самый важный пункт, без которого успех всех действий невозможен – обращение в полицию. Причем обращаться нужно в тот отдел полиции, где находится главный офис финансовой организации. В любом городе, где ведет свою деятельность финансовая организация, должен располагаться офис компании. В данном случае это ОМВД по району Аэропорт.

- Приходите, говорите дежурному, что хотите написать заявление о мошенничестве. Поднимаетесь к сотруднику, который занимается эти вопросом. Он вам дает шаблон заявления. Далее у дежурного получаете талон-уведомление о том, что заявление у вас принято.

- С этим талоном нужно идти в ООО МФК «Займ Онлайн». Идти до офиса 15 минут.

- Звоните в компанию, телефон вам дадут на ресепшене на первом этаже. Объясняете, что на вас оформили займ, что вы уже были в полиции и написали заявление. Называете свои данные.

- Спускается юрист компании, дает вам «ваш договор займа», копирует талон из полиции и выдает вам документ о том, что договор с вами считается незаключенным. И что они направят в БКИ информацию на удаление данных о займе.

- Контролируете, чтобы информация была удалена. Если информация не удаляется, то на сайте НБКИ есть соответствующее заявление, его нужно заполнить, отметить соответствующие пункты и отправить в БКИ по почте.

( Читать дальше )

- комментировать

- 19.1К |

- Комментарии ( 67 )

Дзен-инвестирование!

- 08 февраля 2020, 13:38

- |

Итак, Вы являетесь счастливым обладателем некоторой суммы рублёвой наличности. Будучи человеком прогрессивных взглядов, Вы решаете стать инвестором российского фондового рынка, но не знаете как ПРАВИЛЬНО это сделать. Вам несказанно повезло, потому что Вы сейчас читаете этот замечательный по своей форме и содержанию текст.

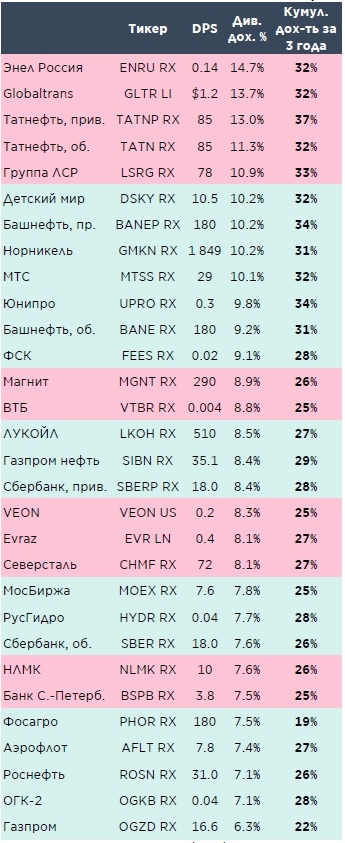

На дворе февраль — идеальный месяц для начала подготовки к новому дивидендному сезону. Всё что Вам нужно сделать — это выбрать порядка 30-40 ликвидных акций с хорошей дивидендной историей, например вот здесь, и начать инвестировать! Примитивно, без спешки, без азарта, без догадок и лишних умозаключений, без новостей про коронавирус, без суеты.

Разделите свои денежные средства на несколько равных частей. Каждую неделю, допустим в пятницу, покупаете на одну часть «кусочек финансового благополучия». Методично подбираете самое подешевевшее в моменте из Вашего списка. Главное — делать это постоянно и без перекосов по портфелю, чтобы была сопоставима текущая стоимость каждой позиции.

( Читать дальше )

Прогноз на 2020 от безумного Хомяка

- 31 января 2020, 10:38

- |

У меня есть определенное видение нашего рынка. Основная предпосылка — «невидимая рука рынка» за два года завела на ММВБ 70 зеленых ярдов (статья в Форбс https://www.forbes.com/sites/kenrapoza/2019/10/22/most-foreign-capital-flowing-into-russia-stock-market-is-american/#6b9d622199e1, приколитесь, посмотрите дату выхода статьи и сравните график мамбы). Теперь задача «руки» — продать дорого, но не завтра. Покупателей реально на рынке пока нет.

Процесс будет (наиболее вероятно) состоять из 5 ступеней.

Первая уже пройдена. Дальше скорее всего нас ожидает болото недели на три.

Вторая ступень — годовые отчетности (начинается как раз через 3 недели).

Третья ступень — рекомендации СД по дивидендам.

Четвертая ступень — ГОСА и закрытия реестров.

Пятая — закрытие дивидендных гэпов.

Если я правильно понимаю, бАААльшая раздача начнется между четвертой и пятой ступенями. Кому — догадайтесь сами.

Нет? Не догадались? Об кого же будут выходить? К сожалению, об опоздавших к этому празднику жизни. Им, как всегда, достанутся кости. Как? Вспомните биткоин и мечты про 100 000. Или кассу и мечты про 300. Будут продавать мечту. Она покупается лучше и дороже всего.

Я не планирую с плечами проверять, что будет после пятой ступени — шестая или пропасть. Что будет продано для сокращения плечей — рынок покажет.

Андрей

Справочно: не является рекламой стратегии автоследования «Хомяк разумный». Подписка закрыта.

Стоимостная стратегия инвестирования

- 27 января 2020, 16:18

- |

Допустим, у вас есть 250.000 рублей сбережений. Есть запас времени. И есть острое желание сколотить капитал и поскорее перестать трудиться по принуждению.

Я вас немного разочарую. Если отбросить случайные способы обогащения (наследство, удачный брак по расчету и др.), то у вас останется не так много вариантов быстрого и кратного роста капитала.

- Предпринимательство. Тут все понятно. Достаточно взглянуть список Форбс.

- Умный трейдинг. Здесь оговорюсь. Я встречал людей, которые с депозита в 100к рублей разгоняли капитал до 10 млн рублей. Но мне не попадались долларовые мультимиллионеры, которые сделали бы свои капиталы именно трейдингом.

- Стоимостное инвестирование.

( Читать дальше )

- комментировать

- 13.7К |

- Комментарии ( 25 )

Как платить налоги при инвестированнии через американского брокера Interactive Brokers. Пошаговая инструкция подачи через он-лайн кабинет.

- 20 января 2020, 17:29

- |

Сегодня полезная статья.

Всем кто планирует начать инвестировать через зарубежного брокера или недавно начал, рекомендую читать до конца.

Подписчики моего канала давно просили меня подготовить практическое руководство по теме налоги, сегодня поделюсь своим опытом взаимодействия с Interactive Brokers и налоговой, надеюсь вам это будет полезно.

Что важно знать!

1) Эта информация актуальна только для резидентов России, что касается нерезидентов, то если и есть нюансы, то о них я здесь не говорю.

2) Брокер, зарегистрированный за рубежом, не является налоговым агентом, поэтому платить налоги в РФ надо самостоятельно, в этом случае.

3) Я привожу пример заполнения декларации только через он-лайн кабинет налоговой.

Конкретно про налоги:

Налоги уплачиваются со следующих инвестиционных доходов, полученных за пределами Российской Федерации:

- с дивидендов от акций и ETF

- с дохода от реализации ценных бумаг и производных финансовых инструментов, ну с прибыли от разницы продаж.

( Читать дальше )

- комментировать

- 31.7К |

- Комментарии ( 57 )

Итоги 2019 года инвестора и планы на 2020 год

- 04 января 2020, 09:54

- |

Пришло время подвести итоги инвестирования за 2019 год, итоги за 2018 год я приводил ранее

Все цифры указаны уже за вычетом налогов

Прежде чем подвести итоги, напомню вкратце свой подход:

- Весь мой портфель состоит из инвестиционных покупок дивидендных акций, buy-n-hold в чистом виде – только покупаю, ничего не продаю (если нет отказа компании от выплаты дивидендов)

- Начало осознанных целевых покупок пакетов акций 2016 год, всего портфель существует с 2009 года

- Цель — собрать растущий портфель не столько переоценкой отдельных акций, сколько, в основном, за счет получения дивидендов

В начале года, когда я подводил итоги 2018 года, я составил план покупок тикеров на 2019 год: SIBN, MAGN, PRTK, PHOR, AFLT, DSKY, NKNH, SBERP, POLY Причины выбора тикеров указаны в отчетной статье по итогам 2018 года

По ходу года список скорректировался, были куплены следующие новые эмитенты: Газпромнефть, ММК, Сбербанк-п, Энел, ФосАгро, НКНХ

( Читать дальше )

На пенсию в 65. FIRE (financial independence, retire early)- финансовая независимость, уйди на пенсию раньше. Тренд, набирающий обороты. Надеюсь, это не станет массовым явлением

- 16 ноября 2019, 09:49

- |

Закончились дебаты и хайп по поводу повышения пенсионного возраста.

Лишь 2% населения способны откладывать деньги «про запас», поэтому движение FIRE ( financial independence, retire early ) —

акроним, который переводится как финансовая независимость, ранний уход на пенсию, не может быть массовым.

А может и хорошо?

Знаете, не может быть массовым явление то, что ведет к успеху, богатству, процветанию.

Не может быть в стране, «сидящей на трубе», большой прослойки среднего класса.

Это доказано даже «климатически» (бремя проживания севернее 50 параллели, или почему Китайцы не хотят жить на Урале).

Таких как я, откладывающих 14 лет (163 месяца) по 3 тыс.руб. в месяц и покупающих на них исключительно дивидендные акции РФ, не может

быть много. Я — уникален (шутка). Тем не менее, я пользуюсь магией сложного процента, получаю уже 2 минимальные пенсии в месяц.

При этом делюсь опытом, понимая, что не будет много единомышленников, только 2%.

( Читать дальше )

- комментировать

- 10.4К |

- Комментарии ( 56 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал