Избранное трейдера Гусев Иван

Вклады россиян

- 07 января 2020, 14:43

- |

Посмотрел тут на выходных сборник с официальной статистической информацией от Росстата — хотел там увидеть свежие цифры по вкладам россиян, но несмотря на то, что сборник опубликован 30.12.2019, данные по вкладам в нём актуальны на 01.01.2019.

Ну да ладно, не пропадать же добру, поэтому делюсь своими изысканиями с вами. Карты правда вставились не очень хорошо, чтоб детально разглядеть — откройте оригинал (ссылки на оригинал на файлообменнике — под каждой картой)

ДЕНЬГИ РОССИЯН

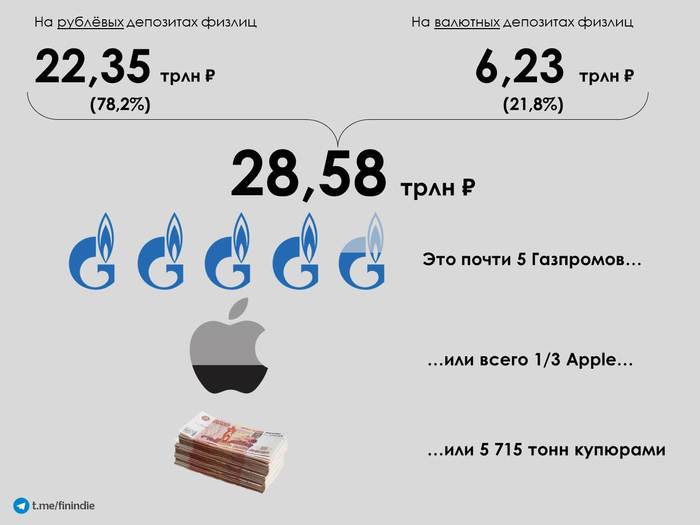

Итак, в банках в стране на 01.01.2019 хранится 28 триллионов 577 миллиардов рублей на счетах физлиц. Тут всё — вклады, накопительные счета, деньги на дебетовых карточках. Здесь не учтены все другие активы — недвижимость, ценные бумаги, наличность под матрасом и т.д.

Это, кстати, почти в два раза больше, чем на счетах юридических лиц!

( Читать дальше )

- комментировать

- 8.3К | ★23

- Комментарии ( 81 )

Правильные мужики правильно питаются.

- 05 января 2020, 00:32

- |

Например, твои глаза состоят из белков. В частности — коллагенов. Если ты кушаешь мало белков, то рано или поздно ты начнешь хуже видеть. Окулисты обдерут тебя, как липку, но ни одна скотина не поинтересуется — хватает ли твоему организму белков, чтобы обновлять ткани глаз. Поинтересуйся этим сам.

Или другой пример — если ты кушаешь мало белков, содержащих аминокислоту Лизин, то твои кровеносные сосуды не смогут долго сохранять безопасную эластичность. Они начнут «трескаться», а твой несчастный организм начнет залеплять «трещины» подручным материалом на основе холестерина. На месте такого ремонта образуются уродливые бляшки, одна из которых рано или поздно оторвется от стенки сосуда и ты получишь инсульт. А если не получишь, то будешь жить с атеросклерозом и жутко бояться «плохого холестерина». Как дурак.

( Читать дальше )

Зайцы» в недвижимости. Как главными глупцами становятся те, кто тратит на недвижимость свои деньги

- 29 июля 2019, 12:09

- |

Давайте представим: нет никаких маткапиталов, жилищных субсидий, льготных ипотечных ставок, самой ипотеки и прочего искусственного спроса на недвижимость.

Сколько будут стоить квартиры в этом случае?

Поскольку частного спроса в России практически не осталось, ясно, что цены рухнут. Насколько – можно спорить – но точно они окажутся где-то глубоко у плинтуса.

Вот тот уровень, до которого упадут цены – и есть реальные цены на недвижимость.

К чему я? А к тому, что люди, которые сегодня выкладывают внушительные суммы за квартиры, мягко говоря, переплачивают. Их, вероятно, успокаивает то, что другие платят не меньше, а стоимость актива за счет искусственной накачки спроса стабильна. Они принимают текущие цены как неизбежное зло и покорно несут денежки застройщикам или другим продавцам вторички.

И вроде всех все устраивает, но есть одно «но».

( Читать дальше )

Про цены на бензин

- 28 июня 2019, 11:03

- |

Но за это должен кто-то заплатить. При этом кухарки не понимают, что именно бюджет и должен платить компенсацию низких цен на бензин, на авиакеросин и т.п.

Почему? Потому бюджет получает сверхдоход из-за высокой цены нефти в рублях, а обратным эффектом являются растущие цены на топливо на внутреннем рынке.

Альтернатив всего несколько:

1. Дать рублю сильно укрепиться, тогда продажи нефти на внутр.рынок станут более привлекательными по цене.

2. Цены на бензин растут рыночном образом и никто их не держит.

3. Нефтяные компании продают нефть дешевле рыночной цены на НПЗ, берут убыток на себя.

4. НПЗ работают с отрицательной маржой и разоряются.

5. Ну и самый логичный и правильный путь — компенсация из бюджета.

По факту у нас последнее время была ситуация №4.

Хотя конечно есть рабочая альтернатива — заставить продавать экспортеров определенные объемы нефти на внутренний рынок по сниженной цене (№3). Но это конечно нерыночный механизм, лично я не совсем понимаю его последствия.

Вертикальные интегрированные компании поддерживали свои НПЗ, поэтому те продолжают работать.

Независимые НПЗ, у которых нет своей добычи, в жопе. Почему? Потому что ВИНКи держат цены на бензин на низком уровне, а нефть продают дорого. Маржи как в нефтепераработке так и в розничной продаже бензина вообще не остается, либо она отрицательная.

Так, например, за последний год, обанкротился крупнейший независимый НПЗ — Антипинский НПЗ.

А написать про это меня побудило интервью главы ТАИФа в ведомостях, который сказал, что у них убыток от нефтепереработки за прошлый год — 9 млрд рублей, т.к. своей добычи нет.

Зачем это написал? Просто чтобы вы понимали суть проблемы лучше.

ДИВИДЕНДЫ — жалкие подачки для тех, кто не умеет считать.

- 17 июня 2019, 10:39

- |

«Компании платят дивиденды! Большие дивиденды! Можно купить акции и жить на дивиденды как рантье! Вам не нужно продавать свои акции, для получения прибыли, т.к. компании платят дивиденды!!!»

Дивиденды это круто — Дауни всем видом одобряет.

Слыхали подобное? Сегодня разберем и докажем, что пачка дивидендных компаний почти всегда проиграет по доходности пачке тех компаний, которые не платят дивиденды вообще.

( Читать дальше )

Что мешает нашей эффективности?!

- 29 мая 2019, 08:55

- |

4 основные проблемы, которые мешают эффективности:

1 — Мультизадачность (большой выбор);

2 — Прерывания (отсутствие концентрации);

3 — Заинтересованность в развлечении, а не в получении результата;

4 — Отсутствие планирования.

( Читать дальше )

Я жил в 8 странах мира - и вот мои выводы

- 22 апреля 2019, 17:07

- |

1) Умение продвигать умных и сильных людей вверх. Человек занимается успешным бизнесом — ему дополнительно помогают, молодой стратапер получает поддержку и инвестиции — страна растет и так далее. В неуспешных странах все наоборот — старым почет и уважение — без опыта крепкого хозяйственника 50 лет мэром города не стать, успешный бизнесмен — кровопица народа — ибо ему все достается, а простому человеку ничего. Вам кажется что все принципы верные? А вот нет — есть резкая разница между общими подходами.

2) Расходы на оборону и безопасность. Все бедные страны милитаризированны и имеют огромное количество полиции. Все богатые — полицейского можно встретить раз в день, а чтобы увидеть военных надо специально куда то ехать. Отличный пример мьянма и тайланд. В тайланде я военных видел только раз за пару лет жизни в стране, а в мьянме — каждые 10 км на дороге бессмысленный военный пункт проверяющий документы. Тоже самое колумбия и венесуэла, даже мексика и US. Попробуйте найти полицейского в сингапуре! Или военного. Это просто невозможно. Я уже не говорю о том, что есть ФСБ — что это? Почему там работает 200 тыс человек? что они делают? В US вон есть крутые ребята FBI — так из на страну в разы больше по населению 15 тыс человек.

( Читать дальше )

Россия ввела запрет на экспорт на Украину нефти и нефтепродуктов.

- 18 апреля 2019, 13:19

- |

Вопрос: зачем? Я даже не буду касаться того, что обьективно виновная сторона во всем мы — мы сами в свое время признали Крым российской территорией. Дело в другом. Украина наш большой сосед. Ластиком с карты ее не сотрешь. Зачем вводить такие жесткие меры, тем более в энергетике, тем более во время выборов?

Те же США вводят санкции на множество стран. Но они же не делают это против Мексики или Канады.

Мир нацелен на кооперацию и торговлю. Без этого экономического роста выше статпогрешности не добьешься. Зачем все время изолироваться? Тем более, что мы не обеспечиваем себя всем. Если во многих западных странах характерная особенность перепроизводство, с которым они борются, то нам выбирать не приходится. Мы не самодостаточны, и тем более не можем закрыться. И что за новости мы слышим? Белоруссия, Украина… Хорошо, скажут, нечего кидать деньги в ту же Белоруссию. И это был бы аргумент, если бы мы не кидали деньги в Венесуэлу и Сирию. И где логика?

Только так можно разбогатеть на бирже

- 08 апреля 2019, 21:02

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал