Избранное трейдера mvc

Какие акции Максим Орловский посоветовал купить Василию Олейнику?

- 09 октября 2023, 09:57

- |

Сегодня утром наконец-то я доосилил интервью Максима Орловского Василию Олейнику в программе «Деньги не спят».

Вчера смотрел лёжа в кровати, даже уснул под это дело😄.

Еще бы, ведь интервью длится аж 1 час 44 минуты!

Итак, конспект идей Максима:

Бонды падают не сразу после повышения ставки.

Сейчас покупать облигации опасно, лучше находится в короткой ликвидности.

Убежден, что рубль недооценен, а у правительства есть все рычаги, чтобы остановить падение курса.

Не стоит доверять прогнозу ЦБ, ситуация развивается очень динамично, очень быстро.

Денег будет много на рынке.

7% экспортная пошлина — это забирают тебя от 30 до 50% эффекта девальвации.

Минус в том, что у нас нет точного понимания правил по налогам.

Почему инвестирует в РФ без оглядки на мир и вероятные проблемы (типа мировой рецессии)? Потому что так далеко смотреть не надо. Я смотрю на сейчас, и смотреть вперед буду максимум на месяц. Если ждать обвала нефти все время (например), то лучше вообще ничего не делать.

В кризис всегда есть возможность где поживиться.

Доля кэша у Максима сильно растет в портфеле, т.к. он выходит из долларовых и евровых облигаций.

(?) Вместо 12,5% в фондах ликвидности можешь зарабатывать ближе к 20%.

Санкции против НКЦ — будет бегство из доллара на Мосбирже.

( Читать дальше )

- комментировать

- 8.6К | ★11

- Комментарии ( 23 )

Свежий Максим Орловский. Тезисы из интервью

- 07 октября 2023, 19:23

- |

Вчера вышло свежее интервью с Максимом Орловским генеральным директором Ренессанс Капитал.

Это инвестор с 25-летним стажем работы на фондовом рынке и мнение такого человека всегда интересно послушать.

Сделал короткую выжимку:

USDRUB

У властей есть все инструменты, чтобы укрепить рубль, который фундаментально недооценён.

В первую очередь речь про ограничение на вывод капитала.

Пора покупать длинные ОФЗ?

Надо ещё не много подождать.

Слишком много неопределённых факторов.

Будет ли разумный человек покупать Сбербанк при ключевой ставке 13%?

Люди с низкой толерантностью к риску будут выбирать консервативные инструменты, а значит, приток в акции от них сократится.

Однако, есть ряд факторов, на которые надо смотреть.

Если вы ожидаете высокую инфляцию на долгий период, то акции дадут больший доход, чем облигации + Сбербанк платит лишь половину своей прибыли на дивиденды, а другую направляет на развитие бизнеса.

Сможет ли Сбербанк повторить рекорд по прибыли в 2024 году?

Да и я думаю, подтверждение этого увидим в отчёте за январь 2024 года, где будет рост прибыли январь к январю.

( Читать дальше )

📙 Управление рисками в биржевой торговле

- 07 октября 2023, 17:59

- |

Сегодня мы рассмотрим один из важнейших аспектов биржевой торговли, а именно — управление рисками ⚖️. Без риск-менеджмента обеспечить прибыльность трейдинга на длинной дистанции практически невозможно.

Говоря об управлении рисками, важно понимать, что эти методы почти всегда снижают потенциальную прибыль в данный момент времени, но способствуют более стабильным результатам⏫ на длинных временных отрезках. Если тема заинтересовала, рекомендую книгу «Технический анализ» Джека Швагера. Так сказать, нестареющая классика !😊

Жесткий контроль над убытками — наиболее важная предпосылка успешной торговли. А план управления рисками должен включать в себя следующие элементы:

📌 Максимальный риск на сделку

Вероятность долгосрочного успеха можно увеличить, если ограничить долю средств, на которую открывается сделка. Рекомендуют при спекуляциях торговать не более 3% — 10% от оценки портфеля.

📌 Стратегия защитных остановок

Открывая позицию, вы должны заранее знать, при каких условиях она будет закрыта.

( Читать дальше )

USD/RUB ОФЗ

- 05 октября 2023, 22:20

- |

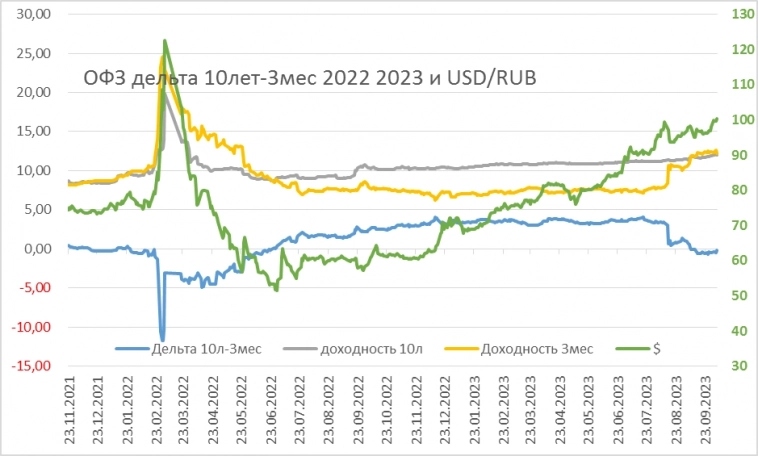

Недавно писал о возможной связи USD/RUB и ОФЗ:

«Как только Доходность 3-х месячных ОФЗ выше доходности 10л ОФЗ, можно ожидать резкого роста $

Пока ещё Доходность 3-х месячных ОФЗ не выше доходности 10л ОФЗ, но при таких темпах роста м.б. вскоре будет выше.

Кривые доходностей и дельта доходностей этих ОФЗ подчиняются трендам.

Лучше всего видно перелом тренда у кривой дельты доходностей этих ОФЗ.»

С той поры ситуация изменилась:

Доходность 3-х месячных ОФЗ уже выше доходности 10л ОФЗ.

Индикатор ATR (Average True Range) и бесплатные роботы на нём

- 02 октября 2023, 19:12

- |

Сегодня мы рассмотрим, что из себя представляет индикатор ATR и историю его возникновения.

Также к данной статье будут прикреплены готовые скрипты роботов на этом индикаторе с возможностью торговать на нашей платформе OsEngine.

Оглавление.

1. История появления индикатора ATR.

2. Как проводятся расчеты индикатора.

3. Какие сигналы может подавать индикатор.

4. Роботы для OsEngine на индикаторе ATR.

4.1. Стратегия c использованием индикаторов Price Channel и ATR.

4.2. Контртренд на экстремальном объёме и высоком ATR, Ema.

4.3. Стратегия пробоя канала из двух VWMA и ATR.

5. Общая таблица результатов тестирования.

1. История появления индикатора ATR.

Индикатор ATR (Average True Range) был разработан Уэллсом Уайлдером в 1978 году. Он был создан для оценки волатильности рынка и измерения силы текущего тренда.

( Читать дальше )

- комментировать

- 10.4К |

- Комментарии ( 0 )

Ключевую ставку точно поднимут!

- 02 октября 2023, 09:04

- |

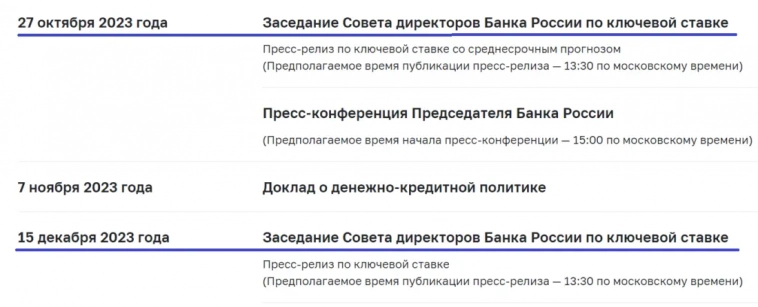

Теперь вопрос лишь в том, произойдет это 27 октября, или раньше.

В минувшую пятницу, 29 сентября произошло интересное событие: сразу 3 крупных банка подняли ставки по накопительным счетам:

· Открытие на 1 процентный пункт по Копилке (до 12% для новых клиентов, 9,5% для действующих)

· Альфа по Альфа-счету подняла на 0,5 до 12,5%

· Газпромбанк увеличил ставку с 12,5% до 13,5% на 1 процентный пункт

( Читать дальше )

Про рынок 02,10

- 02 октября 2023, 08:13

- |

Прошедшая неделя была богата на новости, обо всем по порядку.

=

В США избежали шатдауна, Байден подписал закон о продолжении финансирования правительства на 45 дней. Документ не предусматривает помощь Украине на этот период. Это локальный позитив для нас, но это ИМЕННО ЛОКАЛЬНЫЙ!!!

=

Касательно нашего валютного рынка.

Несколько курсов валют разрушают экономику, но есть мировой опыт валютного регулирования для обсуждения — Решетников . В итоге явный конфликт между ЦБ и правительством.

Курс рубля не должен быть сильным или слабым, он должен быть предсказуемым, — Силуанов. Т.е. иными словами никто не берется предсказать его курс, и «таким макаром» ничего не мешает ему стать стабильным предположим на 150 рублях...

Еще раз повторю, для стабильного и крепкого рубля надо заставлять полностью отдавать выручку экспортерам и конечно ужесточать возможность вывода валюты за рубеж! Но этого до сих пор не происходит…

( Читать дальше )

Китайская модель как решение проблем с курсом рубля

- 28 сентября 2023, 12:16

- |

Министр экономического развития Максим Решетников предложил использовать «китайскую модель» для определения курса рубля. Он заявил, что необходимо провести «определенную границу между внутренним и внешним рынками рублей».

Гибкий китайский барьер может стать эффективным ответом на вопросы, связанные с российской валютой,— в чем его идея? Решетников предупредил о возможных негативных последствиях слишком жесткой денежно-кредитной политики для оффшорного рубля.

Комплексный подход к состоянию курса рубля

Возврат к продаже валютной выручки недостаточен для решения проблемы курса рубля, считает министр Решетников. На заседании Комитета Совета Федерации по экономической политике он заявил, что нынешний курс продажи уже достаточно высок.

Решетников далее заявил, что «35% возвращается в рублях» при разных обстоятельствах. Экспортеры, по его словам, «покупают эти рубли», а вопрос «где и как» уже решен.

( Читать дальше )

Банковские облигации: те же яйца (вклады), только в профиль

- 27 сентября 2023, 08:23

- |

Почему вклад в Сбербанке 9%, а облигация Сбербанка 12%? Разбираем плюсы, минусы, особенности. Сравниваем вклады и облигации тех же банков. В конце статьи подборка 20 лучших предложений

Disclamer: яйца может и те же, а риски не те же. Поэтому, начнем с них.

Субординированные банковские облигации нужно избегать, потому что условия начисления купонов по ним – специфичны, и написаны в многостраничном документе (проспект эмиссии), который никто не читает. Есть ряд примеров, когда банк мог по своему усмотрению не платить купоны и при этом не ограничивать себя в покупке других банков, выплатах топ-менеджерам и т.д. (привет, ВТБ).

Банк – это самый закредитованный заемщик. Производитель молока может на рубль собственных средств взять 2-3 рубля кредитных. Лизинговая компания – 5-6 рублей на рубль своих. А у банка кредитное плечо 10+. И это нужно учитывать. В банковских отчетах сложно найти проблему, потому что она всегда спрятана. Вот написано, что кредитный портфель 1 млрд. руб. Вот заключение аудитора, вот медалька от рейтингового агентства. Но никто не скажет, какое реальное качество этих активов, где действительно живой займ, а где кредит под 3% связанной компании. Да, есть регуляторные ограничения. Но поверьте старому банковскому работнику, все преодолимо. И поэтому мы приходим к главному риску…

( Читать дальше )

Оферта облигаций. Что это такое?

- 25 сентября 2023, 15:06

- |

Продолжаю цикл обучающих постов про облигации.

Ранее рассмотрел:

— основные термины и определения по теме облигаций;

— виды облигаций.

Облигация — это долговая ценная бумага, которая даёт право на получение её номинальной стоимости в установленный срок.

Оферта по облигациям — это предложение провести досрочное погашение ценных бумаг по заранее оговорённой цене. Такая возможность есть не у всех облигаций. Условия погашения зависят от типа оферты, которая указывается в эмиссионной документации во время выпуска облигаций.

Существуют следующие виды оферт.

1. Пут-оферта

Также ее называют безотзывной. Владелец облигации имеет право в определенную дату вернуть её эмитенту и получить номинал. Облигацию также можно оставить до следующей оферты или до окончания периода обращения.

2. Колл-оферта

Отзывная оферта даёт право эмитенту выкупить облигацию по номиналу в определенную дату. Погашение происходит в одностороннем порядке. У отзывных облигаций обычно в доходности есть апсайд, который может компенсировать риски, возникающие при досрочном возврате. Итак, если оферта безотзывная, то досрочное погашение облигации происходит по требованию инвестора, а если отзывная, то по требованию эмитента.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал